Content available in English and Spanish (scroll down)

TTR DealMaker Q&A with Apoyo Finanzas Corporativas Senior Team Eduardo Campos and Mauricio Concha Zegarra

Apoyo Finanzas Corporativas

Eduardo Campos

Partner of APOYO Finanzas Corporativas, an M&A advisory boutique focused in Latin America. Eduardo has conducted multiple transactions in diverse sectors including financial institutions, infrastructure, technology and media, consumer goods, real estate and agriculture. His expertise also includes restructuring processes and financial structuring through financial institutions and bonds. He is an economist from Pontificia Universidad Católica del Perú and holds a MA in Economics from The University of Western Ontario.

Mauricio Concha Zegarra

Vice President of APOYO Finanzas Corporativas. Mauricio has led and participated in mergers and acquisitions processes, feasibility studies, capital raising and debt issues in Latin America, the United States and Europe, working with the main banking groups, insurers, private equity and FinTech in the mentioned geographies. He holds an MBA from Harvard Business School, a Financial Risk Manager – Global Association of Risk Professionals (GARP) certification and a bachelor’s degree in Economy from Universidad del Pacífico.

TTR: How would you describe the current situation of the players in the transactional market in Peru with the current political and economic situation? What will APOYO Finanzas Corporativas main challenges be in terms of M&A deals in Peru during 2022?

APOYO: In the last few months, we see more interest especially Peruvian families to evaluate granting sell-side mandates in specific sectors. We also see interest from Peruvian investors to monetize their investments or decrease their exposure to Peru risk and have a liquidity event. There is no rush, but they are starting to evaluate options. The internationalization of Peruvian companies will also be a new trend. Several entrepreneurs are looking for opportunities outside Peru.

For this year and the following years, the main concern will continue to be the political risk, which is difficult to quantify. As a reference, the volatility of the exchange rate reflects the weakening of the business environment. There is uncertainty as to where are we heading: Will the attempt of the leftist radicalism continue to seek a new constitution? Or will there be an attempt to reach a middle ground similar to former president Humala. The next few months are key to understanding where are we heading for the next five years.

Foreign investors are watching “closely” what is happening in Peru. They are evaluating several buy options in the local market, but they are “not in a hurry” and want to see “what happens”. Some sectors, such as infrastructure and mining, may be more prone to further regulation, and investors will wait to see what the new rules of the game would be and evaluate the impact to the company’s cash flows.

In this context, it is key to regain the confidence from both the local and international private sector in order to continue reactivation of M&A deals. We also noticed that investment funds now expect a higher return when looking at Peruvian assets and have added a few percentage points to their discount rate. On the buy-side there is interest in niche sectors, the exchange rate makes the purchasing power in dollars higher.

As APOYO Finanzas Corporativas we are very active in terms of mandates and as part of the Oaklins network we have access to other geographies in Latin America and the rest of the world. We are looking for assets in other locations. Due to current economic environment in Peru, today we need to be more flexible and creative in structuring transactions. We know that there are challenges ahead in general for the M&A industry, the macro variables will not necessarily be what we have seen in the last decade, but in this sector, there is always an angle to move a transaction forward.

TTR: What are the most relevant drivers for consolidating the M&A market in Peru and Latin America, over the medium and long term?

APOYO: We see as the main drivers of consolidation the distress M&A as a result from the COVID-19 impact; the search for efficiencies through the penetration of digital channels and the use of technology; and the need for international players to expand their footprint in emerging markets. We also see opportunities for local and international business groups to divest some of their business lines in order to concentrate on the core business and reduce their equity exposure in Peru.

In Peru, COVID-19 in the microfinance segment hit financial institutions through the increase in delinquency levels of SME loans, which goes hand in hand with higher provisioning requirements. Lower profitability and falling capital ratios make it necessary to explore alternatives such as mergers to achieve economies of scale or a search for new investors to strengthen solvency ratios.

In the same context, many companies sought to make their operations more efficient and, in certain industries, to penetrate through digital channels. In the logistics segment, especially within the last mile of ground transportation, we see opportunities for consolidation by international players.

Another fragmented segment is FinTech, multiple companies with small market share and in some verticals, such as foreign exchange or payments, actively competing on price. In general, this is a market that attracts international players that can contribute with financial resources and know-how to give companies larger scale. However, we see this trend in the medium term as local companies still need to invest more in independent studies to convince sophisticated investor and validate the founder’s thesis about unique attributes, total addressable market and growth drivers of the FinTech.

Despite the political situation, we have not seen “despair” from investors to ” exit Peru”. Perhaps, depending on “where we are going”, there may be additional drivers in an acceleration of M&A processes. It is worth mentioning that consolidation for traditional local players will be less active due to the Competition Law which represents an additional step and limits inorganic strategies.

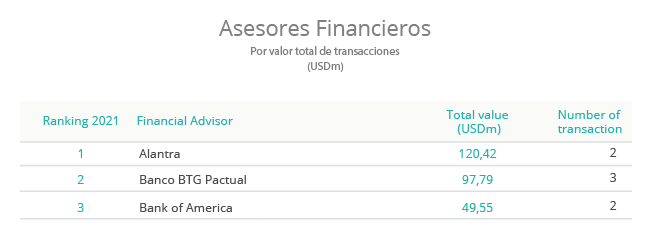

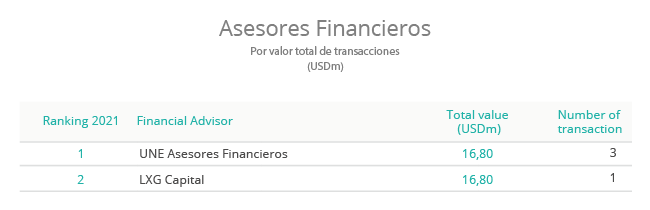

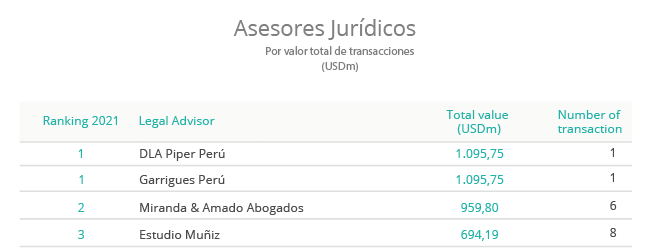

TTR: As one of the leading M&A financial advisors in the Peruvian market, according to our TTR ranking, how has APOYO Finanzas Corporativas handled the current crisis in terms of advising clients and What opportunities has the company identified in the past months through the current situation in the country?

APOYO: With flexibility and creativity, through quick response and ad-hoc services to client’s needs. On the M&A side, when advising on buy side mandates, especially abroad, we have had to be more creative when structuring transactions and negotiating shareholder agreements through the inclusion of earnouts or indexing payments to exchange rate moves. In the current environment there is little visibility, and it is more complex to reach consensus to close negotiations, so we must mitigate risk through evaluating different scenarios and proposing variable payment structures.

For the foreign investor it is key to align incentives. We have a turbulent political environment amid COVID-19. In recent months it has been crucial to explain to local shareholders that traditional metrics to measure country risk such as EMBIG or CDS fail to fully capture the uncertainty of foreign investors. We are no longer the Peru from pre-COVID-19 and today investment funds expect higher returns.

Today we have more cross border mandates. There are local clients looking to grow in the Latin American region, and international investors exiting out of one of the neighbor countries. We are looking to build a more active pipeline outside Peru.

The current situation has made CEO/CFOs require additional support when evaluating their strategic plans or optimal debt-equity structure. As APOYO Finanzas Corporativas we are very active in financial restructuring services, and we are seeing more and more companies requiring this solution for management can spend as much time as possible in the operation of the business while we negotiate with creditors. Last year we closed a private process and today we are looking to close another process in the next 30 days. Here we see and interesting space to do more advisory work.

TTR: In which sectors might international investors find the biggest opportunities in Peru in 2022? Why?

APOYO: We see a lot of interest in local companies for carve-outs in their operations. There are non-core lines that may have better growth opportunities in the hand of a strategic investor, mainly an international one. This opportunity allows the company to have liquidity today and use it to strengthen its market position or reduce its financial burden in the face of the uncertainty of further increases in interest rates. In this context, commercial banks are closely monitoring the leverage of companies and the cost of funds for the company continues to increase.

We also see interest in agribusiness assets. However, these investors want to see what the “second agrarian reform” means. There have already been changes in labor and tax issues. We need to watch closely how this reform affects this industry.

There are also opportunities in the retail sector, especially within e-commerce. With COVID-19 there was a lot of acceleration in this segment. Today, the main question for investors is for how longer the growth rate experienced in 2020/2021 could be maintained. For us, it is essential to distinguish which trends will be structural, and which will be temporary.

Technology-related sectors, especially FinTech, also offer many opportunities. There is appetite from international strategic players and some companies in the local financial system for leading companies in their segment. There is a lot of potential in the Latin American FinTech market since our region only represents c.5% of FinTech financing globally.

As we already mention before, we expect to have more M&A processes linked to distressed assets. Political turbulence and the sanitary crisis have taken their toll on companies that had weak financial indicators pre COVID.

Finally, there is activity and opportunities on the real estate front with the sale of fixed assets to specialized financial investors with a view to become more asset-light companies and seeking to reduce financial debt through capital injections.

Spanish version

TTR: ¿Cómo describiría la situación actual de los actores del mercado transaccional en Perú con la actual coyuntura política y económica? ¿Cuáles serán los principales desafíos para APOYO Finanzas Corporativas en términos de transacciones de M&A en Perú para 2022?

APOYO: En los últimos meses vemos mayor interés de empresarios, sobre todo familias peruanas, en evaluar otorgar mandatos de sell-side en algunos sectores específicos. Vemos interés de inversionistas peruanos por monetizar sus inversiones (o disminuir su riesgo Peru, y tener un evento de liquidez). No hay desesperación, pero están empezando a evaluar opciones. La internacionalización de empresas peruanas también será una nueva tendencia. Hemos sentido que varios empresarios están buscando oportunidades fuera de Perú.

Tanto para este año como para los siguientes la principal preocupación continuará siendo el riesgo político que es difícil de cuantificar. Como referencia el tipo de cambio refleja el deterioro en el entorno de negocios. Hay incertidumbre hacia dónde vamos: ¿Seguirá el intento de radicalismo de izquierda, buscando una nueva constitución? O ¿Se tratará de moderar “A lo Humala”?. Los siguientes meses son clave para entender hacia dónde vamos los siguientes cinco años.

Los inversionistas de afuera están viendo “de cerca” qué pasa en Peru. Están evaluando varias opciones de compra en el mercado local, pero “no están apurados” y quieren ver “¿qué pasa?”. Algunos sectores, como infraestructura y minería, quizás sean más propensos a una mayor regulación. Aquí el inversionista va a esperar a ver cuáles son las nuevas reglas de juego y ver el impacto sobre los flujos de la compañía.

En este contexto, es clave recuperar la confianza del sector privado tanto local como internacional para continuar con la reactivación de M&A. Hemos notado también que los fondos de inversión cuando miran Perú requieren ahora un mayor retorno. Han agregado algunos puntos básicos a su tasa de descuento. Del lado del buy-side hay intereses en sectores nicho, el tipo de cambio hace que el poder adquisitivo en dólares sea más alto.

Como APOYO Finanzas Corporativas estamos muy activos en términos de mandatos y al ser parte de la red Oaklins tenemos acceso a otras geografías en Latinoamérica y al mundo. Estamos buscando activos en otras geografías. Debido a la coyuntura, hoy necesitamos ser más flexibles y creativos al momento de estructurar las transacciones. Sabemos que vienen desafíos en general para la industria de M&A, las variables macro no necesariamente serán las que hemos visto en la última década, pero en M&A siempre hay un ángulo para sacar adelante una transacción.

TTR: ¿Cuáles serán los drivers más relevantes para la consolidación del mercado M&A en el mediano y largo plazo para Perú y América Latina?

APOYO: Vemos como principales drivers de consolidación el distress M&A producto del impacto COVID-19, la búsqueda de eficiencias a través de la profundización de canales digitales y uso de la tecnología; y la necesidad de jugadores internacionales por expandir su footprint en mercados emergentes.

Vemos también oportunidades de grupos empresariales, locales e internacionales, de prescindir algunas de sus líneas de negocio con la finalidad, por un lado, de concentrarse en el “core business” y por otro lado, disminuir su exposición patrimonial en Perú.

En Perú, COVID-19 en el segmento de microfinanzas ha golpeado a las instituciones financieras a través del incremento en los niveles de morosidad de los créditos MYPE especialmente, que lleva de la mano mayores requerimientos de provisiones. La menor rentabilidad y caída en ratios de capital hace necesario explorar alternativas como fusiones para tener economías de escala o incorporar nuevos socios para fortalecer la solvencia de las instituciones.

En el mismo contexto de COVID-19 muchas empresas buscaron hacer sus operaciones más eficientes y, en determinados sectores, se enfocaron en la profundización de los canales digitales. En el segmento de logística, en especial de última milla tradicional vemos oportunidades de consolidación de la mano de jugadores internacionales.

Otro segmento fragmentado es el FinTech con empresas con limitada participación de mercado y en algunas verticales, como cambio de divisas o medios de pago, compitiendo activamente en precios. En general este un mercado que atrae a jugadores internacionales que pueden contribuir con recursos financieros y know-how para dar la escala necesaria a empresas. Sin embargo, esta tendencia la vemos en el mediano plazo ya que las empresas locales aún necesitan invertir más en estudios independientes que permitan convencer al inversionista sofisticado y validar la tesis de los fundadores sobre el mercado potencial y palancas de crecimiento de la FinTech.

Dada la coyuntura política, no hemos visto “desesperación” de inversionistas por “salir de Perú”. Quizás, dependiendo de “hacia dónde vamos”, puede haber un factor adicional en una aceleración de procesos de M&A.

Cabe mencionar que la consolidación para jugadores locales tradicionales será menos activa debido a la Ley de Fusiones que representa un paso adicional y limita las estrategias inorgánicas.

TTR: APOYO Finanzas Corporativas, al ser uno de los líderes en asesoría financiera en el mercado M&A según nuestro ranking TTR: ¿Cómo ha manejado la crisis actual en términos de asesoramiento y qué oportunidades han encontrado en los últimos meses a través de la coyuntura actual en Perú?

APOYO: Con flexibilidad y creatividad, a través de respuesta rápida y servicios ad-hoc a las necesidades del cliente. Por el lado de M&A al asesorar mandatos de compra, sobre todo en el exterior, hemos tenido que ser más creativos al momento de estructurar las transacciones y negociar los convenios de accionistas a través de la inclusión de: earnouts o indexando los pagos a las variaciones en tipo de cambio. Hay poca visibilidad y es más complejo llegar a consensos para cerrar las negociaciones por lo que tenemos majear escenarios y plantear estructuras de pago variables para mitigar el riesgo.

Para el inversionista de fuera es clave alinear los incentivos. Tenemos un entorno político turbulento en medio de COVID-19. En los últimos meses ha sido clave explicar a los accionistas locales que las métricas tradicionales para medir el riesgo país como el EMBIG o el CDS no logran capturar en su totalidad la incertidumbre de los inversionistas extranjeros. Ya no somos el Perú pre-COVID-19 y hoy los fondos de inversión exigen un mayor retorno

Hoy estamos con mandatos cross border. Son clientes locales buscando crecer en la región. Hay inversionistas internaciones saliendo de uno de los países vecinos. Estamos buscando armar un pipeline más activo fuera de Perú.

En el Perú, como equipo especializado, después de muchos años hemos regresado a ver más asesorías en reestructuración financiera. El año pasado concluimos un proceso privado y hoy estamos buscando concluir otro proceso en los siguientes 30 días. Aquí vemos espacio interesante para hacer más tipo de asesorías.

La coyuntura actual ha hecho que CEO/CFOs requieran de un apoyo adicional al momento de evaluar sus planes estratégicos o estructura optima de deuda-capital. Como APOYO Finanzas Corporativas estamos muy activos en servicios de reestructuración financiera y vemos que cada vez más empresas que requieren de esta solución para que la gerencia destine la mayor cantidad de tiempo en la operación del negocio mientras nosotros negociamos con acreedores.

TTR: ¿Cuáles serían los sectores que podrían ofrecer las mayores oportunidades en Perú a los inversores internacionales en 2022 y por qué?

APOYO: Vemos mucho interés en empresas locales por carve-outs en sus operaciones. Hay líneas non-core que pueden tener mejores perspectivas de crecimiento de la mano de un inversionista estratégico, principalmente internacional. Esta oportunidad permite a la empresa tener liquidez hoy y disponer de ella para fortalecer su posición de mercado o reducir su carga financiera frente a la incertidumbre de mayores incrementos en las tasas de interés. En este contexto la banca comercial está monitoreando muy de cerca el apalancamiento de empresas y el costo de fondo para la empresa continúa incrementándose.

Vemos interés también en activos agroindustriales. Sin embargo, estos inversionistas quieren ver qué significa esta “segunda reforma agraria”. Ya hubo cambios en los temas laborales y tributarios, acorde al resto de la economía. Veamos cómo esta “reforma” afecta este sector.

Asimismo, también hay oportunidades en el sector retail especialmente el vinculado al e-commerce. Con COVID-19 se registró mucho dinamismo en este segmento. Hoy la principal duda para el inversionista es cuanto más se puede mantener el ritmo de crecimiento experimentado en 2020/2021. Para nosotros es fundamental distinguir cuáles serán las tendencias permanentes y cuáles serán temporales.

Los sectores relaciones a tecnología, en especial FinTech también ofrecen muchas oportunidades. Hay apetito de jugadores estratégicos internacionales y algunas empresas del sistema financiero local por empresas lideres en su segmento. Hay mucho potencial en el mercado FinTech de Latinoamérica ya que nuestra región solamente representa el 5% de financiamientos FinTech a nivel global.

Anteriormente ya lo mencionamos, pero esperamos tener más procesos de M&A vinculados con activos en distressed. La turbulencia política y la crisis sanitaria han pasado factura a empresas que pre-COVID-19 tenían indicadores financieros débiles.

Finalmente, hay actividad y oportunidades en el frente inmobiliario con venta de activos fijos a inversionistas financieros especializados con miras de ser empresas más asset-light y buscar reducir deuda financiera a través de estas inyecciones de capital.