Content available in English and Spanish (scroll down)

TTR DealMaker Q&A with Estudio Muñiz Partner Mauricio Olaya

Mauricio Olaya – Estudio Muñiz

Principal partner and director of the Corporate Law and M&A practice at Muñiz, Olaya, Meléndez, Castro, Ono & Herrera Abogados, one of the most important law firms in Peru. Considered a leading lawyer in his specialty by Chambers & Partners, The Legal 500, Leaders League, Who’s Who, IFLR 1000, LACCA, among other prestigious legal guides. Member of the board of recognized companies in Peru. Monthly contributor at El Comercio, the main media outlet in the country, on issues of mergers and acquisitions and author of the blog “Directors al Día” at Semana Económica, the most relevant Peruvian publication on economic and financial matters.

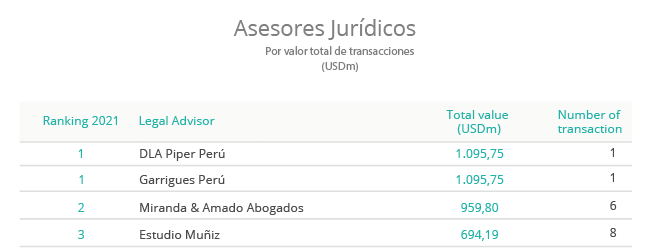

TTR: Estudio Muñiz advised the largest number of transactions in Peru in 2021, What factors will drive consolidation of the M&A market in the medium and long term in the country and Latin America?

M.O.: The region as a whole, which includes our country, is in the midst of a very particular situation. In addition to the uncertainty caused by the pandemic, social mobilizations and electoral processes (paradoxically when there should have been more physical distancing) that in many cases have been questioning the basic rules of the game of the market economy and incorporating less predictability on the ecosystem of future business.

This reality incorporates an element of “motivation” for the sale of companies whose controllers have a higher level of aversion to risk, reduces the price of assets, creating opportunity on the buyer’s side and brings medium or long-term investors to the table, with enough backs to overcome the storm and accumulated experience that allows them to bet with some security for a better future.

That said, it is likely that the most relevant drivers will be processes of opportunity, consolidation and those that involve companies linked to new trends in the consumption and commercialization of goods.

TTR: What would be another the three sectors that could offer the greatest opportunities in Peru for international investors in 2021 and why?

M.O.: Undoubtedly, the sectors that will maintain dynamism will be those that involve extractive industries (with special emphasis on those products demanded by countries that maintain high levels of post-pandemic growth), those linked to logistics in all its expressions, technology and those that offer opportunities derived from the crisis (good purchase prices) and require consolidation processes for a necessary strengthening (especially, for example, the financial sector).

TTR: What role will foreign tech companies play in mergers and acquisitions in Peru in 2021?

M.O.: If we refer to technology companies acquiring new technology or markets, this will undoubtedly remain very active and successful startups that have achieved a certain scale or positioning will undoubtedly be the object of interest to other technology companies. The world has turned towards technology from all its angles and especially those derived from the new consumer trends accelerated by the pandemic.

TTR: Regarding Real Estate sector, what was the situation in 2020 and what are the prospects for 2021 in Peru?

M.O.: The real estate sector has been one of the most affected during the pandemic. From the essential, as a consequence of the paralysis of the execution of the current project and new projects due to mobilization restrictions, to the contraction of liquidity in households as a result of the loss of jobs, salary cuts and other derivatives of the health crisis that generated the greatest economic crisis in Republican history in Peru and most of the countries in the region.

However, the real estate sector, from my point of view, faces a much more optimistic scenario as of the second half of 2021.

People during the crisis have highly valued the sense of real estate as a place of refuge in the most adverse moments. Plus, home office trends will mobilize people. It will also happen that families who usually lived together in one single home will likely seek physical independence for a life that combines home and work. Likewise, great opportunities will be opened for the development of projects outside the big cities, multiplying the offers of new developments since the pandemic has generated a certain level of concern about crowded spaces.

Added to this is the government’s response to the popular claim about hospital infrastructure. The real estate sector most linked to office rental is probably the most affected as a result of the change in the model towards remote work.

TTR: What will be the main challenges of Estudio Muñiz in its M&A advisory work in Perú in 2021?

M.O.: Probably until the middle of the year and eventually the third quarter, it will continue to be difficult to achieve the closing of transactions with the same level of speed that occurred before the pandemic. Due to the slowness with which the vaccination process advances in Peru, the reserve will still be kept to hold face-to-face meetings and this will continue to affect above all the “last mile” of the closing of transactions since it is not the same to define the final issues of a deal locked in a meeting room, with intermediate rooms, in-ear coordination with the client, etc., than to do it through a screen.

Additionally, in the specific case of Peru, the entry into force of the rule of prior control of mergers and acquisitions will have an impact as a consequence of the very existence of the rule as well as the learning curve that the advisers and the government authority will have to experience.

Spanish version

Mauricio Olaya – Estudio Muñiz

Socio principal y director del área de Derecho Corporativo y de M&A de Muñiz, Olaya, Meléndez, Castro, Ono & Herrera Abogados, una de las firmas legales más importantes del Perú.

Considerado como abogado líder en su especialidad por Chambers & Partners, The Legal 500, Leaders League, Who’s Who, IFLR 1000, LACCA, entre otras prestigiosas guías legales.

Director de diversas y reconocidas empresas en Perú. Columnista mensual del diario El Comercio, el principal medio del país, en temas de fusiones y adquisiciones y autor del blog “Directores al Día” de la revista Semana Económica, la publicación peruana más relevante en asuntos económicos y financieros.

TTR: Estudio Muñiz ha asesorado el mayor número de transacciones en Perú en 2021, ¿Cuáles serán los drivers más relevantes para la consolidación del mercado M&A en el mediano y largo plazo para el país y América Latina?

M.O.: La región en su conjunto lo que incluye a nuestro país se encuentran en medio de una situación muy particular. A la incertidumbre originada por la pandemia, se han sumado paradójicamente (cuando más distanciamiento físico debía existir) movilizaciones sociales y procesos electorales que en muchos casos vienen cuestionando las reglas de juego básicas de la economía de mercado e incorporando una menor previsibilidad sobre el ecosistema de los negocios a futuro.

Esta realidad incorpora un elemento de “motivación” para la venta de empresas cuyos controladores tengan un mayor nivel de aversión al riesgo, reduce el precio de los activos originando oportunidad del lado de los compradores y trae a la mesa a inversionistas de mediano o largo plazo con espaldas suficientes para sortear la tormenta y experiencia acumulada que les permita apostar con cierta seguridad por un futuro mejor.

Dicho esto es probable que uno de los drivers más relevantes lo constituyan procesos de oportunidad, de consolidación y los que involucren a empresas que acompañen las nuevas tendencias de consumo y comercialización de bienes.

TTR: ¿Cuáles serían los tres sectores que podrían ofrecer las mayores oportunidades en Perú a los inversores internacionales en 2021 y por qué?

M.O.: Sin duda los sectores que mantendrán dinamismo serán aquellos que involucren industrias extractivas de exportación (con especial incidencia en aquellos productos demandados por países que mantienen altos niveles de crecimiento post pandemia), los conectados a la logística en todas sus expresiones, el sector tecnológico, los más diversos que ofrezcan oportunidades derivadas de la crisis (buenos precios de compra) y aquellos que exijan procesos de consolidación para un necesario fortalecimiento (en especial por ejemplo el sector financiero).

TTR: ¿Qué papel espera que desempeñen las empresas extranjeras de tecnología en las fusiones y adquisiciones en Perú en 2021?

M.O.: Sî nos referimos a empresas de tecnología adquiriendo nueva tecnología o mercados sin duda que eso se mantendrá muy activo y los emprendimientos exitosos que hayan logrado cierta escala o posicionamiento serán sin duda objeto de interés de otras empresas tecnológicas. El mundo ha girado hacia la tecnología desde todos sus ángulos y en especial aquel derivado a las nuevas tendencias de consumo aceleradas por la pandemia.

TTR: En cuanto al sector inmobiliario, ¿cuál fue la situación en 2020 y cuáles son las perspectivas para 2021 en Perú?

M.O.: El sector inmobiliario ha sido uno de los más afectados durante la pandemia. Desde lo esencial, como consecuencia de la paralización de la ejecución de proyecto en curso y nuevos proyectos por efecto de las restricciones de movilización, hasta por la contracción de liquidez en los hogares como consecuencia de la pérdida de empleos, recorte de salarios y otros que derivaron de la crisis sanitaria que generó la mayor crisis económica de la historia republicana en Perú y la mayoría de países de la región.

No obstante el sector inmobiliario desde mi perspectiva personal enfrenta un escenario bastante más optimista a partir del segundo semestre del 2021.

Las personas durante la crisis han valorado mucho el sentido de la propiedad inmobiliaria como lugar de refugio en los momentos más adversos. Adicionalmente las tendencias de home office movilizarán a las personas, ocurrirá también que familias congregadas probablemente pasen a desconcentrarse buscando la independencia física para una vida que combine casa y trabajo. Asimismo se abrirán grandes oportunidades para el desarrollo de proyectos fuera de las grandes ciudades multiplicándose las ofertas de nuevas urbanizaciones ya que la pandemia ha generado cierto nivel de preocupación por los espacios hacinados.

A ello se sumará la respuesta de del gobierno al reclamo popular con relación a infraestructura hospitalaria, educativa, vial y de otros servicios esenciales.

El sector inmobiliario más vinculado al arriendo de oficinas probablemente sea el más afectado como consecuencia del cambio de modelo hacia el trabajo no presencial.

TTR: ¿Cuáles serán los principales desafíos en términos de transacciones de M&A en Perú durante 2021 para Estudio Muñiz?

M.O.: Probablemente hasta mediados de año y eventualmente el tercer trimestre siga siendo complicado lograr el cierre de transacciones con el mismo nivel de velocidad que ocurría antes de la pandemia. Debido a la lentitud con la que avanza el proceso de vacunación en Perú todavía se mantendrá la reserva para sostener reuniones presenciales y esto continuará afectando sobretodo la “última milla” del cierre de las transacciones ya que no es lo mismo definir los issues finales de un deal encerrados en una sala de reuniones, con cuartos intermedios, coordinaciones al oído con el cliente, etc que hacerlo a través de una pantalla.

Adicionalmente en el caso específico de Perú, la entrada en vigencia de la norma de control previo de fusiones y adquisiciones tendrá un impacto como consecuencia de la propia existencia de la norma como de la curva de aprendizaje que tendrán que experimentar los asesores y la autoridad gubernamental.