Fusões e Aquisições movimentam R$ 36,6bi em 2026, segundo relatório TTR Data

- Estados Unidos é o país que mais investiu no Brasil, com 14 aquisições

- Capital mobilizado registra crescimento de 34% no período

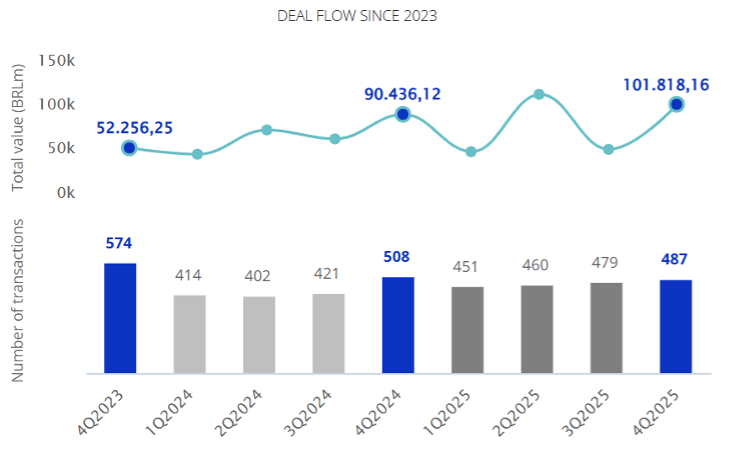

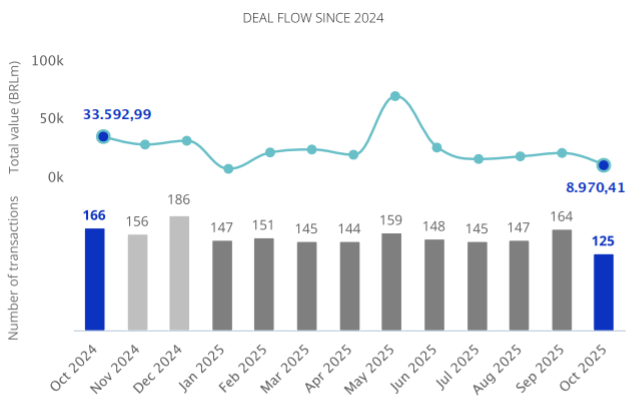

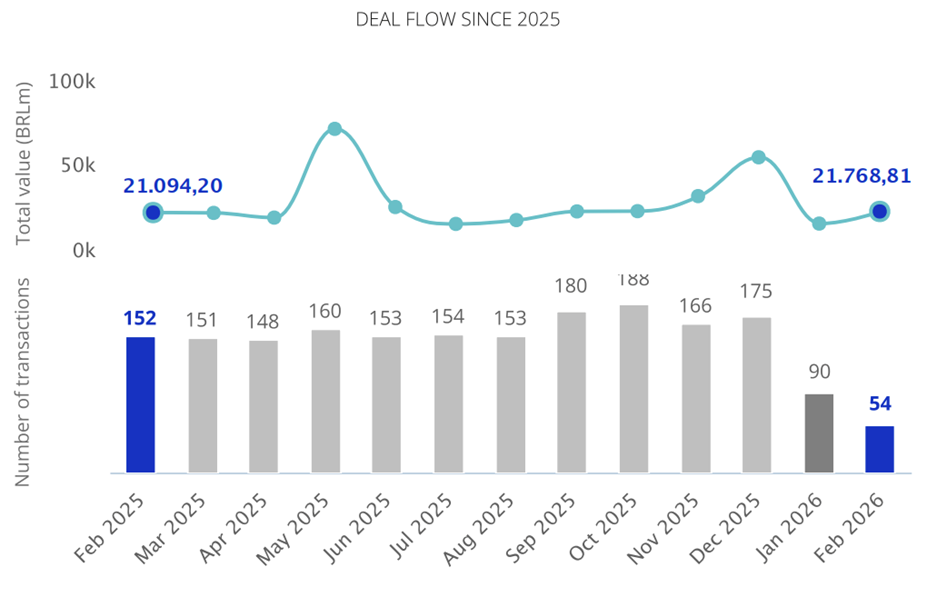

O cenário transacional brasileiro foi objeto de análise no relatório mensal do TTR Data, que revelou 144 transações movimentando um total de BRL 36,6bi em 2026.

Esses números representam uma queda de 52% no número de transações em relação ao mesmo período de 2025, no entanto o houve um aumento no capital mobilizado em 34%. Do total das transações, 43% possuem os valores revelados e 69% das operações já estão concluídas.

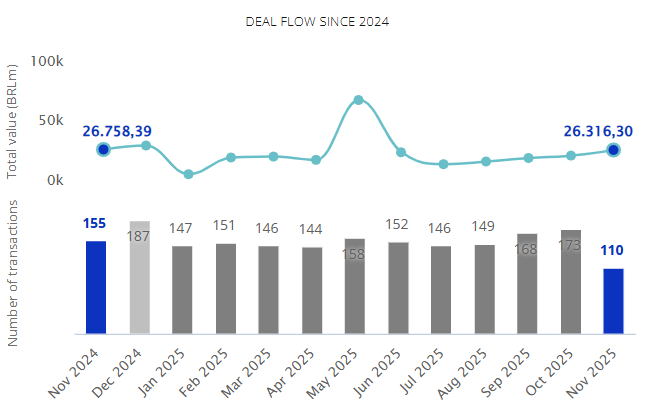

Em fevereiro, 54 fusões e aquisições foram registradas, entre anunciadas e concluídas, e um valor total de BRL 21,7bi.

O setor de Real Estate é o mais ativo com 28 transações, seguido pelo setor de Internet, Sofware & IT Services, com 27 transações.

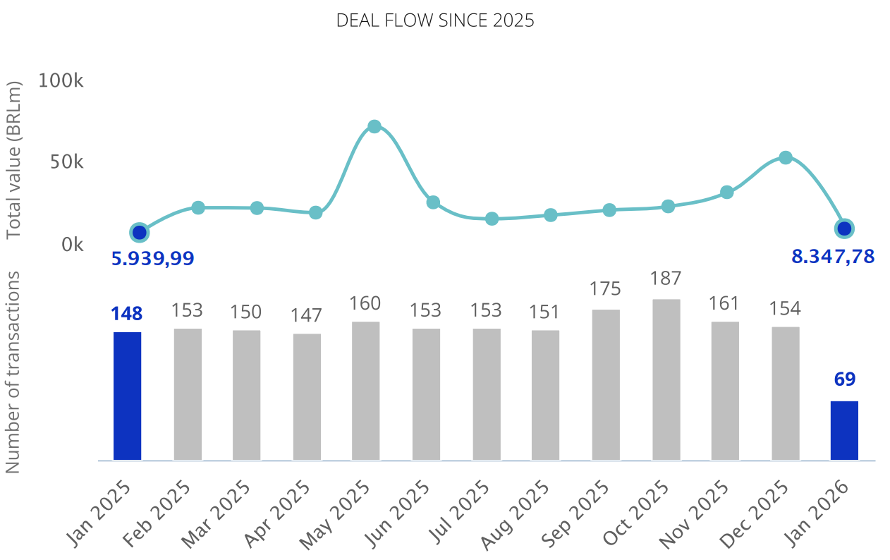

Operações do mercado transacional de fevereiro de 2025 a fevereiro de 2026

Fonte: TTR Data.

Âmbito Cross-Border

Empresas brasileiras voltaram-se principalmente para o Chile e Argentina, realizando três transações, cada.

Por outro lado, os Estados Unidos lideram os investimentos no Brasil, com 14 operações.

Empresas norte-americanas que adquirem negócios brasileiros registraram uma diminuição de 50%.

Em relação aos fundos estrangeiros de Private Equity e Venture Capital que investem em empresas brasileiras, houve um aumento de 40% em 2026.

Private Equity, Venture Capital e Asset Acquisitions

No segmento de Private Equity, houve 13 transações totalizando BRL 13,4bi, com um crescimento de 1% no capital mobilizado.

Em Venture Capital, 21 rodadas de investimento movimentaram BRL 948m, representando uma queda de 70% no volume de operações.

O segmento de Asset Acquisitions registrou 42 transações e BRL 8,7bi, refletindo um crescimento de 23% no total investido.

Transação do mês

A transação destacada pelo TTR Data em fevereiro de 2026 foi a conclusão da aquisição da Godoi Educacional e da International Schools Partnership. O valor da transação não foi divulgado.

A operação contou com a assessoria jurídica em lei brasileira dos escritórios Trench Rossi Watanabe Advogados; e Mattos Filho. O Banco Itaú BBA realizou a assessoria financeira.

Ranking de assessores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica até fevereiro de 2026 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores financeiros, por número de transações lidera em 2026 o Banco Itaú BBA com quatro operações. Em valor, lidera o Citi com um total de BRL 12,8bi.

No que se refere ao ranking de assessores jurídicos, por número de transações lidera o escritório Mattos Filho, com 10 operações. Em valor, lidera o escritório Machado Meyer Advogados contabilizando um total de BRL 9,6bi.