Content available in English and Portuguese (scroll down)

TTR Dealmaker Q&A with MCM Corporate – Diligence and Projects Founder Marcela Huertas

MCM Corporate – Diligence and Projects

Marcela Huertas

· 8+ years leading Due Diligence Projects for investments in innovation and technology (seed, early, and series A stages) for Venture Capital, Corporate Venture Capital and Venture Debt holdings and Startups.

· Faculty member of the Trevisan Escola de Negócios (Trevisan Business School) M&A and Equity MBA Program.

· 17-year career in Audit and Consulting Companies, including the Big Four, in the merging, acquisition, and taxes fields.

· Member of ABVCAP’s Venture Capital Committee.

· Scrum Alliance Certified Product Owner. Extension Program in Financial and Tax Planning from PUC/SP. Graduate in Tax Law from the Brazilian Institute of Tax Studies – IBET. Bachelor of Law.

TTR: What are your main conclusions for the M&A market in 1Q23? What are the most relevant drivers for consolidating the M&A market in Brazil in the rest of the year?

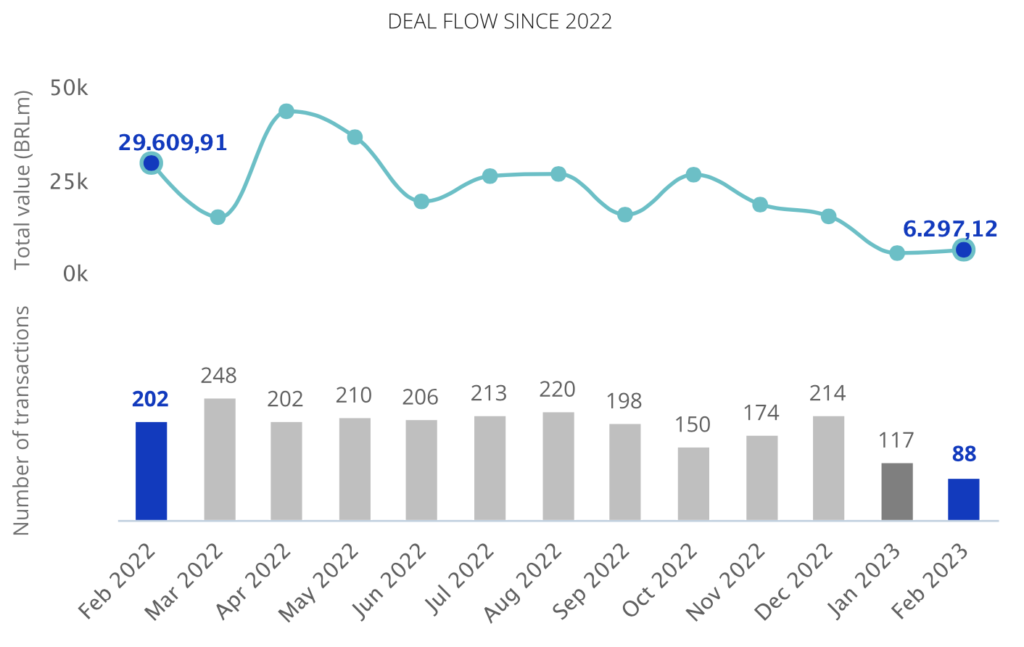

The TTR data shows an expressive decrease in M&A operations compared to the same period in 2022. Venture Capital decreased by 50% in the number of transactions. On the other hand, Corporate Venture Capital, in global terms, had a slight decrease in deals; we can observe the rise of CVC.

At MCM Corporate, we only work with diligent and realistic Venture Capital Holdings, Corporate Venture Capital, and Startups; our target client is not adventurous. Therefore, I notice that the overexcitement of the adventurer market does not undermine what was already in the pipeline of our more realistic clients that have credibility and, as a consequence, are well capitalized. I say that because we performed a higher number of diligences than we are used to for this period of the year, and that is because our clients have a more cautious profile and also because we operate with Corporate Venture Capital, I don’t think that there’s a lack of capital for good entrepreneurs.

I believe this is a trend for the Brazilian Market: more diligent entrepreneurs, managers, and companies that innovate more and more through M&A operations with startups and constituting their CVCs – a crucial factor for the consolidation of the M&A market in Brazil. Now it is time for the real deal: the only ones to remain will be the sensible and diligent managers, entrepreneurs, and companies who know how to deal and collaborate seriously with the ecosystem. We are indeed maturing.

TTR: In which sectors might international investors find the biggest opportunities in Brazil? Why?

Agribusiness is the flagship sector in Brazil — it has always anchored us in moments of crisis. However, agribusiness has been undergoing a substantial transformation: we no longer speak only about commodities; we now provide an added value, which is technology. A moment of crisis for the big techs is also a moment of great opportunities for the Agtechs. After the massive layoff of qualified personnel from the big techs, the Agtechs have been absorbing a great deal of this qualified labor, and improving agribusiness-related technology.

We have very competent managers focused on agribusiness here in Brazil. And at MCM Corporate, we have the privilege of working with one of LATAN’s main Agtech Holdings and seeing first-hand how agribusiness is not easily undermined by crises. It is a large market, the sector’s investment and operations are each day more technological, and I do not see any overexcitement in this sector: it is constantly working with real needs, real numbers, and real clients. Agtech is a success, and investors should look at the works of SP Ventures here in Brazil, which is a reference for investments in agribusiness. We can see this feat in the vertical of seed and early stages investments report of the TTR.

Second, I would highlight the relevance of HealthTechs. In 2022, we performed diligence in the health sector, and in 2023 we also started with HealthTechs. I can see many well-prepared entrepreneurs in this sector coming up with solutions for real health problems in Brazil, and making clever use of data. Vox Capital is yet another Manager that is worth the attention of investors operating here in Brazil as they are carrying out diligent work in the health area

TTR: MCM Corporate has been one of the leading advisors in Seed Early and Series A Venture Capital investments in Brazil. What are the prospects for this segment in the medium and long term?

The prospects for this segment are to continue growing and maturing. These are stages that demand a lot from Venture and Corporate Capital Holdings, but as I have already highlighted, we work with excellent early stage Holdings that, indeed, offer smart money. I always point out the importance of having competent and well-oriented Holdings, once this is a significant differential for the smart money — uninterested holdings have little to offer the entrepreneur. Since I started in this sector in 2015, I have noticed the growth of holdings, and their recurrence in 2nd or 3rd funds, besides the participation of the Venture Debt that does not dilute the share participation and contributes a lot to the next raising and the company’s strategy. It is also an instrument that also works as smart money, and not less importantly, I see the growth of Corporate Venture Capital in which big companies are also investing in these stages, or looking for experienced managers to manage your Corporate Venture Capital. It is a complex stage, but it is paramount for strengthening the ecosystem and improving governance. In the medium and long term, we will have even more experienced holdings and entrepreneurs who understand the role of smart money. I also see that there is a slight confusion among entrepreneurs in terms of differentiating smart money and traditional financial institutions. Those who understand this difference more quickly and prepare themselves, start ahead and have more quality relationships with risk capital holdings.

TTR: Continuing with the Venture Capital segment, we see that, after the boom of 2021, the emergence of unicorns is slowing down and some are disappearing. What is your evaluation for this industry in Brazil in 2023?

I believe that we are now in an actually normal course of operations. What happened in 2021 was unusual and unhealthy – no ecosystem is sustainable with unreal valuations, growth at any costs, hirings without any criteria, etc. In sum, it was all completely disconnected from reality. Now, we will continue growing, but in a much more realistic and responsible way, accessing other options of financial instruments, such as Venture Debt. Here at MCM Corporate, we have already worked with solid operations of 5 unicorn promises, and it is clear for us the kinds of operations and entrepreneurs that have the potential to get there. However, getting there is not for everyone – we need to stop romanticizing entrepreneurship and better use our reason and cash flow to work on solutions to real problems, in real markets, and with real numbers. Not all operations have the conditions and the market to become unicorns, and I don’t see that as a problem. It’s pure vanity of some adventurous entrepreneurs and capitalist holding – I prefer the reality!

TTR: In terms of global prospects, how do you think what happened with Silicon Valley Bank will affect the world of Venture Capital? What are the main lessons for the players in this market?

That will require what should have always existed: consistency of operations, focus on problem-solving, cash management of the entrepreneurs, and more diligence from the Holdings. On the other hand, it will also require better governance and compliance from the financial institutions – it seems that we are living in an era of blindness in terms of risks. Let’s wait for the report that FED will present on May 1st and understand possible failures in risk management.

TTR: What will be MCM Corporate’s main challenges in Brazil in the upcoming months?

The lack of accounting, financial, and tax knowledge for the new economy is a big problem for our entrepreneur ecosystem; distorted information, while intentional or not, gets in the way of capitalist Holdings when separating good from bad businesses. Therefore, educating the market about these matters, so that we have more transparent and consistent businesses that are ready to get investments, is a big challenge. MCM is here to help educate entrepreneurs and accountants to provide honest and realistic information through our diligence and throughout Corporate Education. I teach MBA in programs of M&A and Equity, and I always tell my students that we need to elevate the level of our technical discussions so that we can create a transparent and trustworthy ecosystem – in a way that the new digital economy continues to solidly and diligently work and grow through M&A, Equity, and Debt.

Portuguese version

MCM Corporate – Diligence and Projects

Marcela Huertas

· Há 8 liderando projetos de Due Diligence para Investimentos em Inovação e Tecnologia (estágios seed, early e serie A) para gestoras de Venture Capital, Corporate Venture Capital, Venture Debt e Startups.

· Docente no curso MBA em M&A e Equity da Trevisan Escola de Negócios.

· Carreira de 17 anos construída em Empresas de Auditoria e Consultoria, incluindo Big Four nas área de Fusões, Aquisições e Tributos.

· Membro do Comitê de Venture Capital da ABVCAP.

· Certificada Product Owner pela Scrum Alliance. Extensão em Planejamento Financeiro e Tributário pela PUC/SP. Pós Graduada em Direito Tributário pelo Instituto Brasileiro de Estudos Tributário – IBET. Graduada em Direito.

TTR: Quais são suas principais conclusões para o mercado de M&A no primeiro trimestre de 2023?, Quais são os fatores mais relevantes para a consolidação do mercado de M&A no Brasil no resto do ano?

Os dados do próprio TTR apontam uma queda expressiva das operações de M&A comparados ao mesmo período em 2022. Venture Capital teve uma queda de mais de 50% no número de transações. Em contrapartida, o Corporate Venture Capital em termos globais teve uma queda pequena de deals, podemos observar a crescente do CVC .

Aqui na MCM Corporate só atuamos com perfil de Gestoras de Venture Capital, Corporate Venture Capital e Startups diligentes e realistas, não atendemos aventureiros, então percebo que a euforia do mercado aventureiro não fez abalar o que já estava no pipeline dos nossos Clientes que são mais realistas e tem credibilidade portanto estão capitalizados. Digo isso pois realizamos um volume maior de diligências do que estamos acostumados para esse período, e isso se deve ao fato dos nossos Clientes terem um perfil mais cuidadoso e também atuarmos com o Corporate Venture Capital, não acho que falta capital para bons empreendedores.

Acredito que essa é uma tendência para o mercado brasileiro, empreendedores, gestores mais diligentes e empresas estão inovando cada vez mais, por meio de operações de M&A com startups e constituindo seus CVC´s, que são fatores muito importantes para a consolidação do mercado de M&A no Brasil, agora chegou a hora da verdade, só ficarão gestores e empreendedores conscientes e diligentes e Empresas que saibam lidar e colaborar para o ecossistema com seriedade, estamos amadurecendo.

TTR: Em quais setores os investidores internacionais podem encontrar as maiores oportunidades no Brasil? Por quê?

O agro é o carro chefe no Brasil, sempre nos ancora em momentos de crises, mas o agro tem se transformado, não falamos mais apenas em commodities, temos um valor agregado que é a tecnologia, um momento de crise nas big techs também é de grandes oportunidades para as agtechs, com as demissões de profissionais qualificados das big techs, as agtechs estão absorvendo boa parte dessa mão de obra qualificada e aprimorado as tecnologias voltadas para o agro.

Temos Gestores bastante competentes focados no agro aqui no Brasil, e nós da MCM Corporate temos o privilégio de atender uma das principais Gestoras de agtech LATAM e vemos de perto o quanto o agro não se abala tanto com as crises, o mercado é grande, os investimentos e as operações voltadas para o setor estão cada vez mais tecnologicas e nao vejo euforia nesse setor, estão sempre trabalhando com necessidades reais, numeros reais, Clientes reais. As agtechs são um sucesso e os Investidores devem olhar para os trabalhos da SP Ventures que é uma referência de investimentos no agro aqui no Brasil. Podemos observar esse feito no relatório da vertical de investimentos seed e early stage do TTR .

Em segundo lugar destacaria a relevância das healthtechs. No ano de 2022 atendemos diligências no setor de saúde e 2023 também iniciamos com healthtechs. Vejo empreendedores muito bem preparados nesse setor, solucionando problemas reais da saúde no Brasil e fazendo uso muito inteligente de dados, a Vox Capital mais uma Gestora que vale a pena investidores observarem a atuação aqui no Brasil pois estão desempenhando um trabalho diligente na área da saúde.

TTR: MCM Corporate é um dos principais assessores em Investimentos de Venture Capital Seed, Early e Series A no Brasil. Quais são as perspectivas desse segmento no médio e longo prazo?

Continuar crescendo e amadurecendo, são estágios que exigem muito das Gestoras de Venture e Corporate Capital, mas como já destaquei atendemos excelentes Gestores Early stage que de fato oferecem o smart money. Saliento sempre a importância de se ter gestoras competentes e bem orientadas, pois isso é um grande diferencial para o smart money Gestoras desinteressadas pouco ajudam o empreendedor. Desde que comecei em 2015 nesse setor percebo o aumento de Gestores, sua recorrências em 2º ou 3º fundos, além da participação do Venture Debt que não dilui a participação societaria e contribui enormemente até a proxima captação e para estratégia da Empresa , é um instrumento que também cumpre seu papel como smart money e não menos importante vejo o crescimento do Corporate Venture Capital onde grandes Empresas também estão investindo nesses estágios ou buscanco Gestoras experientes para gerenciarem seu Corporate Venture Capital, é um estágio complexo mas extremamente importante para o fortalecimento do ecossistema e aprimoramento da governança, são os primeiros passos para transaparência e relação com investidores. No médio e longo prazo teremos Gestoras ainda mais experientes e empreendedores entendendo o papel do smart money, ainda percebo uma certa confusão por parte dos Emprendedores em diferenciar smart money de instituições financeiras tradicionais, quem entende rápido essa diferença e se prepara sai na frente e tem relações de qualidade com Gestores de Capital de risco.

TTR: Continuando com o segmento de Venture Capital vemos que, após o ‘boom’ de 2021, o surgimento de unicórnios está diminuindo e alguns estão desaparecendo. Como você avalia essa indústria no Brasil em 2023?

Acredito que agora sim estamos no curso normal das operações, o que aconteceu em 2021 é algo fora da curva que não era saudável, nenhum ecossistema se sustenta com valuations fora da realidade, crescimento a qualquer custo, constratações sem critérios tudo muito fora da realidade. Agora vamos continuar crescendo mas de forma mais consciente e realista e acessando outros tipos de instrumentos financeiros, como o Venture Debt, por exemplo. Aqui na MCM Corporate já atendemos operações sólidas de 5 promessas de unicórnios e podemos perceber operações e empreendedores que tem potencial para chegar lá, mas não é para todos essa chegada, precisamos parar de romantizar o empreendedorismo e utillizar mais a razão e o fluxo de caixa para trabalhar soluções de problemas reais em mercados reais com numeros também reais, nem todas as operações tem condições e mercado para virar unicórnio e não vejo problema nenhum nisso, é pura vaidade de alguns Empreendedores e Gestores Capitalistas aventureiros, prefiro a realidade!

TTR: Em termos de perspectivas globais, como você acha que o ocorrido com o Silicon Valley Bank afetará o mundo do Venture Capital? Quais são as principais lições para os players desse mercado?

Exigirá o que sempre deveria ter existido, consistência das operações, foco na solução de problemas, geração de caixa e não por parte dos Empreendedores e maior diligência por parte das Gestoras e por outro lado, maior governança e compliance por parte das Instituições Financeiras, parece que estamos vivendo uma era de uma cegueira em termos de riscos. Vamos aguardar o relatório que o FED apresentará em 1º de maio e entendermos eventuais falhas na gestão de riscos.

TTR: Quais serão os principais desafios para a MCM Corporate no Brasil nos próximos meses?

A falta de conhecimento sobre contabilidade, finanças e tributos para a nova economia é um grande problema para o nosso ecossistema empreendedor, informações distorcidas intencionalmente ou não atrapalham Gestores Capitalistas de separarem os bons dos maus negócios, então educar o mercado sobre esses temas para termos negócios mais transparentes e consistentes para receberem investimentos é um grande desafio e a MCM está aqui para ajudar a educar empreendedores, contadores para demonstrarem informações verdadeiras e realistas por meio das nossas diligências e por meio da Educação Corporativa, ministro aulas em MBA nos cursos de M&A e Equity e sempre oriento meus alunos que precisamos elevar o nível das discussões técnicas para que possamos criar um ecossistema transparente e confiável para que a Nova Economia Digital continue cumprindo seu papel e crescendo por meio de M&A, Equity e Debt de forma sólida e diligente.