Mercado M&A de América Latina registra una disminución del 16% hasta octubre de 2023

- En octubre, se han registrado 211 transacciones y un importe de USD 5.515m

- En el año, se han registrado 135 transacciones de Private Equity y 388 de Venture Capital

- Transacciones de Asset Acquisitions aumentan un 30% en el transcurso de 2023

- Argentina y Chile, únicos países con aumento en el importe de transacciones en el año

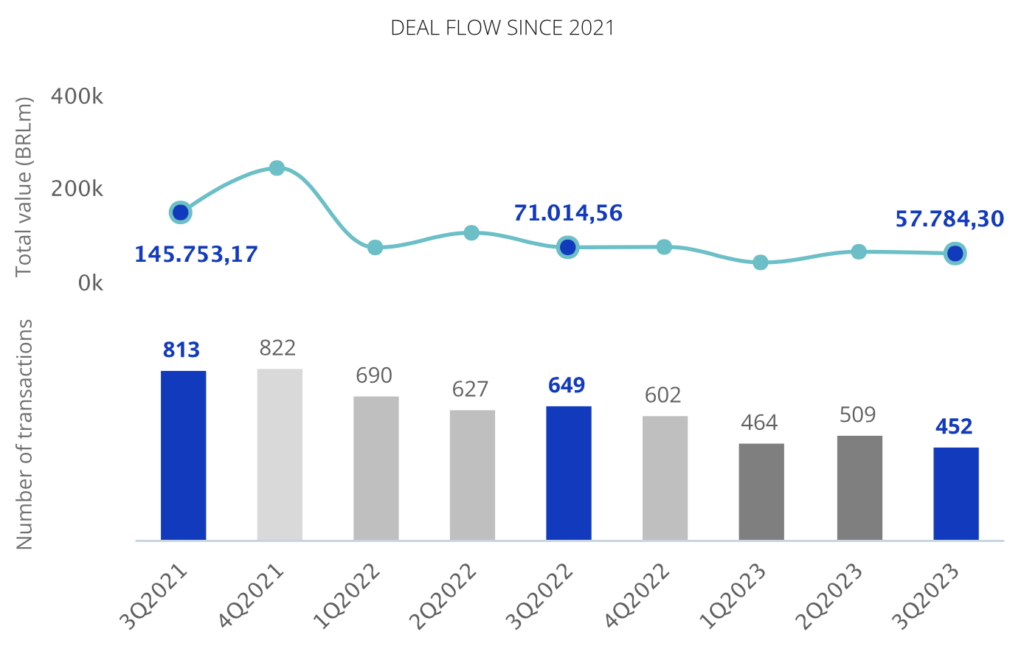

El mercado transaccional de América Latina ha registrado hasta el mes de octubre un total de 2.580 deals con un importe agregado de USD 60.940m, según el informe mensual de TTR Data y Datasite.

Estas cifras suponen una disminución del 16% en el número de transacciones, así como un descenso del 29% en el capital movilizado, con respecto al mismo periodo de 2022.

Por su parte, en el mes de octubre se han registrado 211 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 5.515m.

Ranking de transacciones por países

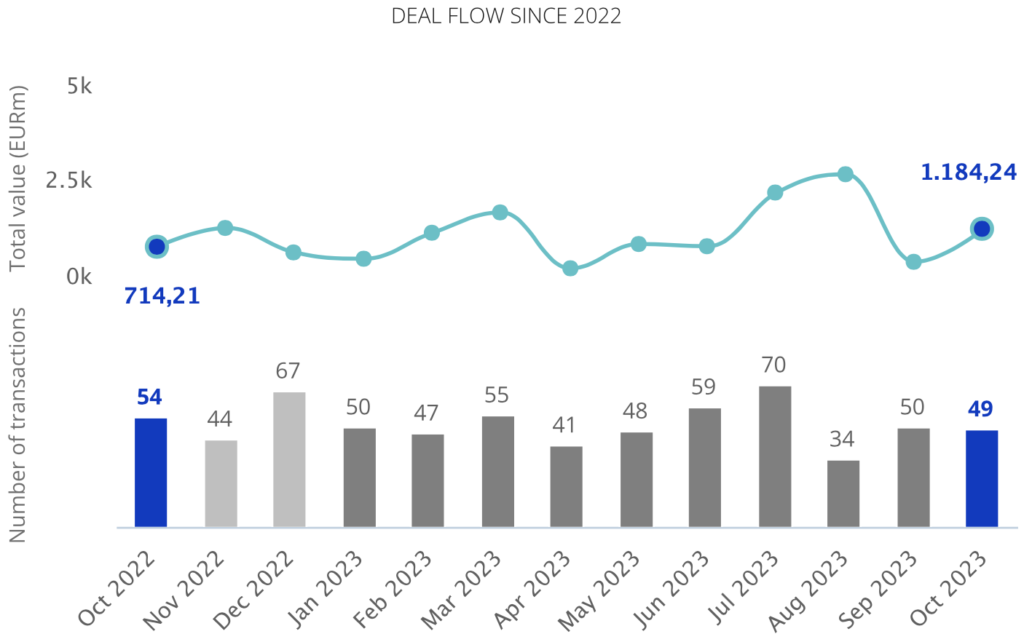

Según datos registrados hasta el mes de octubre, por número de transacciones, Brasil lidera el ranking de países más activos de la región con 1.617 transacciones (un descenso del 24%) y con un descenso del 30% en el capital movilizado (USD 35.796m). Le sigue en el listado Chile, con 303 transacciones (con un aumento del 11%) y un descenso del 12% de su importe (USD 11.626m) con respecto a octubre de 2022.

Por su parte, México permanece en la misma posición del ranking con 280 transacciones (una disminución del 24%) y con un descenso del 19% en el capital movilizado (USD 11.894m). Colombia, por su parte, registra 203 transacciones (un descenso del 15%) y una disminución del 41% en el capital movilizado (USD 4.220m).

Entretanto, Argentina registra 168 transacciones (un aumento del 1%), con una disminución del 41% en su importe (USD 2.390m), respecto del mismo periodo del año pasado. Y en último lugar, Perú presenta 100 transacciones (disminución del 2%) y un aumento del 129% en su capital movilizado

(USD 4.454m).

Ámbito cross-border

En el ámbito cross-border, se destaca hasta el mes de octubre el apetito inversor de las compañías latinoamericanas en el exterior, especialmente en Norteamérica y Europa, donde se han llevado a cabo 78 y 70 transacciones, respectivamente. Por su parte, las compañías que más han realizado transacciones estratégicas en América Latina proceden de Norteamérica y Europa, con 369 y 284 deals, respectivamente.

Private Equity, Venture Capital y Asset Acquisitions

Hasta octubre de 2023, se han contabilizado un total de 135 transacciones de Private Equity por

USD 4.908m, lo cual supone una tendencia a la baja tanto en el número de transacciones (-19%) como en su importe (-38%), con respecto al mismo periodo del año anterior.

Por su parte, el segmento de Venture Capital ha contabilizado hasta el mes de octubre un total de 719 transacciones con un importe agregado de USD 4.568m, lo que implica una variación negativa del 33% en el número de transacciones y un descenso del 41% en su importe, en términos interanuales.

En el segmento de Asset Acquisitions, hasta octubre, se han registrado 388 transacciones, por un valor de USD 8.195m, lo cual representa un aumento del 30% en el número de transacciones y un descenso del 38% en su importe, con respecto al mismo periodo de 2022.

Transacción Destacada

Para octubre de 2023, TTR Data ha seleccionado como transacción destacada la adquisición de Blu Logistics Latam por parte de Rhenus Group.

La transacción ha contado con el asesoramiento jurídico de Brigard Urrutia, Paul Hastings, CorralRosales, Gómez-Pinzón, Hogan Lovells y Morgan & Morgan. Por la parte de Data Room, la transacción ha sido asesorada por Intralinks.

Dealmaker Q&A con Seale & Associates

TTR Data ha entrevistado en exclusiva a Carlos Hernández, Managing Director de Seale & Associates, para conocer las perspectivas del mercado transaccional mexicano y latinoamericano en 2023: “Aunque a nivel global estamos pasando por una desaceleración en fusiones y adquisiciones, en América Latina observamos un interés renovado por parte de empresas extranjeras. Por ejemplo, empresas de Estados Unidos, Europa y Asia enfocándose en nearshoring. Estas empresas están buscando trasladar sus operaciones a países con costos laborales más competitivos y cadenas de suministro más cortas. Este cambio está generando oportunidades para que las empresas latinoamericanas se asocien con estas compañías o sean adquiridas por ellas”.

Para leer le entrevista completa, haz clic aquí.