Entrevista con Carlos Fuenzalida, Vice Presidente en Landmark Alantra Group y con amplia experiencia en finanzas corporativas, acerca de las operaciones de fusiones y adquisiciones de empresas en América Latina.

TTR – Sr. Fuenzalida, en primer lugar, ¿podría brindarnos a grandes rasgos su punto de vista en cuanto a la marcha del mercado transaccional latinoamericano los tres primeros meses de 2018?

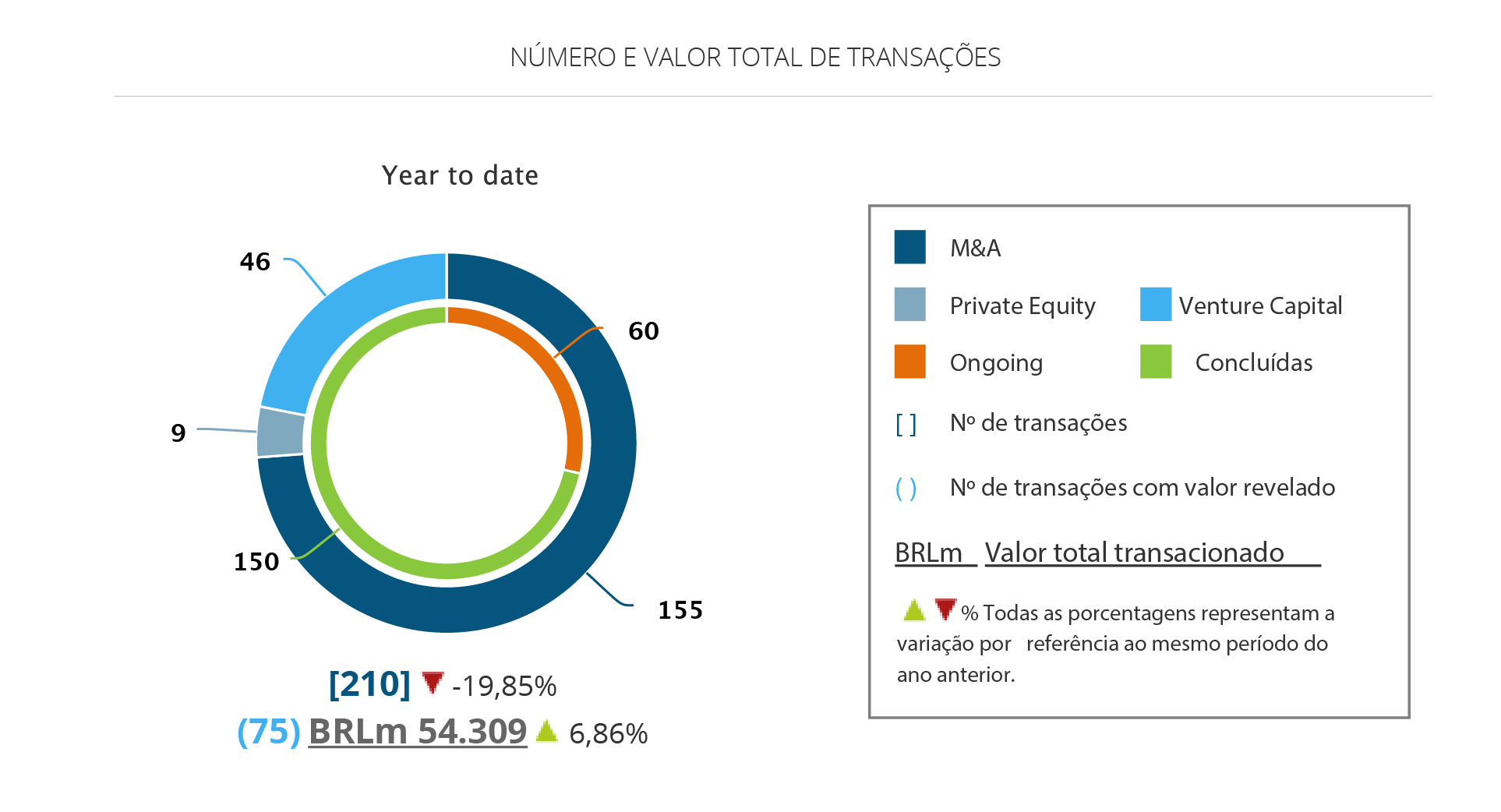

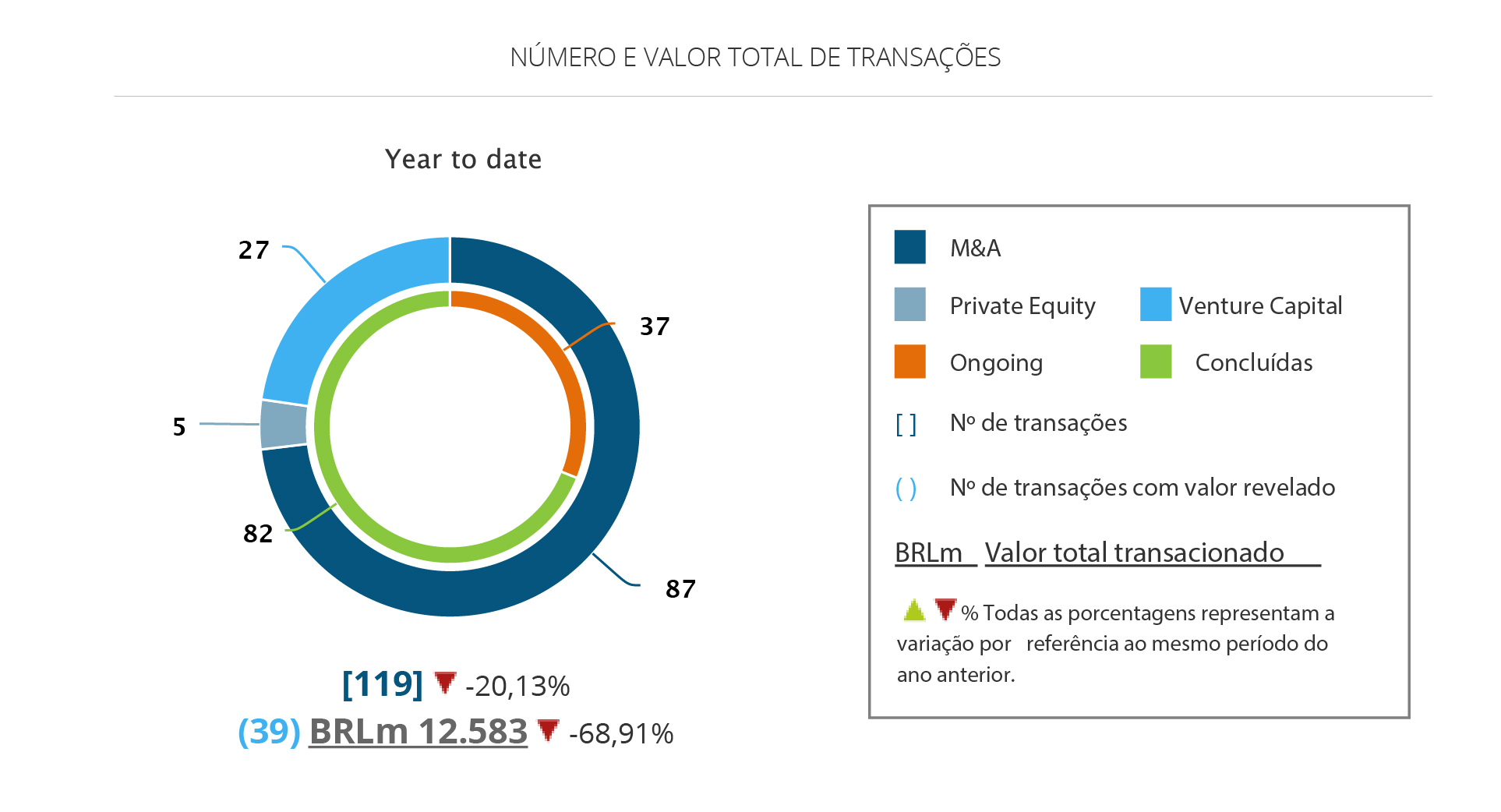

CF – El primer trimestre de 2018, en general, el mercado transaccional latinoamericano ha sido similar o con un poco menos de dinamismo que 2017, en especial si aislamos el efecto de la mega transacción anunciada en Brasil en marzo de 2018, la adquisición de Fibria Celulose por Suzano Papel e Celulose por más de US$15.300 millones. Argentina, Colombia y México son los únicos países con un récord positivo en números de transacciones, sin embargo, el resto de Latinoamérica no debiese quedarse atrás y aumentar su ritmo a medida que avance el año.

TTR – Según los datos registrados por TTR, por el momento Argentina es uno de los países que ha manifestado un mayor incremento en el volumen e importe de operaciones respecto al mismo periodo del año anterior ¿a qué cree que se ha debido este adelantamiento?

CF – Argentina siempre ha sido un país con un gran potencial económico. En el pasado las condiciones políticas y las restricciones al flujo de capitales alejaron a gran parte de los inversionistas internacionales dejando un espacio vacío en el mid-market de fusiones y adquisiciones. Hoy el nuevo escenario político ha reabierto el interés por parte de inversionistas extranjeros, incrementando operaciones en industrias o sectores favorecidos como el litio y energía (particularmente renovables), y abriendo las puertas a industrias que por años estuvieron rezagadas a un segundo plano.

TTR – Chile en particular, ha manifestado un interesante crecimiento en el sector tecnológico ¿Cree que se trata de algo circunstancial o que refleja una evolución y tendencia de mercado en el país?

CF – Las transacciones en el sector tecnológico han tenido un importante crecimiento en los últimos años, no solo en Chile sino en todo Latinoamérica. La creciente actividad de private equities, o fondos de inversión, y de inversionistas estratégicos en busca de crecimiento inorgánico ha potenciado esta industria a nivel global, y será una tendencia que se mantendrá en la región.

En Chile en 2017 podemos destacar la venta por parte de Banmédica, Sonda e ILC de I-Med al fondo norteamericano Accel-KKR, y las variadas adquisiciones que realizó la firma de tecnología y telecomunicaciones Grupo GTD.

TTR – De nuevo, según su experiencia en el mercado chileno concretamente, ¿qué sectores opina que van a resultar más activos, y atractivos para los inversores, a lo largo de 2018? ¿Por qué motivos?

CF – Energía, infraestructura, minería, retail y alimentos son los sectores que mayor dinamismo tendrán este año. La perspectiva de un mayor crecimiento país, la reactivación de la economía, la posibilidad de una simplificación de la reforma tributaria y la visión de mercado del nuevo gobierno de Sebastian Piñera, hacen que las condiciones sean propicias para un aumento en el número de fusiones y adquisiciones.

TTR – Por último, su firma cuenta con oficinas (además de en Chile y en Argentina) también en Colombia y Brasil, ¿cuáles de estos cuatro países son los que cree que tienen hoy en día un mayor potencial de crecimiento para este año y por qué?

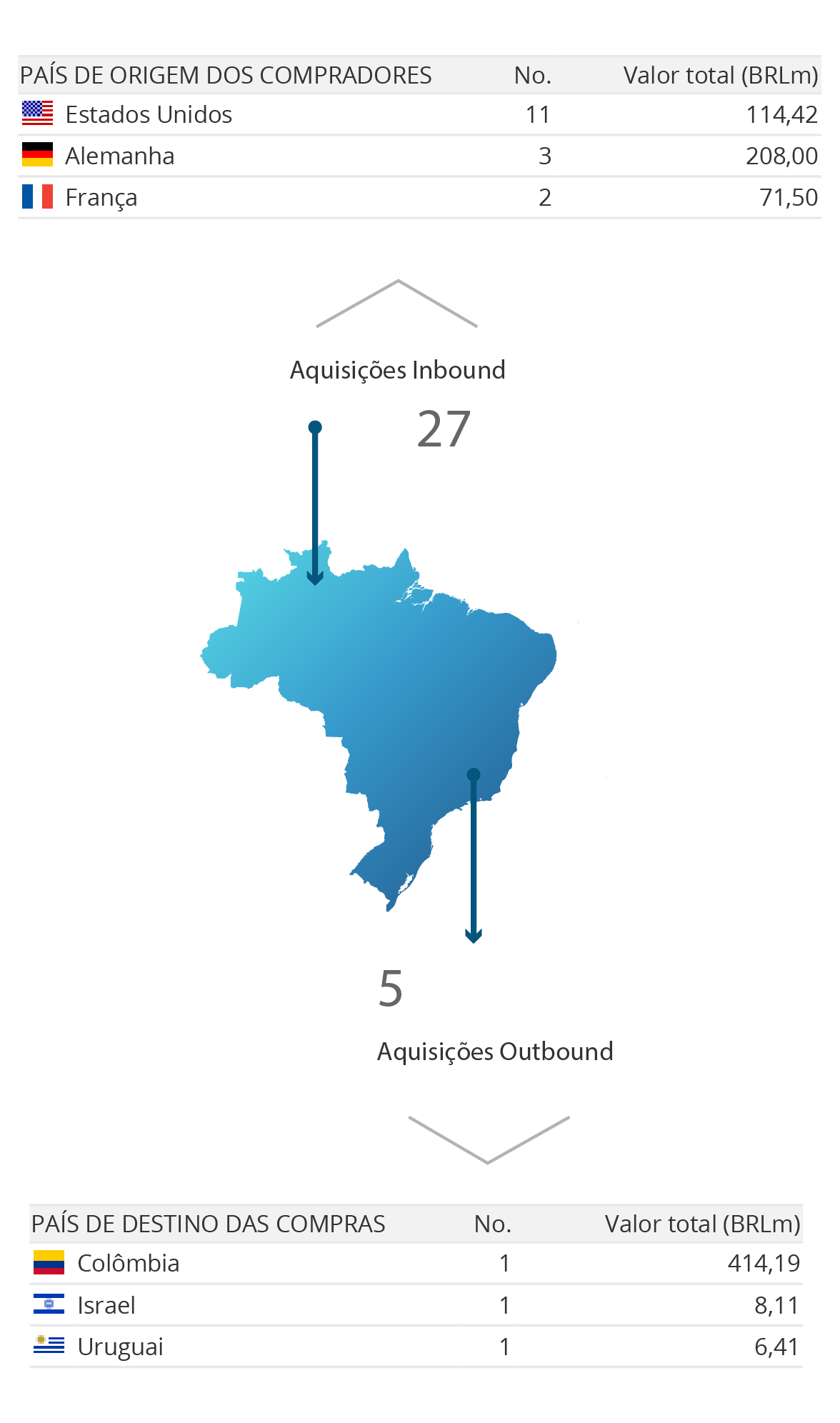

CF – Brasil continuará teniendo un gran número de grandes transacciones debido al tamaño de su economía, pero continuará bajo sus récords históricos, lo problemas de corrupción sigue muy vigentes.

Colombia mantiene su posicionamiento en la región como un destino favorable para la inversión, si bien perdiendo algo de momentum afectado por un entorno macro desafiante con la implementación de la reforma tributaria y las elecciones presidenciales en mayo de este año.

En Chile la actividad de M&A debiese ser más dinámica respecto a 2017, el escenario de mayor crecimiento y un gobierno más pro mercado debiese impulsar el número de transacciones.

Argentina se ve como el mercado con mayor dinamismo de la región, las confianzas se han recuperado y el flujo de inversión extrajera esta regresado al país. Aun cuando el impacto en M&A puede que se tarde en llegar las condiciones esta dadas para una importante alza en transacciones.