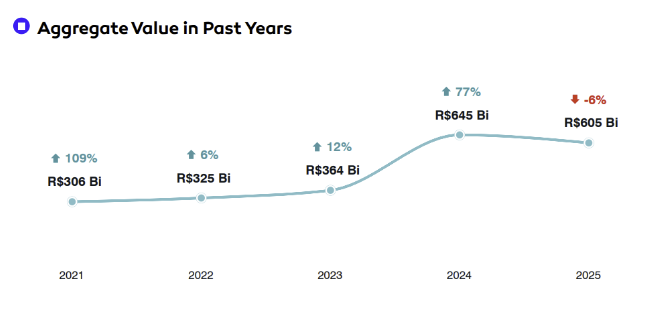

Captação de Recursos no Brasil: Mercado de crédito privado movimenta R$ 605 bi em 2025.

- Valor total de captação referente ao ano de 2025 registra queda de 6% em comparação ao ano anterior.

- Em debêntures, setor de Energy & Utilities lidera com 36,7% de captação do mercado no último ano.

- Os certificados de recebíveis do agronegócio apresentam captação de BRL 43 bi no ano, apresentando crescimento de 4% em relação ao ano anterior

O cenário de captação de recursos utilizando a emissão de debêntures, notas comerciais e operações de securitização (CRI, CRA, CR) foi objeto de análise do mais recente relatório anual do mercado de crédito privado brasileiro no TTR Data, que revelou emissão de 2141 séries com uma captação total de BRL 605 bi no ano de 2025.

Esses dados representam um aumento do valor total captado de 6% quando comparado ao mesmo período do ano anterior.

Valor total emitido no mercado de crédito privado (Debêntures, Notas comerciais CRI, CRA, CR) em 2025.

Fonte: TTR Data.

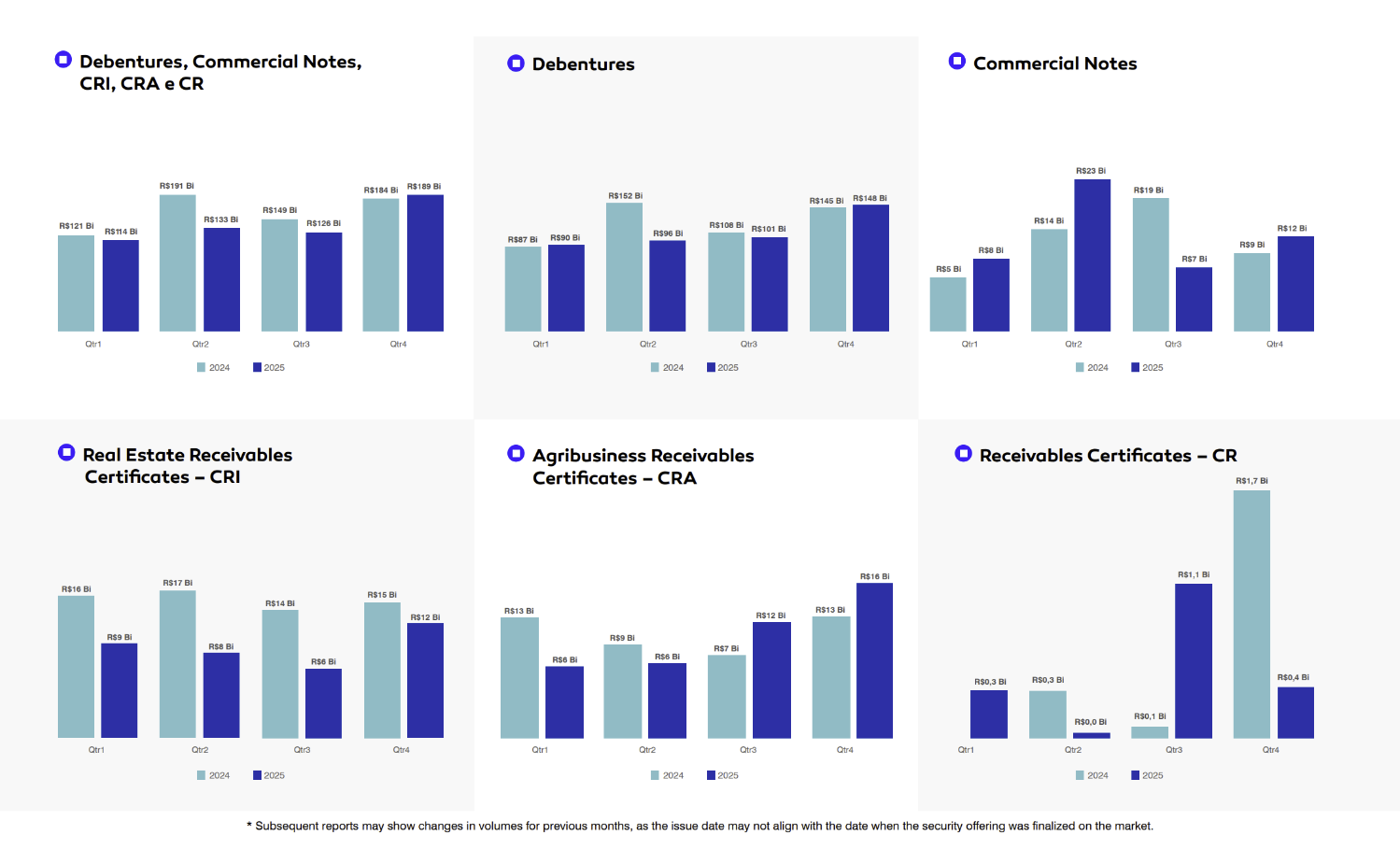

Em relação ao mercado de debêntures, foi registrada a emissão de 1085 séries com uma captação total de BRL 468 Bi no período de janeiro a dezembro de 2025, apresentando uma queda percentual de 5% quando comparado ao mesmo período do ano anterior, enquanto isso, a emissão de notas comerciais registra aumento de 8% em relação ao ano anterior, com R$ 51 bi emitidos em 241 séries. No mercado de securitização, foi registada a emissão de 815 séries de CRI/CRA/CR com uma captação total de BRL 86 bi, apresentando uma diminuição de 17% em relação ao mesmo período do ano anterior.

Valor total emitido no mercado de crédito privado (Debêntures, Notas Comerciais, CRI, CRA, CR) por trimestre.

Fonte: TTR Data.

Maiores Emissões do ano

No mercado de debêntures, a maior emissão do ano de 2025 foi a 2ª emissão, em oito séries, realizada em dezembro pela Epr Iguaçu, no valor de BRL 8,59 bi, com remuneração indexada ao IPCA. Segundo a empresa, os recursos captados com a oferta serão utilizados para financiamento do CAPEX e/ou reforço de capital de giro da Emissora. A Oliveira Trust DTVM atuou como agente fiduciário e o BNDES como coordenador líder da operação.

A respeito do mercado de Notas Comerciais, maior emissão do ano de 2025 foi a 1ª emissão, em duas séries, realizada em junho pela Eldorado Brasil, no valor de BRL 13,0 bi, com remunerações indexadas ao DI. Segundo a empresa, os recursos captados com a oferta serão utilizados pela Emitente para usos corporativos gerais. A operação contou assessoria jurídica do escritório Tozzini Freire. A Trustee DTVM atuou como agente fiduciário e o Banco Bradesco BBI atuou como coordenador líder da operação

No mercado de Certificados de Recebíveis Imobiliários (CRI), a maior operação do ano de 2025, foi a 538ª emissão, em nove séries, realizada em novembro pela Opea, no valor de BRL 1,73 bi. A operação é concentrada em alguns devedores, tendo como lastro créditos imobiliários devidos pela Beton e possui remunerações indexadas ao DI, IPCA e Pré-fixadas. A operação contou assessoria jurídica dos escritórios Mattos Filho e Pinheiro Guimarães. A Oliveira Trust DTVM atuou como agente fiduciário e o BTG Pactual Investment Banking como coordenador líder.

Já no mercado de Certificados de Recebíveis do Agronegócio (CRA), a maior operação do ano de 2025 foi a 419 ª emissão, em cinco séries, realizada em outubro pela Eco Securitizadora, no valor de BRL 3,0 Bi. A operação é concentrada e tem como lastro Direitos Creditórios do Agronegócio devidos pela Seara Alimentos LTDA., possuindo remuneração indexada ao dólar e IPCA. A operação contou com a Vórtx atuando como agente fiduciário e a XP Investimentos como coordenador líder.

Ranking de assessores jurídicos, agentes fiduciários e coordenadores líderes

Disponibilizamos em nossa plataforma os rankings de assessoria jurídica, agentes fiduciários e coordenadores líderes referentes ao ano de 2025 em emissões públicas de Debêntures, Notas Comerciais, CRI e CRA, onde a atividade dos assessores é refletida pelo valor total e número de emissões / séries.

Ranking Consolidado

Quanto ao ranking de assessores jurídicos, lidera o Machado Meyer Advogados, contabilizando um total de BRL 117,9 bi.

No ranking de Agentes Fiduciários, a Pentágono DTVM lidera contabilizando o valor de BRL 221,5 bi. Já a respeito do ranking de coordenadores líderes, o Itaú BBA Assessoria Financeira lidera contabilizando o valor de BRL 150,7 bi.