Content available in English and Spanish (scroll down)

TTR Dealmaker Q&A with Galicia Abogados Founding Partner Manuel Galicia

Galicia Abogados

Manuel Galicia

Manuel Galicia specializes in advising companies on financial matters, mergers and acquisitions and aspects related to corporate governance and business strategy. He is a member of the board of directors of several companies. Clients identify him as a pro-business advisor, with strategic and tactical qualities and extensive experience in legal matters.

He participated as legal advisor to the Coordinadora de Organizaciones Empresariales de Comercio Exterior during the negotiations of the North American Free Trade Agreement and the Mexico-European Union Free Trade Agreement (NAFTA) and has participated as advisor to national and international organizations.

He is a founding partner of Galicia Abogados, Chairman of the Executive Committee and member of the Compensation, Business Development, New Partnership Model and Sustainability Committees.

TTR: How would you describe the current situation of the players in the M&A market in the country and Latin America with the current global political and economic situation in this year?

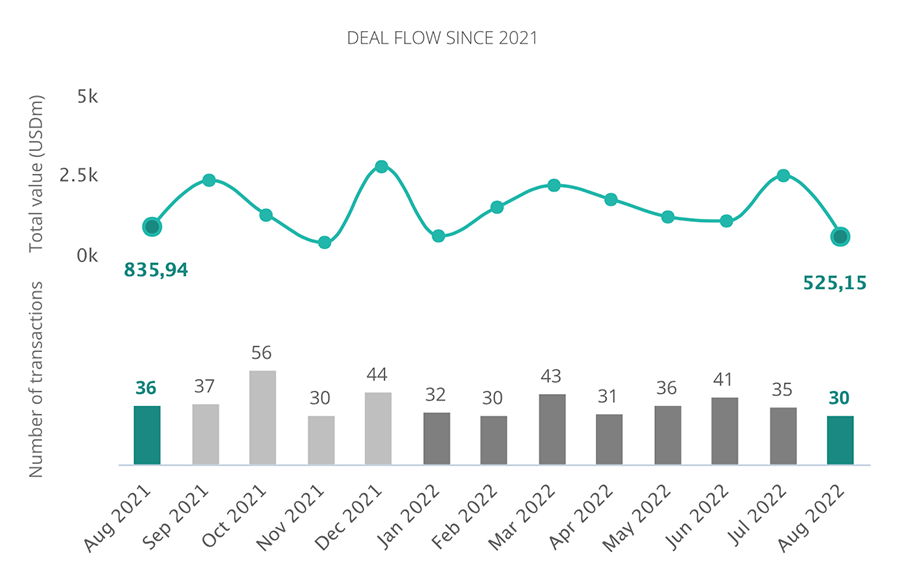

International M&A activity was very intensive in many jurisdictions and smashed all records in 2021. We expect a slight deceleration this year.

The region is facing political instability and elections processes, which combined with geopolitical issues/war, together with higher interest rates and inflation will cause valuation and execution of transactions to take longer.

TTR: What are the most relevant drivers for consolidating the M&A market in Mexico this year?

Despite the current situation described above, Mexico and some larger economies in the region will be facing opportunities because of asset integration and repositioning for future growth. Brazil, Mexico, Argentina and Colombia have become major tech hubs. The dependency on cash and lack of a competitive banking system opens the door for Fintech companies to enter the market with disruptive technologies. The entering of the market is taking also a regional flavor.

Likewise, consumer base continues increasing in the region and there is a strong demand for more efficient service offerings. Mexico is now looking at renewed interest given supply/chain geopolitical issues in China and Europe as companies seek to relocate their manufacturing hubs closer to the US.

At the same time, PE and VC funds have identified the opportunity and have committed high capital proceeds to the region in different sectors as technology, education, energy, health, fintech and real estate. We expect high M&A activity because of consolidation in some of these sectors because of instability, as well as part of strategical repossession.

TTR: In which sectors might international investors find the biggest opportunities in Mexico and Latam? Why?

Technology; Logistics/Supply Chains; Education; Agribusiness; Infrastructure; Financial Sector; Energy. As to the reasons, please see above.

TTR: How will the conflict between Russia and Ukraine affect the energy sector, and what does this mean for M&A market in Latin America?

The war is affecting the supply/chain dynamic worldwide and causing a high level of inflation and interest rates. Although such crisis causes oil prices to increase and should benefit Mexico, we are still importing part of the oil that is consumed in Mexico and the increase of prices of products imported into Mexico is generating a negative economic impact.

To a certain extent, this is also a great opportunity for Mexico due to our geographical location, but we are not taking advantage of such situation due to the lack of strategy by the present administration. This is our main cost, missing the opportunity of taking advantage of our location, talent and infrastructure.

TTR: What will Galicia Abogados main challenges be in terms of M&A deals in the region in the next months?

Assisting our clients to develop creative ways to close deals despite valuation and political uncertainty; provide objective elements of what to expect from the government; become partners to our clients in developing diplomatic-business advice; become a more active player in the domestic market not used to hire law firms in Mexico.

- Continue taking advantage of our regional network by partnering with our BF’s due to the increase of regional work, specially from Brazil and Colombia.

- The pricing of our services, especially because of price dumping

- Retain talent and be flexible to incorporate talent within the region

- Develop our new model of collaboration as an essential part of our business model to become a more flexible firm, implementing some of the lessons learnt during the past two years

- Establish better processes to be able to use AI for the benefit of our clients

- Continue to implement and strengthen our sustainability strategy, incorporating international ESG standards in our Model aligned to the Sustainable Development Goals and the 2030 Agenda

- Continue to maintain our leadership in the Mexican and LatAm markets as the only Mexican firm able to provide our clients a unique legal service offer which includes strong transactional and regulatory expertise coupled with strategic capabilities in litigation and ESG

Galicia Abogados

Manuel Galicia

Manuel Galicia está especializado en el asesoramiento a empresas en materia financiera, fusiones y adquisiciones y aspectos relacionados con el gobierno corporativo y la estrategia empresarial. Es miembro del consejo de administración de varias empresas. Los clientes lo identifican como un asesor pro-empresa, con cualidades estratégicas y tácticas y amplia experiencia en asuntos legales.

Participó como asesor legal de la Coordinadora de Organizaciones Empresariales de Comercio Exterior durante las negociaciones del Tratado de Libre Comercio de América del Norte y del Tratado de Libre Comercio México-Unión Europea (TLCAN) y ha participado como asesor de organismos nacionales e internacionales.

Es socio fundador de Galicia Abogados, Presidente del Comité Ejecutivo y miembro de los Comités de Compensación, Desarrollo de Negocio, Nuevo Modelo de Asociación y Sostenibilidad.

TTR: Cómo describe la situación actual de los players del mercado M&A en México y América Latina con la actual coyuntura política y económica global en el año?

La actividad internacional de fusiones y adquisiciones fue muy intensa en muchas jurisdicciones y batió todos los récords en 2021. Esperamos una ligera desaceleración este año. La región se enfrenta a la inestabilidad política y a los procesos electorales, lo que unido a las cuestiones geopolíticas/guerras, junto con los tipos de interés y la inflación más elevados, hará que la valoración y la ejecución de las transacciones se prolonguen.

TTR: ¿Cuáles serán los drivers más relevantes para la consolidación del mercado M&A para México en 2022?

A pesar de la situación actual descrita, México y algunas economías más grandes de la región tendrán oportunidades debido a la integración de activos y al reposicionamiento para el crecimiento futuro. Brasil, México, Argentina y Colombia se han convertido en importantes centros tecnológicos. La dependencia del efectivo y la falta de un sistema bancario competitivo abren la puerta a que las empresas Fintech entren en el mercado con tecnologías disruptivas. La entrada en el mercado está tomando también un sabor regional.

Asimismo, la base de consumidores sigue aumentando en la región y existe una fuerte demanda de ofertas de servicios más eficientes. México está viendo un renovado interés dadas las cuestiones geopolíticas de la cadena de suministro en China y Europa, ya que las empresas buscan reubicar sus centros de fabricación más cerca de los Estados Unidos.

TTR: ¿Cuáles serían los sectores que podrían ofrecer las mayores oportunidades en México y Latinoamérica a los inversores internacionales en 2022 y por qué?

Tecnología; Logística/Cadenas de Suministro; Educación; Agroindustria; Infraestructuras; Sector financiero; Energía. En cuanto a las razones, ver respuesta anterior.

TTR: ¿Cómo afectará el conflicto entre Rusia y Ucrania al sector energético y qué significa esta coyuntura para el mercado de fusiones y adquisiciones en América Latina?

La guerra está afectando la dinámica de la cadena de suministro a nivel mundial y provocando un alto nivel de inflación y de tasas de interés. Aunque dicha crisis hace que los precios del petróleo aumenten y debería beneficiar a México, seguimos importando parte del petróleo que se consume en México y el aumento de los precios de los productos importados en México está generando un impacto económico negativo.

Hasta cierto punto, esto también es una gran oportunidad para México por nuestra ubicación geográfica, pero no estamos aprovechando dicha situación por la falta de estrategia de la actual administración. Este es nuestro principal costo, perder la oportunidad de aprovechar nuestra ubicación, talento e infraestructura.

TTR: ¿Cuáles serán los principales retos para Galicia Abogados en términos de transacciones de M&A en la región para los próximos meses?

Ayudar a nuestros clientes a desarrollar formas creativas de cerrar acuerdos a pesar de la valoración y la incertidumbre política; proporcionar elementos objetivos de lo que se puede esperar del gobierno; convertirnos en socios de nuestros clientes en el desarrollo de la asesoría diplomática-empresarial; convertirnos en un actor más activo en el mercado nacional que no está acostumbrado a contratar despachos de abogados en México.

- Seguir aprovechando nuestra red regional asociándonos con nuestros Best Friends debido al aumento del trabajo en la Región, especialmente de Brasil y Colombia.

- El precio de nuestros servicios, especialmente por el dumping de tarifas.

- Retener y contratar el mejor talento y ser flexibles para incorporar talento dentro de la región.

- Desarrollar nuestro nuevo modelo de colaboración como parte esencial de nuestro modelo de negocio para convertirnos en una empresa más flexible, aplicando algunas de las lecciones aprendidas durante los dos últimos años.

- Establecer mejores procesos para poder utilizar la IA en beneficio de nuestros clientes.

- Seguir implementando y fortaleciendo nuestra estrategia de sustentabilidad, incorporando estándares internacionales ASG en nuestro Modelo alineado a los Objetivos de Desarrollo Sostenible y la Agenda 2030.

- Continuar manteniendo nuestro liderazgo en los mercados de México y Latinoamérica como la única firma mexicana capaz de proporcionar a nuestros clientes una oferta única de servicios legales que incluye una fuerte experiencia transaccional y regulatoria junto con capacidades estratégicas de litigio y ASG.