Mercado transaccional mexicano registra descenso del 11% en 2020

En noviembre se han registrado 12 transacciones en el país por USD 1.700,92m

A lo largo de 2020 se han registrado 252 transacciones por USD 13.012m

Operaciones de capital riesgo aumentan casi un 10% hasta noviembre de 2020

Sector de Tecnología y Financiero y de Seguros, los sectores más destacados del año

Patrocinado por:

El mercado de M&A en México ha contabilizado en noviembre de 2020 un total de 12 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 1.700,92m, de acuerdo con el informe mensual de Transactional Track Record, en colaboración con Intralinks.

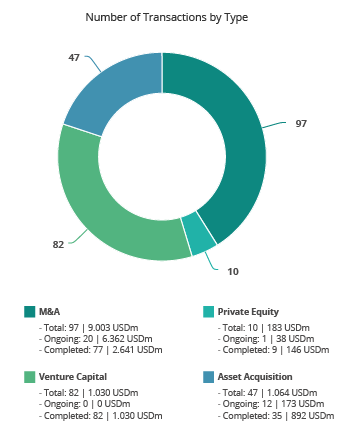

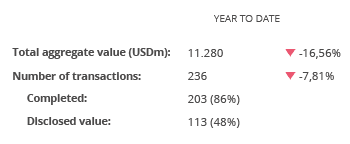

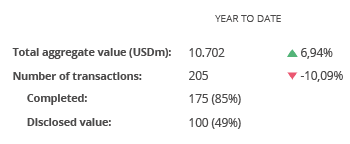

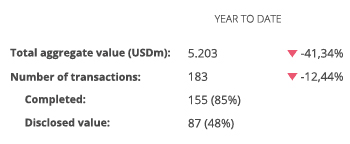

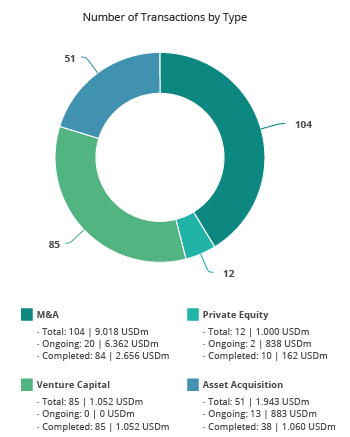

Por su parte, en los once primeros meses del año se han producido un total de 252 transacciones, de las cuales 122 registran un importe conjunto de USD 13.012m, lo que implica un descenso del 10,64% en el número de operaciones y una disminución del 26,41% en el importe de estas, con respecto al mismo período de 2019.

En términos sectoriales, el Tecnológico ha sido el más activo del año, con 48 operaciones, así como el Financiero y de Seguros, con un total de 47 transacciones, seguido por el de Internet, con 35

Ámbito Cross-Border

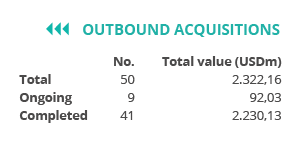

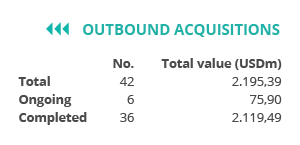

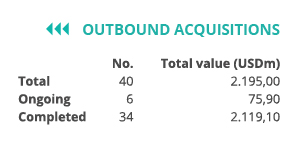

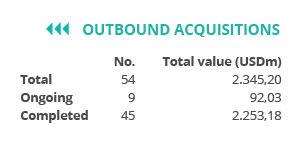

Por lo que respecta al mercado cross-border, a lo largo de 2020 las empresas mexicanas han apostado principalmente por invertir en Estados Unidos, con 16 operaciones, seguido de España, con 10 transacciones. Por importe destaca España, con USD 1.038,73m.

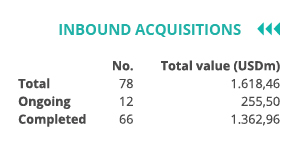

Por otro lado, Estados Unidos, es el país que más ha apostado por realizar adquisiciones en México, con 62 operaciones, seguido de Canadá con 12 transacciones, respectivamente. Por importe, se destaca Estados Unidos, con USD 1.910,99m.

Private Equity, Venture Capital y Asset Acquisitions

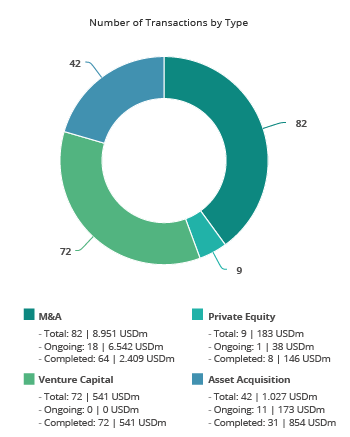

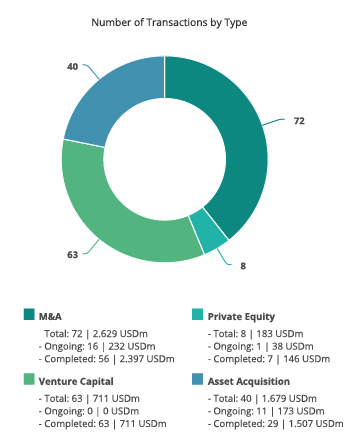

Hasta noviembre de 2020 se han contabilizado un total de 12 operaciones de Private Equity por USD 1.000m, lo cual supone un descenso del 45,45% en el número de operaciones y un descenso del 60,63% en el importe de éstas, con respecto al mismo periodo del año anterior.

Por su parte, en el segmento de Venture Capital se han contabilizado hasta noviembre un total de 85 operaciones con un importe agregado de USD 1.052m, lo que implica un aumento del 10,39% en el número de operaciones y una disminución del 40,76% en el importe de las mismas en términos interanuales.

En el segmento de Asset Acquisitions, hasta el mes de noviembre se han registrado 51 operaciones, por un valor de USD 1.943m, lo cual representa una disminución del 32,89% en el número de operaciones, y un descenso del 58,94% en el importe de estas, con respecto a noviembre de 2019.

Transacción del mes

Para noviembre de 2020, Transactional Track Record ha seleccionado como operación destacada la relacionada Sofía la cual ha cerrado una ronda de financiación serie A por USD 19m.

La operación ha estado asesorada por Nader Hayaux & Goebel Abogados.

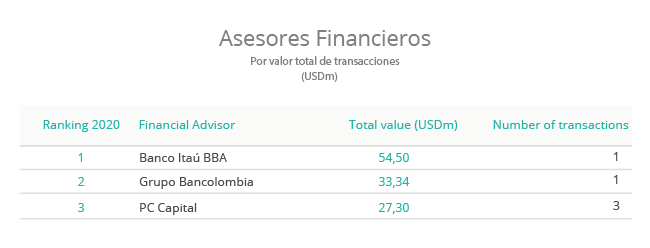

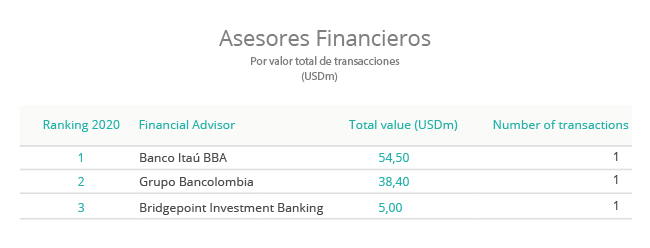

Ranking de asesores financieros y jurídicos