Entrevista con Pablo Coballasi de PC Capital

Pablo Coballasi ha trabajado como inversionista de private equity, banquero de inversiones y consultor en Estados Unidos y América Latina. Cofundó y ayudó a construir PC Capital en México.

TTR – Sr. Coballasi, según nuestros registros México ha registrado una mejora en el mercado de M&A en lo que llevamos de año, respecto al mismo período de al año anterior. En rasgos generales ¿a qué cree que se debe esta evolución?

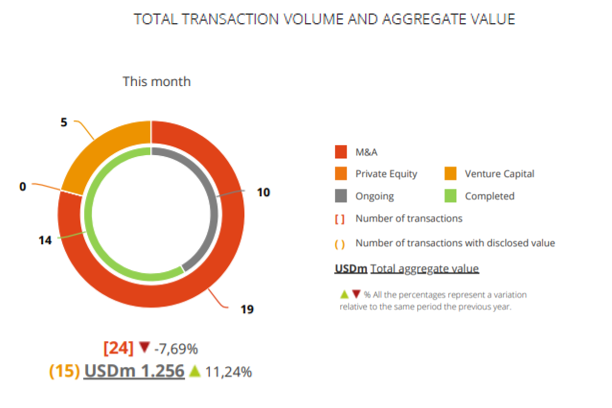

El mercado de M&A en México ha registrado más de 136 transacciones de enero a mayo de 2018. Este volumen es un 24% superior al registrado en los primeros 5 meses de 2017 en número de operaciones y de 11% en el monto de las operaciones registradas. Este incremento en volumen se debe al fuerte dinamismo transaccional de la economía Mexicana y a su continuo crecimiento, en especial en los sectores financieros y manufacturaros, los cuales continúan creciendo a tasas por arriba del crecimiento de país. Durante el primer trimestre del año, la economía registro un crecimiento real del 1.3%, una ligera desaceleración respecto del 1.5% del cuarto trimestre y del 1.6% del tercer trimestre del 2017, en el marco del periodo de elecciones por el cual atraviesa y la renegociación del Tratado de Libre Comercio de América del Norte.

TTR – El mercado transaccional mexicano ha reflejado un destacable aumento en el número de operaciones ocurridas en el sector industria, en particular en el del vidrio, cerámica, papel, plásticos y maderas ¿qué factores considera que han motivado este interés?

Las perspectivas del mercado mexicano de los sectores manufactureros han seguido mostrando signos de fortaleza en general y en comparación con el resto de algunas industrias en México y el mundo en donde estos sectores han dejado de crecer. El sector industrial manufacturero en general lleva registradas 10 transacciones a Mayo del 2018, lo cual representa 400% más que las registradas en el 2017. Este sector ha crecido consistentemente en México por arriba del crecimiento de la encomia durante el 2017 a una tasa real del 2.9%.

TTR – También en relación a la actividad de los rubros mexicanos, a diferencia del año anterior, que fue el todavía muy activo sector inmobiliario, en 2018 el que mayor volumen de operaciones ha registrado hasta ahora ha sido el financiero y de seguros ¿a qué cree que se debe?

El sector financiero y de seguros sigue teniendo un fuerte dinamismo en México

El sector financiero y de seguros sigue teniendo un fuerte dinamismo en México. Las transacciones en el sector han crecido 50% con respecto al número de transacciones que se hicieron el año anterior y el PIB del sector ha crecido por arriba del 11.8% en los últimos 5 años, al 7.8% en el 2017 y al 4.1% en el primer trimestre del 2018. El gran impulsor de este sector durante los últimos 10 años ha sido la falta de bancarización del mercado mexicano y la consolidación del sector, el cual continúa estando altamente fragmentado. En México únicamente el 39% de la población económicamente activa tiene acceso a una cuenta de banco, lo cual representa una gran oportunidad para negocios como el de micro finanzas y empeños, entre otros nichos del sector financiero. En PC Capital, el sector financiero ha sido una de los más activos para nosotros en los últimos 3 años, habiendo contemplado 3 operaciones en este sector en el 2018, incluyendo dos compra por parte de First Cash, el líder del sector de empeños a nivel mundial y la compra de CAME por parte de Te Creemos, la cual forma parte de nuestro portafolio de empresas de capital privado y es ya la segunda mico financiera más grande del país.

TTR – Para concluir, ¿podría hacer una breve previsión de la marcha del mercado de M&A lo que queda de año en México?

La segunda mitad del 2018 será especialmente interesante para México. Dependiendo de los resultados de las elecciones presidenciales de julio, el mercado estará a la expectativa no solo de los resultados electorales, sino también de las primeras acciones del nuevo gobierno. Sin embrago, el país sigue presentando una perspectiva macroeconómica sólida y una proyección de crecimiento de largo plazo que seguirá siendo atractiva para los inversionistas internacionales y nacionales en diversas industrias. La solidez de las instituciones mexicanas es valorada a nivel internacional y esto debiera brindarles confianza a los inversionistas independientemente de quien constituya el nuevo gobierno para el país. México seguirá siendo un destino de preferencia dentro de los mercados emergentes.