Content available in English and Spanish (scroll down)

TTR DealMaker Q&A with Carey Partners Francisco Ugarte and Pablo Iacobelli

FRANCISCO UGARTE

Francisco is partner at Carey and co-head of the firm’s Corporate / M&A / Capital Markets and Banking and Finance groups.

He has been widely recognized, by international publications such as Chambers Latin America, Legal 500, Latin Lawyer and IFLR1000, among others. In 2020 he was named Lawyer of the Year in Structured Finance by Best Lawyers.

He is member of the board of Sociedad Química y Minera de Chile (SQM), Votorantim Andina and Compañía Industrial El Volcán. He was also vice-chair of the Latin America & Caribbean Committee and a member of the Steering Group of the M&A Joint Venture Committee of the Section of International Law at the American Bar Association. Between 2001 and 2003 he worked as a foreign associate at Shearman & Sterling in New York.

Francisco graduated from Universidad Católica de Chile and holds an LL.M. from The University of Chicago.

PABLO IACOBELLI

Pablo is a partner at Carey and co-head of the firm’s Corporate / Mergers & Acquisitions Group.

He has been widely recognized by international publications such as Chambers Latin America, Legal 500, Latin Lawyer and IFLR1000, among others. In 2021 he was named Lawyer of the Year in private equity by Best Lawyers.

He is officer of the Corporate Committee, Mergers and Acquisitions; former president of the Latin American Regional Forum; and member of the International Bar Association (IBA). Between 2015 and 2018 he was director of the World Services Group and between 2001 and 2003 he worked as a foreign associate at Shearman & Sterling in New York.

Pablo graduated from the Universidad Católica de Chile and holds an LL.M. from Duke University.

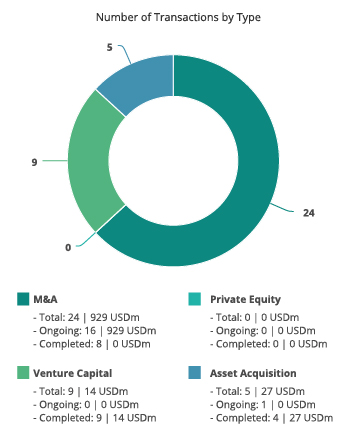

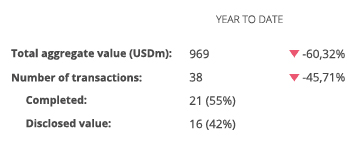

TTR: In 1Q21, M&A volume fell in Chile and Latin America relative to 1Q20. How do you interpret this trend? What is your outlook for the rest of 2021?

Carey: It does not seem to us that this is necessarily a trend, but rather a specific consequence of the pandemic and the political volatility that has affected the region. Currently the transaction pipeline is very powerful due to price adjustments, the strengthening of the dollar and opportunities in areas such as infrastructure and distressed M&A. On the other hand, the search for liquidity of many companies, especially multinational corporations, should continue to drive strategic divestments, which is attractive for investment funds in search of asset packages of an attractive size and geographic presence.

Another relevant driver in the next transactions can be the ESG component. This was already a very important element in the merger process carried out by Enel Américas with Enel Green Power, in which the former absorbed the Latin American assets of the latter. It was an extremely large operation, in which the assets of Enel Green Power involved in the operation were valued at more than USD6 billion. There were difficulties in structuring, very tough negotiations with AFPs and funds, but one of the elements that stood out and led to the approval was the ESG component of the operation. The transaction was approved in December 2020 and closed on Thursday, April 1.

This same driver is observed in recent investments in green hydrogen, the early closure of coal-based thermoelectric plants, etc.

In addition, the Superintendency of Pensions published a regulation in November that obliges the AFPs to take into account ESG and climate risk considerations in their investment policies. Lastly, the CMF has a standard under consultation to incorporate information on ESG in the reports of the companies that trade their securities on the market.

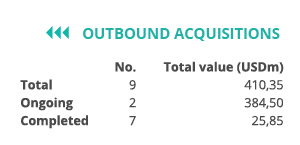

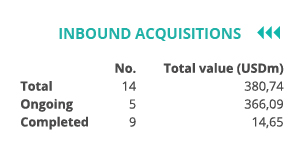

In addition, there is the advance of multilatinas, a phenomenon that has been taking place for several years and that responds, on the one hand, to the logical expansion that local companies with regional projection should follow, but also to a search for diversification on the part of local entrepreneurs.

Finally, China, which is undoubtedly the engine of the world economy, will continue to expand its investments, imports and exports. For Chile, China is a strategic partner. On the one hand, they have boosted the value of copper, which is key for the economy of our country, and in addition, despite the pandemic, exports have continued to increase. In 2020, exports to China increased by 20.8% compared to 2019. In terms of direct investments, we believe that they will follow the same route, especially in sectors such as energy, mining and agriculture.

TTR: Carey is one of the leading advisors on financial services deals in Chile. What will drive consolidation of this sector in the medium and long term?

Carey: Today, the main driver of banks and financial institutions in general is the level and robustness of the technology that they can put at the service of customers. The pandemic has originated / demonstrated that technology helps financial clients to have a better quality of life with more security and less sacrifice. Lining up at a bank teller to cash a pension check, or carrying a large bag of cash, are no longer essential activities and can be replaced by a better and safer use of time. For this reason, banks and financial institutions that cannot make this technology available to their clients, corporate and retail, will have a smaller option to survive and will be possibly absorbed by those who have.

Rigorous and professional supervision will also be a decisive element in the future structure of the sector, as it tends to eliminate those actors who are not capable of maintaining the levels of security, solvency or prudence that are required by an examiner who is increasingly focused on the protection of the saver, the payment chain and the system, in general.

Finally, differentiation will be another very relevant factor in the future of the industry. Today, almost all players offer comparable products under comparable conditions. As the players offer different and more attractive products for customers, or facilitate the contracting, consultation and operation of their existing products and services, they will increase their customer base and with it the ability to stay in the best conditions.

TTR: Which three sectors present the greatest prospects for for international investors in Chile in 2021, and why?

Carey: Three sectors that may offer interesting investment opportunities for international investors in 2021, are the following:

Renewable energies and lithium: The Chilean Government has launched a strategy for the development of green hydrogen in the country, based on its obtainment using renewable energies, through the process of electrolysis. In this respect, Chile has great potential for the development of low-cost green hydrogen, due to its solar and wind energy generation capacity; thus, the expectations are to place Chile at the forefront of green hydrogen production and exportation by 2030.

In connection with the foregoing, the recent publication of the “energetic efficiency” law in February 2021 entails an important step forward, since said law recognizes hydrogen and its derivatives as fuel. Therefore, it is now necessary that the applicable regulations that shall regulate in detail the production, housing and transport of this fuel, among others, be enacted.

Another area in which Chile is uniquely positioned is lithium. Chile is the biggest supplier of lithium after Australia and the government is actively seeking to attract interest from both established producers and smaller exploration companies to enter the country as it prepares to offer new licenses in a bid to grow output.

Technological enterprises: The outbreak of the Covid-19 pandemic has accelerated the process of investing in technology in many industries, spanning the public sector, education, retail sales and health, among others. This trend opens an interesting opportunity for the investment in, or the incorporation of, companies that provide the necessary correlated services.

Additionally, the Commission for the Financial Market (i.e. Chilean securities regulator) presented the Ministry of Finance, in November 2020, with a draft bill that regulates the “financial technologies” or Fintech, which goal is to establish a legal and regulatory framework for the platforms and Fintech-related activities within the securities market. This will potentially be an attractive investment alternative under a more appropriate and modern legal framework.

Warehousing and distribution: The ever increasing penetration of e-commerce in Chile has deepened the need for companies to have warehousing space and efficient distribution networks, either of their own or third parties. In this sense, there is a valuable opportunity to establish and operate distribution centers, not only in the metropolitan area of Santiago, but also in the north and south of the country.

TTR: What role will foreign tech companies play in mergers and acquisitions in Chile and Latin America in 2021?

Carey: During 2020, mergers and acquisitions experienced an important decrease in Chile and the rest of Latin America. In this sense, foreign tech companies may avail of the opportunity to invest in a market which is still at its initial stages of development -notwithstanding it has become utterly important- contributing to its deepening through their know-how, in a region that has been, in general, severely hit by the Covid-19 pandemic.

TTR: What will be the greatest challenges for Carey in its M&A advisory work in Chile in 2021?

Carey: Firstly, there exists the challenge of carrying out transactions working remotely and not in person, as it used to be in the pre-pandemic times, which affects to some extent the coordination between teams, paperwork, relations with the authorities, etc.

Secondly, we will face the challenge of providing legal advice in a social and political environment that has been instable for the last year and a half approximately, with an ongoing constitutional process; therefore, anticipating potential regulatory reforms and the consequences of the same will be critical to advise clients.

Spanish version

FRANCISCO UGARTE

Francisco es socio de Carey y uno de los miembros a cargo del Grupo Corporativo / Fusiones y Adquisiciones / Mercado de Capitales / Banca y Finanzas.

Ha sido ampliamente reconocido, por publicaciones internacionales como Chambers Latin America, Legal 500, Latin Lawyer e IFLR1000, entre otras. En 2020 fue nombrado Abogado del Año en Finanzas Estructuradas por Best Lawyers.

Es miembro del directorio de Sociedad Química y Minera de Chile (SQM), Votorantim Andina y Compañía Industrial El Volcán. También fue vicepresidente del Comité de América Latina y el Caribe y miembro del Grupo Directivo del Comité de Empresas Conjuntas de Fusiones y Adquisiciones de la Sección de Derecho Internacional de la American Bar Association. Entre 2001 y 2003 trabajó como asociado extranjero en Shearman & Sterling en Nueva York.

Francisco se graduó de la Universidad Católica de Chile y tiene un LL.M. de la Universidad de Chicago.

PABLO IACOBELLI

Pablo es socio de Carey y uno de los miembros a cargo del Grupo Corporativo / Fusiones y Adquisiciones.

Ha sido ampliamente reconocido, por publicaciones internacionales como Chambers Latin America, Legal 500, Latin Lawyer e IFLR1000, entre otras. En 2021 fue nombrado Abogado del Año en Private Equity por Best Lawyers.

Es officer del Comité Corporativo, Fusiones y Adquisiciones; ex presidente del Latin American Regional Forum; y miembro de la International Bar Association (IBA). Entre el 2015 y el 2018 fue director de World Services Group y entre 2001 y 2003 trabajó como asociado extranjero en Shearman & Sterling en Nueva York.

Pablo se graduó de la Universidad Católica de Chile y tiene un LL.M. de la Duke University

TTR: En el primer trimestre de 2021, el número de transacciones de M&A ha disminuido en Chile y América Latina con respecto al mismo periodo de 2020. ¿Cómo interpreta esta tendencia?, ¿qué perspectiva tiene para 2021?

Carey: No nos parece que sea necesariamente una tendencia, sino que una consecuencia puntual de la pandemia y la volatilidad política que ha afectado a la región. Hoy el pipeline de transacciones es muy potente debido a los ajustes en los precios, el fortalecimiento del dólar y las oportunidades en áreas como la infraestructura y el distressed M&A. Por otro lado, la búsqueda de liquidez de muchas empresas, en especial corporaciones multinacionales, debiera seguir impulsado desinversiones estratégicas, lo que resulta atractivo para fondos de inversión en búsqueda de paquetes de activos de un tamaño y presencia geográfica atractivos.

Otro driver relevante en las próximas transacciones puede ser el componente ESG. Este ya fue un elemento muy importante en el proceso de fusión que llevó adelante Enel Américas con Enel Green Power, en el cual la primera absorbió los activos latinoamericanos de la segunda. Fue una operación sumamente grande, en que los activos de Enel Green Power involucrados en la operación fueron valorizados en más de USD6 mil millones. Hubo dificultades en la estructuración, negociaciones muy duras con AFPs y fondos, pero uno de los elementos que destacaron y llevaron a éstos últimos a aprobar fue el componente ESG de la operación. La transacción se aprobó en diciembre 2020 y se cerró el jueves 1 de abril recién pasado.

Este mismo driver se observa en las inversiones en hidrógeno verde del último tiempo, el cierre anticipado de termoeléctricas en base a carbón, etc.

Además, la Superintendencia de Pensiones publicó una norma en noviembre que obliga a las AFPs a tener en cuenta consideraciones ESG y de riesgo climático en sus políticas de inversión. Ahora último, la CMF tiene una norma en consulta para incorporar información sobre ESG en las memorias de las sociedades que transan sus valores en el mercado.

Además, está el avance de las multilatinas, un fenómeno que se viene dando hace varios años y que responde, por un lado, a la expansión lógica que debieran seguir las empresas locales con proyección regional, pero también a una búsqueda de diversificación por parte de empresarios locales.

Finalmente, China que sin duda es el motor de la economía mundial en este momento, seguirá ampliando sus inversiones, importaciones y exportaciones. Para Chile, China es un socio estratégico. Por un lado, han impulsado el valor del cobre, lo que es clave para la economía de nuestro país, y además a pesar de la pandemia han seguido aumentando las exportaciones. En 2020, las exportaciones a China aumentaron en un 20,8% respecto de 2019. En cuanto a inversiones directas, creemos que seguirán la misma ruta, sobre todo en sectores como energía, minería y el agropecuario.

TTR: Carey ha sido uno de los principales asesores en operaciones del sector financiero en Chile. ¿Cuáles serán los drivers más relevantes para la consolidación de este sector en el mediano y largo plazo?

Carey: Hoy en día, el principal driver de los bancos e instituciones financieras en general, es el nivel y robustez de la tecnología que puedan poner al servicio de los clientes. La pandemia ha originado/demostrado, que la tecnología ayuda a los clientes financieros a tener una mejor calidad de vida con más seguridad y menos sacrificio. Hacer una fila en una caja de un banco para cobrar un cheque de pensión, o cargar una gran bolsa con dinero en efectivo, ya no son actividades indispensables y puede reemplazarse por un mejor y más seguro uso del tiempo. Por eso, los bancos e instituciones financieras que no puedan poner esa tecnología al alcance de sus clientes, corporativos y retail, tendrán una opción menor de sobrevivir y posiblemente sean absorbidos por aquellos que si lo hayan logrado.

La supervisión rigurosa y profesional también será un elemento decisorio en la futura estructura del sector, al tender a eliminar a aquellos actores que no sean capaces de mantener los niveles de seguridad, solvencia o de prudencia que son requeridos por un fiscalizador cada día más enfocado en la protección del ahorrista, de la cadena de pagos y del sistema, en general.

Por último, la diferenciación será otro factor muy relevante en el futuro de la industria. Hoy, casi todos los actores ofrecen productos comparables en condiciones comparables. Según los jugadores vayan ofreciendo productos diferentes y más atractivos para los clientes, o faciliten la contratación, consulta y operatividad de sus productos y servicios existentes, incrementarán su base de clientes y con ello la capacidad de mantenerse en las mejores condiciones.

TTR: ¿Cuáles serían los tres sectores que podrían ofrecer las mayores oportunidades en Chile a los inversores internacionales en 2021, y por qué?

Carey: Tres de los sectores que podrían ofrecer las mayores oportunidades de inversión a inversionistas internacionales durante 2021 son los siguientes:

Energías renovables y litio: El Gobierno de Chile ha lanzado una estrategia para el desarrollo del hidrógeno verde en el país, en base a su obtención a través de energías renovables, mediante el proceso de electrólisis. A este respecto, Chile tiene un gran potencial para el desarrollo de hidrógeno verde a bajo costo, debido a su capacidad de generación de energía solar y eólica, por lo que espera estar a la vanguardia de la producción y exportación de hidrógeno verde hacia el año 2030.

En este contexto, la reciente publicación de la ley de eficiencia energética en febrero de 2021 significa un importante paso adelante, al reconocer al hidrógeno y sus derivados como combustible. Por lo tanto, ahora es necesaria la dictación de los reglamentos aplicables que regularán en detalle la producción, almacenamiento y transporte de este combustible, entre otros.

Otra área en que Chile cuenta con un posicionamiento único es el litio. Chile es el mayor productor mundial de litio después de Australia y el gobierno está activamente buscando atraer a empresas productoras ya establecidas así como compañías de exploración de menor tamaño para que inviertan en el país a medida que prepara la licitación de nuevas licencias de explotación para aumentar la producción.

Empresas tecnológicas: La pandemia del Covid-19 ha acelerado el proceso de inversión en el uso de tecnologías en diversas industrias, desde el sector público, educación, ventas, salud, entre otros. Lo anterior abre una posibilidad interesante de inversión en, o constitución de, empresas prestadoras de los servicios que posibilitan lo ya indicado.

Adicionalmente, la Comisión para el Mercado Financiero (i.e. regulador de valores de Chile) presentó en noviembre de 2020 al Ministerio de Hacienda un anteproyecto de ley que regula a las “financial technologies” o Fintech, cuyo objetivo es otorgar un marco jurídico y reglamentario a las plataformas y otras actividades Fintech relacionadas al mercado de valores. El objetivo es que se transformen en una atractiva alternativa de inversión bajo un marco jurídico más apropiado y moderno.

Bodegaje y distribución: La creciente penetración del e-commerce en Chile ha profundizado la necesidad de las empresas de contar con espacios de almacenamiento y cadenas de distribución eficientes, ya sean propios o de terceros. En este sentido, hay una valiosa oportunidad para establecer y operar centros de distribución, no sólo en el área metropolitana de Santiago, sino también en el norte y sur del país.

TTR: ¿Qué papel espera que desempeñen las empresas extranjeras de tecnología en las fusiones y adquisiciones en Chile y América Latina en 2021?

Carey: Durante el año 2020 las operaciones de fusiones y adquisiciones experimentaron una notoria baja, tanto en Chile como en el resto de América Latina. En este sentido, las empresas extranjeras de tecnología pueden aprovechar la oportunidad de invertir en un mercado que se encuentra todavía en fases iniciales de desarrollo, pero que se ha vuelto absolutamente relevante, contribuyendo a su profundización a través de su know-how, en una región que, en general, ha sido golpeada duramente por la pandemia del Covid-19.

TTR: ¿Cuáles serán los principales desafíos en términos de transacciones de M&A en Chile durante 2021 para Carey?

Carey: En primer lugar, existe el desafío de llevar adelante transacciones trabajando de manera remota y no en persona, como era en los tiempos pre-pandemia, lo cual afecta en cierta medida la coordinación entre equipos, trámites, relaciones con autoridades, etc.

En segundo lugar, nos enfrentaremos al desafío de prestar asesoría legal en un ambiente social y político que ha sido inestable durante el último año y medio aproximadamente, con un proceso constitucional en curso; por lo tanto, la capacidad de anticiparse a eventuales reformas regulatorias y las consecuencias de las mismas será un componente crítico en la asesoría a los clientes.