Content available in English and Portuguese (scroll down)

TTR Dealmaker Q&A with Urbano Vitalino Advogados Partner Ricardo Thomazinho

Partner focusing his practice on tax law and business law, especially in mergers and acquisitions and foreign investments in Brazil, with extensive experience in infrastructure.

He has a strong presence in corporate reorganizations, credit recovery and judicial recovery.

He also has experience in antitrust and antidumping law.

TTR: What are your main conclusions for the M&A market in 1H23? What are the most relevant drivers for consolidating the M&A market in Brazil in the rest of the year?

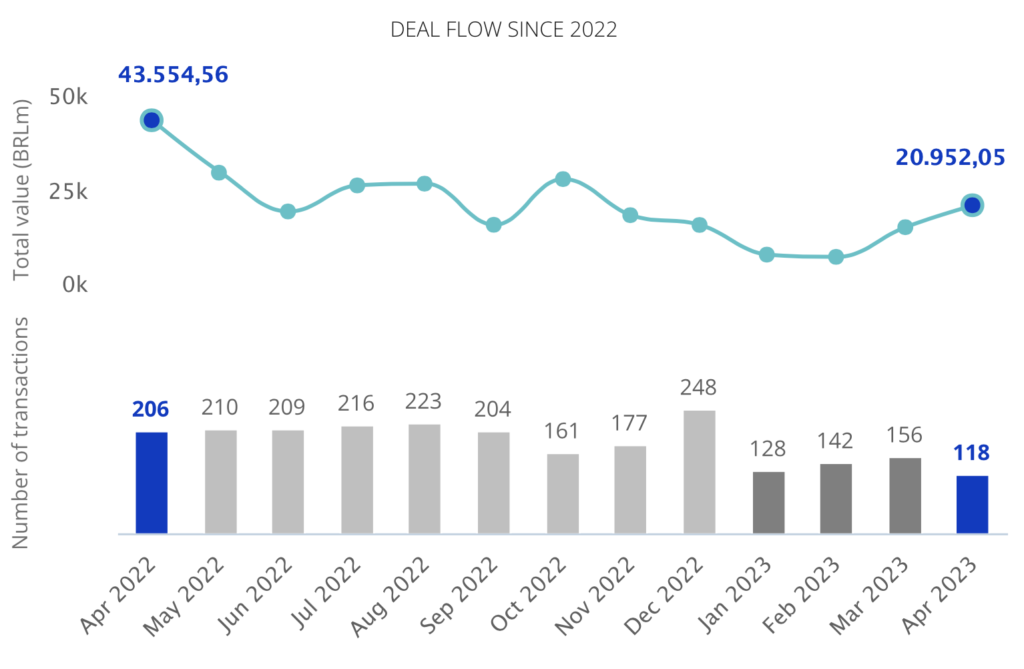

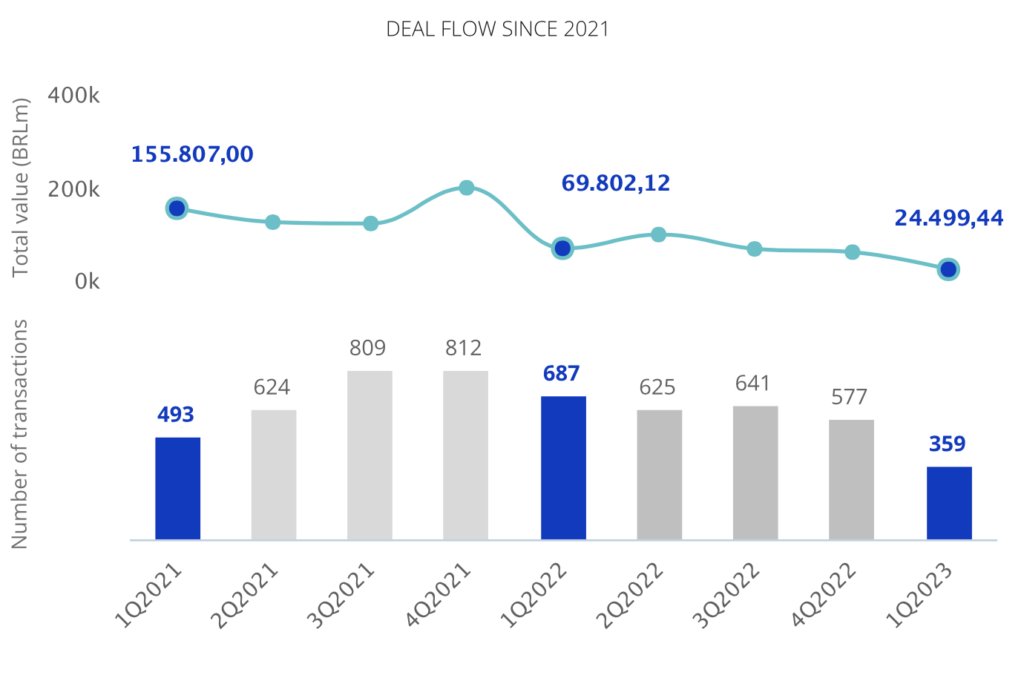

In the first semester, we felt that the market was cautious, and this resulted in a reduction in the pace of investments and corporate transactions. We can attribute this to the change of government and uncertainty about the direction that will be given to the economy, which is somewhat unclear to this day and depends, to a large extent, on the relationship between the Executive and Congress, which is unpredictable.

The slow pace of business can also be attributed to the maintenance of high interest rates as a form of containing inflationary pressure, which, in turn, is a product of the pandemic: sectors most susceptible to the effects of lockdown experienced disruptions or had to reduce staff, leading to a period of disinvestment. With vaccination programs and the end of confinement, demand has returned without a corresponding increase in supply, and we are still in a process of recovery – this is not to mention the effects of the war in Ukraine.

For the consolidation of the market in the remainder of the year, we are optimistic. We believe that the same factors that weighed negatively on the economy will also drive its recovery, as they are cyclical in nature.

We expect that the novelty factor regarding the new government, the normalization of political tensions and the approval of structural reforms will improve international confidence in our country. Although the Brazilian Real has been gaining strength in recent weeks, it is a fact that Brazil remains “cheap” in the eyes of foreign investors, and this should contribute to foreign interest in Brazilian assets and the movement of the M&A market.

TTR: In which sectors might international investors find the biggest opportunities in Brazil? Why?

In our view, the most promising sectors for foreign investment in Brazil currently are renewable energy, agribusiness, tehnology (software & IT) and sanitation.

With the rise of concerns about ESG principles, there is a lot of emphasis on the field of clean energy, and Brazil, due to its geographical characteristics – in terms of territory and population size, solar radiation incidence, wind intensity, and ample water resources, among others – is a country naturally suited for this activity. Recently, the legal framework for distributed generation (Law 14.300/2022) was approved, allowing independent consumers to generate electricity, providing legal certainty and benefiting from tax incentives.

Brazil is the global leading producer of several agricultural commodities and, allied with a growing local consumer market, has become a very attractive for investment. Investors want to own cost-efficient and competitive producers of commodities and processed foods and ingredients, and related industries.

Software and IT services continue to attract a lot of attention and investments. Brazil has a very creative and innovative environment, which will certainly be as magnet for new M&As.

In the field of sanitation, there is an expectation that the number os deals increase substantially. The new legal framework dates back to 2020 but sets targets for universal access to water supply and waste collection and treatment over the next ten years. It also creates legal certainty for private investments in the sector. When considering the current statistics, it becomes evident that the country still has a lot to do (a large percentage of the population lacks water supply and sanitation). It is estimated that an investment volume of between R$ 700 billion to R$ 1 trillion is necessary to achieve full coverage within a decade, which shows how the opportunities in this sector are enormous.

TTR: Continuing with the Venture Capital segment, we see that, after the boom of 2021, the emergence of unicorns is slowing down and some are disappearing. What is your evaluation for this industry in Brazil in 2023?

I consider it natural that a decline in the emergence of unicorns occurs after a boom period, but that doesn’t mean new waves of growth cannot occur, both in Brazil and abroad.

I believe these fluctuations occur due to various factors, with significant influence from technological innovations. For example, we are currently experiencing a revolution in artificial intelligence technologies, which can pave the way for exploring new solutions to everyday problems and the subsequent success of new startups. In the not-too-distant future, advances in quantum computing may also lead to their own boom. Eventually, new challenges and technologies will bring opportunities that are currently unknown.

There is also the regional factor. Brazil has proven to be a fertile ground in the technology field and has its own success stories, such as QuintoAndar, iFood, and the company Pismo, which develops technology for payment solutions, acquired by Visa, for example. These companies operate in important sectors and outperform international competitors in their respective industries. Whether they are unicorns or not, there are noteworthy cases of foreign companies that did not adapt to the cultural peculiarities of the Brazilian market (such as Walmart) or found unexpected success in Brazil (like Outback). This illustrates that the startup field in Brazil does not necessarily follow foreign trends, and the interest of venture capital in startups may continue to grow, even in 2023, if the expectations of an improved economy are confirmed.

TTR: In terms of global prospects, how do you think what happened with Silicon Valley Bank will affect the world of Venture Capital? What are the main lessons for the players in this market?

I believe that the Silicon Valley Bank episode served as a warning and brought an end to the excitement of venture capital in the technology startup sector after a period of flourishing. On the other hand, even though we may not return to previous levels, I do not think that venture capital activity or the interest in startups will suffer a significant loss. This is because the SVB phenomenon is a result of local and specific factors, such as the Silicon Valley’s inclination towards technological innovation (a risky sector subject to rapid changes and intense competition), certain characteristics of the American banking regulation, which will likely be reviewed, and especially the mismanagement of the bank itself.

Their collapse is also attributed to other unlikely factors such as the pandemic and the microchip “cold war” between the United States and China, which caused supply-chain problems for technology companies.

Therefore, it cannot be immediately concluded that technology startups are doomed or lack potential. They are a natural target for venture capital, and we believe that the interest from this type of investor will be regained over time.

In any part of the world, it is essential to learn the lesson that the banking sector needs a strong regulation that protects against interest rate fluctuations and maintains safe levels of reserve requirements. I do not believe that the problem that led to the collapse of SVB lies with startups or the technology sector intrinsically, nor with venture capital investors.

TTR: What will be Urbano Vitalino’s main challenges in Brazil in the upcoming months?

I believe that the main challenge for our firm is to incorporate new technologies to the M&A practice. In an everchanging and evolving world, technology is at the center of improving the client-driven experience by increasing the perceived value of our legal services. As more routine procedures are automated, our professionals can spend more hands-on time with clients, working through more high-value processes.

We are already an innovative law firm in the field of technology, having created in 2017, in a partnership with IBM, a cognitive intelligence platform that we named “Carol”. This technology assists our professionals in the analysis of procedural data, the positioning of judges, precedents, and case law.

In light of this scenario, we see that the field of artificial intelligence (AI) inevitably becomes integrated into the daily lives of professionals and has the potential to revolutionize legal practice. Therefore, our main challenge for the near future is to incorporate new AI-based technologies to the M&A practice area, honoring the pioneering role we have had in this field over the past decade.

Portuguese version

Sócio centrando sua prática em direito tributário e direito empresarial, especialmente em fusões e aquisições e em investimentos estrangeiros no Brasil, com vasta experiência em infra-estrutura.

Tem forte atuação em reorganizações societárias, recuperação de crédito e recuperação judicial.

Tem também experiência em direito antitruste e antidumping.

TTR: Quais são suas principais conclusões para o mercado de M&A no primeiro semestre de 2023?, Quais são os fatores mais relevantes para a consolidação do mercado de M&A no Brasil no resto do ano?

Nesse primeiro semestre sentimos que o mercado se comportou de forma cautelosa, o que resultou numa redução do ritmo de investimentos e de transações societárias. Podemos atribuir isto à mudança de governo e ao desconhecimento sobre os rumos que serão dados à economia, o que até hoje não se esclareceu e depende, em grande medida, de como se dê a relação entre o Executivo e o Congresso, o que é imprevisível.

Também se pode atribuir a lentidão dos negócios à manutenção das taxas de juros em níveis elevados como forma de conter a pressão inflacionária que, por sua vez, é um produto da pandemia: os setores mais suscetíveis aos efeitos do lockdown enfrentaram quebras ou precisaram reduzir pessoal, e passamos por um período de alto desinvestimento; com os programas de vacinação e o fim do confinamento, voltou a demanda sem a contrapartida da oferta à mesma altura, e ainda estamos em fase de acomodação desse fenômeno – para não falar dos efeitos da guerra.

Para a consolidação do mercado no resto do ano, estamos otimistas. Acreditamos que os mesmos fatores que pesaram negativamente na economia é que impulsionarão a sua retomada, visto que são cíclicos por natureza.

Espera-se que o fator de novidade quanto à troca de governo, a normalização das tensões políticas e a aprovação de reformas estruturais permitam uma melhoria na confiança internacional em nosso país. Ainda que o real esteja ganhando força nas últimas semanas, é um fato que o Brasil continua “barato” aos olhos dos investidores estrangeiros e isso deve contribuir para o interesse externo em ativos brasileiros e movimentação do mercado de M&A.

TTR: Em quais setores os investidores internacionais podem encontrar as maiores oportunidades no Brasil? Por quê?

Em nossa visão, os setores mais promissores para investimento externo no Brasil atualmente são o de energias renováveis, agronegócio, tecnologia (software e TI) e o de saneamento.

Com a ascensão das preocupações com os princípios de ESG, há muita ênfase no campo de energia limpa e o Brasil, por suas características geográficas – tamanho territorial e populacional, incidência de radiação solar, a intensidade de ventos e amplos recursos hídricos, dentre outras – é um país com vocação natural para essa atividade. Recentemente houve a aprovação do marco legal da geração distribuída (Lei 14.300/2022), que permite a geração de energia elétrica por consumidores independentes, o que gerou segurança jurídica e ainda se beneficia de incentivos fiscais.

Brasil é líder global na produção de diversas commodities agrícolas e, aliado com o crescimento do mercado consumidor, se tornou muito atraente para os investimentos. Os investidores têm o interesse em adquirir produtores eficientes e competitivos de commodities, de comida processada e ingredientes, além das indústrias correlatas

Software e serviços de TI continuam atraindo muita atenção e investimentos. Brasil tem um ambiente muito criativo e inovador, que certamente servirá como um ímã para novos M&As.

No campo do saneamento, há uma expectativa de que o número de transações aumente substancialmente. O novo marco legal é do ano de 2020, mas prevê metas de universalização do suprimento de água e da coleta e tratamento de resíduos nos próximos dez anos, além de criar segurança jurídica para investimentos privados no setor; quando consideramos as estatísticas atuais, fica evidente que o país ainda tem muito a fazer: estima-se entre R$ 700 bilhões a R$ 1 trilhão o volume de investimentos necessários para alcançar o atendimento de toda a população em uma década, e isso ilustra como esta é uma fonte gigante de oportunidades.

TTR: Continuando com o segmento de Venture Capital vemos que, após o ‘boom’ de 2021, o surgimento de unicórnios está diminuindo e alguns estão desaparecendo. Como você avalia essa indústria no Brasil em 2023?

Consideramos natural que haja um declínio no surgimento de unicórnios após uma época de boom, mas isto não significa que novas ondas de crescimento não possam ocorrer, no Brasil ou no exterior.

Acreditamos que essas oscilações ocorrem em função de diversos fatores, sendo muito influenciadas pelas inovações tecnológicas. Por exemplo, passamos agora pela revolução nas tecnologias de inteligência artificial, e isto pode abrir caminho para a exploração de novas soluções aos problemas cotidianos e o consequente sucesso de novas startups; num futuro não muito distante, é natural que os avanços na computação quântica também propiciem um boom próprio. Eventualmente, novos desafios e novas tecnologias trarão oportunidades que hoje são desconhecidas.

Existe, também, o fator regional. O Brasil tem se mostrado um campo fértil no ramo da tecnologia e possui os seus próprios casos de sucesso, tais como o QuintoAndar, o iFood, e a Pismo, que desenvolve tecnologia para soluções de pagamento, adquirida pela Visa, por exemplo. São empresas que atuam em setores de peso e que estão à frente de concorrentes internacionais em seus respectivos setores. Unicórnios ou não, há casos emblemáticos de redes estrangeiras que não se adaptaram às peculiaridades culturais do mercado brasileiro (Walmart) ou que encontraram no Brasil um sucesso inesperado (Outback) – isto ilustra como o campo para as startups não segue, necessariamente, tendências estrangeiras e o interesse do Venture Capital por startups pode ainda crescer, mesmo em 2023, no Brasil, caso se confirmem as expectativas de melhora na economia.

TTR: Em termos de perspectivas globais, como você acha que o ocorrido com o Silicon Valley Bank afetará o mundo do Venture Capital? Quais são as principais lições para os players desse mercado?

Acredito que o episódio do Silicon Valley Bank serviu de alerta e colocou fim a uma empolgação do Venture Capital com as startups de tecnologia após um período de florescimento deste setor. Por outro lado, mesmo que não se retorne aos níveis anteriores, não penso que a atuação do Venture Capital ou o interesse pelas startups sofrerá uma perda tão significativa, mesmo porque o fenômeno do SVB resulta de fatores locais e específicos, isto é, a vocação do Vale do Silício à inovação tecnológica (setor arriscado, sujeito a mudanças rápidas e muita concorrência), certas características da regulação bancária americana, que provavelmente serão revistas, e especialmente a má gestão do próprio banco.

Também se atribui o colapso a outros fatores improváveis como a pandemia e a guerra fria dos microchips entre Estados Unidos e China, responsável por problemas de abastecimento às empresas de tecnologia.

Portanto, não se pode concluir imediatamente que as startups de tecnologia estejam condenadas ou que não tenham potencial. E são um alvo natural do Venture Capital, de modo que acreditamos que o interesse desse tipo de investidor será retomado com o tempo.

Em qualquer lugar do mundo, é preciso aprender a lição de que o setor bancário precisa de uma regulação firme no sentido de se proteger das oscilações das taxas de juros e de manter os níveis de depósito compulsório em patamares seguros. Não acredito que o problema que levou ao colapso do SVB esteja com as startups ou com o setor tecnológico, intrinsecamente, e nem tampouco com os investidores de Venture Capital.

TTR: Quais serão os principais desafios para a Urbano Vitalinono Brasil nos próximos meses?

Acredito que o principal desafio do nosso escritório seja incorporar novas tecnologias à área de M&A. Em um mundo em constante mudança e evolução, a tecnologia está no centro da melhoria da experiência orientada ao cliente, aumentando o valor percebido dos serviços jurídicos prestados por nós. Na medida em que mais procedimentos de rotina são automatizados, nossos profissionais poderão passar mais tempo trabalhando de forma mais ativa com clientes, trabalhando em processos de maior valor.

Já somos um escritório inovador no campo da tecnologia, tendo criado em 2017, em parceria com a IBM, a plataforma de inteligência cognitiva que chamamos de Carol. Essa tecnologia auxilia nossos profissionais na análise de dados processuais, no posicionamento de magistrados, precedentes e jurisprudência.

Diante desse cenário, vemos que o campo da inteligência artificial (IA) passa inexoravelmente a integrar o dia a dia dos profissionais e pode revolucionar a atividade jurídica. Portanto, nosso maior desafio para o futuro próximo é de integrar à área de M&A novas tecnologias baseadas em IA, honrando o pioneirismo que tivemos nesse campo ao longo da última década.