TTR Dealmaker Q&A com Ricardo Bahiana, sócio fundador da B2R Capital

- Sócio fundador da B2R Capital

- Há quase 15 anos desenvolvendo projetos de avaliação e empresas, precificação de ativos e assessoria em fusões e aquisições para diferentes indústrias;

- Experiência nas áreas de estratégia e finanças de empresas como Vivo, Coca-Cola, Ágora e Big Four nas áreas de auditoria e corporate finance.

- Atuação em projetos de fusões e aquisições num valor total de R$ 1,5 bilhão em transações;

- Professor convidado do MBA em Mercado de Capitais do IBMEC nas disciplinas de Valuation e Mercados Derivativos;

- Profissional CNPI, certificado pela APIMEC;

- Formado em Administração como foco em Finanças pela UFRJ e MBA Executivo pelo COPPEAD-UFRJ além de cursos de extensão em Finanças no COPPEAD-UFRJ e na University of San Diego.

.

TTR: Quais são suas principais conclusões para o mercado de M&A até o terceiro trimestre de 2023? Quais são os fatores mais relevantes para a consolidação do mercado de M&A no Brasil no resto do ano e até 2024?

O ano de 2023 iniciou de forma mais cautelosa no Brasil e no Mundo. Por aqui, tínhamos uma mudança da equipe econômica e incertezas importantes com temas como arcabouço fiscal e metas de inflação. No mundo, guerra da Ucrânia, uma escalada da inflação, taxas de juros crescentes além do receio de uma recessão global.

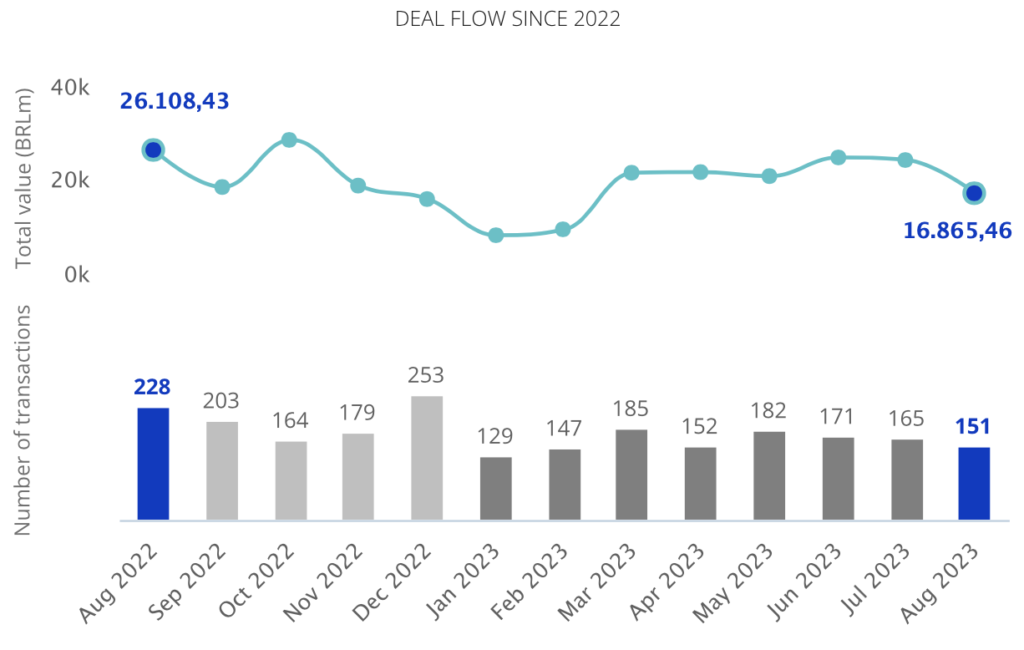

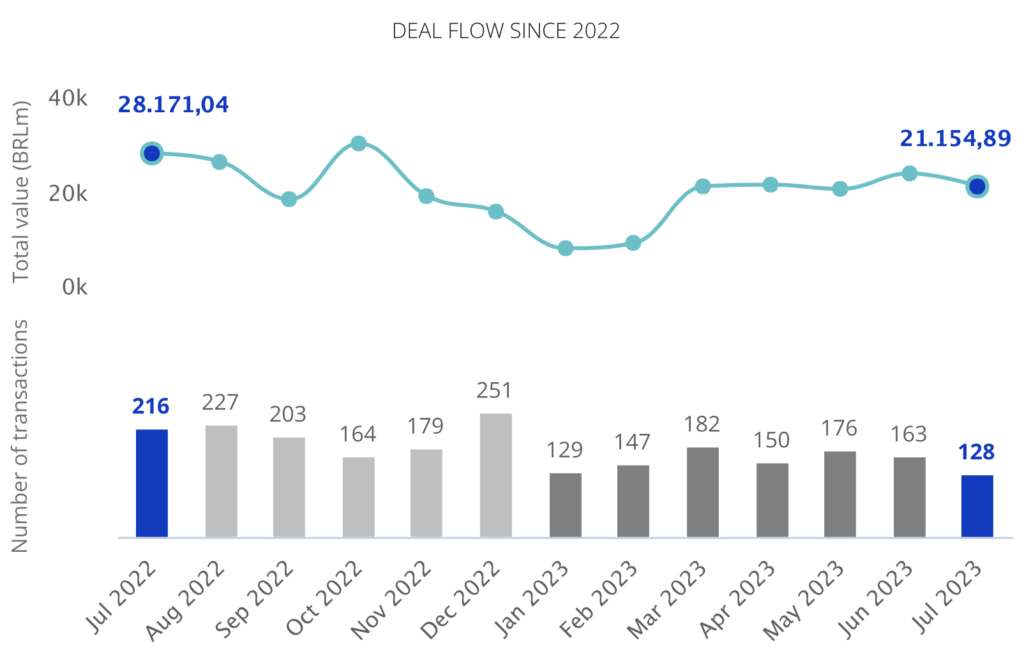

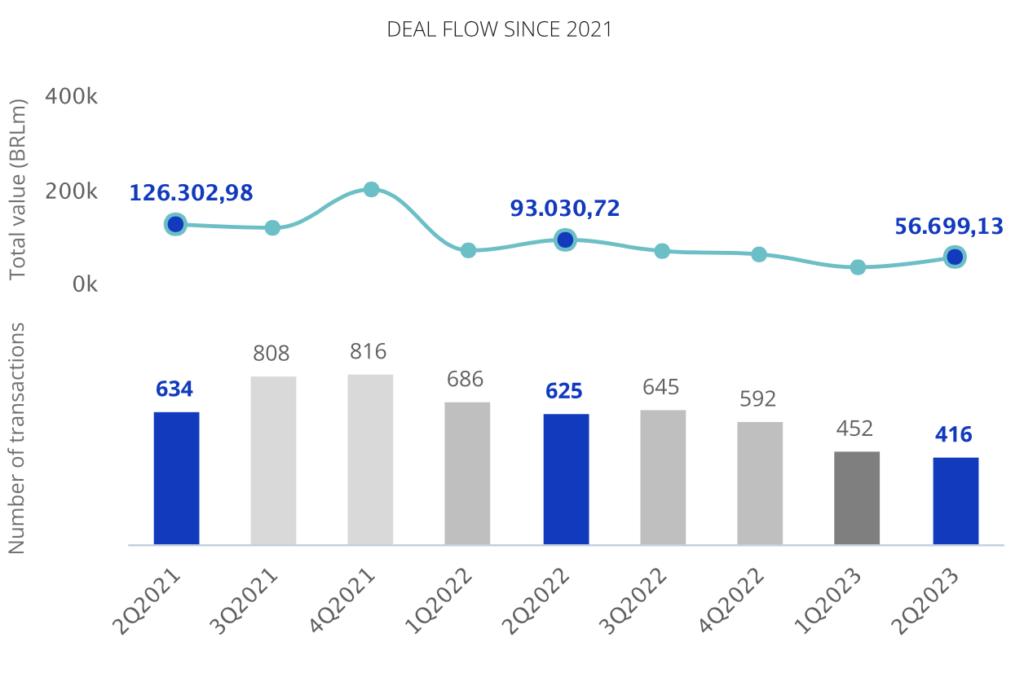

Esse contexto interferiu diretamente nas atividades de fusões e aquisições com uma queda em relação ao ano anterior que foi ainda mais ainda mais expressivo no primeiro trimestre. A partir do segundo trimestre começamos a observar uma melhora importante. A perspectiva de queda de taxa de juros e uma melhora no cenário econômico ajudou também no mercado de fusões e aquisições. Se hoje os números estão levemente abaixo do ano passado, no início do ano o gap era muito maior.

Após esse período de juros globais nas mínimas históricas, aumento do apetite a risco e excesso de liquidez que levaram ao recorde da atividade de fusões e aquisições em 2021, observamos uma nova fase, com fundos sendo mais diligentes na seleção de empresas e nos aportes, optando por aquelas que além de crescimento, também entregam margens saudáveis e geração de caixa.

Essa melhora é observável também no mercado de bolsa, com retomada dos processos de follow-on e até mesmo com algumas conversas sobre IPO voltando para o radar.

A nossa visão para o último trimestre de 2023 é que esse filme melhore ainda mais. Observamos os fundos de PE e VC com dry powder em patamares bem elevados e com muitos M&As em curso.

Os FIPs por exemplo, apresentaram captação liquida de R$ 39 bilhões de janeiro a agosto de 2023 e podemos considerar essa captação como um indicador antecedente da atividade de fusões e aquisições com provável impacto positivo no 4º trimestre de 2023 e ao longo de 2024, com a alocação destes recursos.

TTR: Em quais setores os investidores internacionais podem encontrar as maiores oportunidades no Brasil? Por quê?

Setores como agronegócio, óleo e gás, energia e infraestrutura são vocações naturais para o Brasil e vamos continuar observando projetos importantes nessas áreas. Uma onde de privatizações, concessões e novos programas do governo vocacionados em infra podem ajudar nesse processo.

Outras verticais como tecnologia e serviços financeiros também lideram com frequência os rankings setoriais de fusões e aquisições e devem permanecer assim para os próximos trimestres. Em tecnologia, há muitos projetos transversais, transformando inúmeros setores nas modalidades “as a service” por exemplo. Internet das coisas, cibersegurança, inteligência artificial e machine learning são outras áreas transversais que estão transformando inúmeras outras indústrias e atraindo investidores.

Outro setor que vale a pena destacar é saúde. Apesar de um cenário mais desafiador que as Cias listadas em Bolsa estão enfrentando, há inúmeros segmentos e especializações com muito fôlego pra crescimento e consolidação. Dentre os setores que estamos mais construtivos estão oftalmologia, oncologia, odontologia, nefrologia e fisioterapia. Até mesmo para aqueles que já surfaram grandes movimentos de consolidação como hospitais e análises clínicas e diagnósticos continuam aquecidos, mas desta vez com novos consolidadores assumindo protagonismo.

TTR: Continuando com o segmento de Venture Capital vemos que, após o ‘boom’ de 2021, o surgimento de unicórnios está diminuindo e alguns estão desaparecendo. Como você avalia essa indústria no Brasil em 2023?

O segmento de Venture Capital passou por um período de ajuste importante. Em 2020 e 2021, o segmento foi muito impulsionado por uma transformação tecnológica quase que compulsória. Muitas empresas ou surgiram nesse contexto ou alavancaram os seus negócios durante a pandemia. A forte redução da taxa de juros e o excesso de liquidez pressionaram as teses de “Value” e impulsionaram as teses de “Growth” e a expansão de múltiplos observado em Bolsa serviram de lastro para esse movimento.

A captação dos fundos de VC foi recorde o que gerou naturalmente em investimentos recordes também. Quando o cenário econômico voltou a ficar pressionado com a escalada da inflação e a alta contundente das taxas de juros, a captação foi muito prejudicada e os fundos que ainda estavam capitalizados e com o mandato de alocação de recursos precisaram ser mais cautelosos, deixando as promessas de unicórnios e passando a buscar as chamadas empresas camelo, ou seja, aquelas que são mais resilientes e capazes de viver com poucos recursos em ambientes mais escassos.

Essa mudança de consciência foi importante para mudar inclusive as métricas de performance dentro das próprias empresas. Os múltiplos de EBITDA por exemplo ganharam espaço e começamos a observar alguns processos de downsizing (ou resizing) além de uma onda de layoffs mais no início do ano.

Ao longo de 2023, observamos uma modalidade de VC se consolidando e ajudando no processo de retomada da indústria: os fundos de Corporate Venture Capital. A colaboração entre empresas consolidadas e startups ganhou muita força neste ano com um boom de empresas aderindo esta estratégia.

O CVC é basicamente um formato na qual empresas montam times dedicados para analisar oportunidades de investimentos em startups que dialogam com o seu ecossistema e que agregam oferecendo soluções inovadoras ou acesso a novos mercados, podendo atrair novos clientes e mudar a perspectiva de própria empresa.

Este time dedicado, muitas vezes formado por gestoras independentes, oferecem experiência e dinamismo no processo de análise e tomada de decisão. Acreditamos nessa modalidade como um novo vetor de crescimento para a indústria de venture capital com o aumento dos valores aportados e a adesão de novas empresas. E tendo uma visão ainda mais otimista, podemos esperar uma rentabilidade média maior que a histórica uma vez que esse ambiente favorece a tração das estratégias e a escalabilidade destas startups.

TTR: Qual o papel da B2R na situação atual do mercado transacional?

O mercado de M&A possui estratos com características, necessidades e soluções bem distintas. Grandes processos por exemplo demandam em muitos casos a necessidade de funding ou estruturas financeiras mais complexas que só um banco de investimento consegue oferecer. Por esta razão, optamos por atuar como uma boutique, com atuação focada no middle market, oferecendo profissionais experientes em dedicação quase que exclusiva permitindo acesso ilimitado ao time.

Como também temos uma atuação relevante no desenvolvimento de laudos de fair market value para a indústria de fundos e consolidadores estratégicos, temos uma ampla rede de relacionamentos que nos permite mapear potenciais investidores e direcionar os mandatos para aqueles que entendemos que consigam capturar maior sinergia.

TTR: Quais serão os principais desafios para a B2R no Brasil nos próximos meses?

O negócio de assessoria em transações e avaliação de empresas é feito fundamentalmente de gente e entendemos que esse é naturalmente nosso maior desafio. Esse tema sempre vai estar presente e olhamos com atenção para nossa capacidade de atrair, desenvolver e reter esses talentos.

Os processos de avaliação de empresas e assessoria em transações além de multisetorial, também são multidisciplinares. É preciso estudar e aprender sobre diferentes indústrias além de saber navegar em aspectos operacionais, regulatórios, financeiros, contábeis e legais dos negócios avaliados e como eles impactam a percepção de risco e de valor do negócio.

Por um lado, o desenvolvimento e o crescimento da indústria de fundos nos ajudam na vertical de assessoria em fusões e aquisições, aumentando a chance de conectar vendedores com compradores. Por outro lado, nossa vertical de avaliação de empresas que atua na indústria de FIPs para atendimento da ICVM 579 por exemplo, fica ainda mais demandada.

Considerando a exposição regulatória que temos e as frequentes interações com as gestoras, administradoras e as auditorias dos fundos, sempre reavaliamos nossos processos para entregar um fluxo confiável e diligente para a indústria.