Content available in English and Portuguese (scroll down)

TTR Dealmaker Q&A with Cescon, Barrieu Flesch & Barreto Advogados Partner Eduardo Lanna

Cescon, Barrieu Flesch & Barreto Advogados

Eduardo Lanna

Eduardo Lanna is a partner in the areas of Mergers and Acquisitions, Corporate Law and Governance and Private Equity.

He has extensive experience in advising foreign and national clients in local and cross border merger and acquisitions, assets sale, joint ventures, corporate restructurings, inbound and outbound investments, and other transactions involving a variety of economy sectors.

Eduardo has a recognized experience in the energy sector, whether in private or public / tender offer transactions. He provides legal assistance to public and private companies in relation to corporate and governance matters.

TTR: ¿What are your main conclusions for the M&A market in 1Q22?

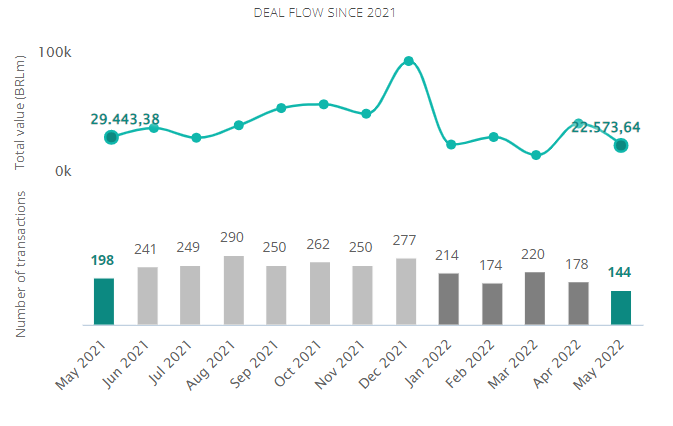

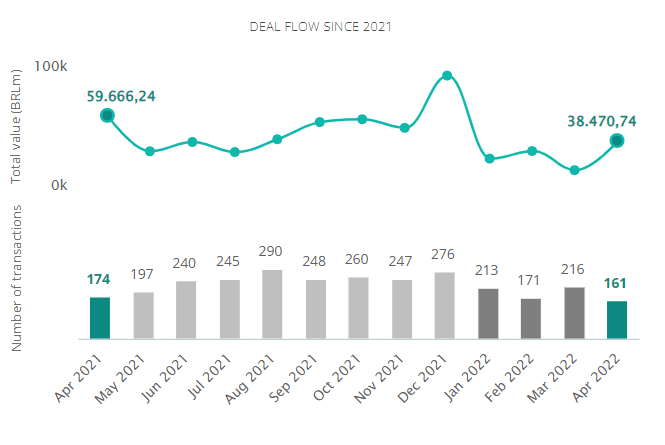

A still very busy market, in which the tech sector stands out (IT services, software and telecom), in addition to health and power. Private equity funds remain highly active (investments and divestments alike), we have also followed and advised on the consolidation of large strategic players, and the venture capital market keeps growing stronger. Deal rankings show an increase in transaction volume, which reflects our perception that the first quarter of 2022 has still followed the heated market of 2021.

Macroeconomic and political factors, in addition to the pandemic outcomes, have showed they could play a more relevant role throughout the year.

TTR: What are the most relevant drivers for consolidating the M&A market in Brazil, in 2022?

In an election year, political factors and uncertainties arising in that process will probably impact to some degree the investment decision-making process and the formation of market behavior (including, on one end of the spectrum, a race to complete deals sooner rather than closer to the election and, on the other end, the strategy to postpone). Privatization deals should be more impacted, or even suspended, given that those are the most exposed and dependent on political factors.

Nevertheless, we think some sectors, such as the renewable energy industry, will remain attractive and keep providing satisfactory returns, irrespective of the election process and outcome.

At the same time, Brazil presents a more mature and resilient market, available capital for investment (following the IPO and follow-on wave in the last years), a favorable currency exchange for foreign investors, and good opportunities still resulting from structural changes triggered by the pandemics – all these factors are likely to remain relevant for the market year-round.

TTR: In which sectors might international investors find the biggest opportunities in Brazil? Why?

The M&A market in 2021 was extremely active and we still expect that business to continue in 2022.

The tech sector, of which we highlight fintechs and healthtechs, will remain heated, with good investment and consolidation opportunities, either by already strong players in the industry, investment funds or venture capital investors. The energy market shows continuing strength and a rising tendency, considering the existing investment opportunities, the search for a renewable matrix, development of generation technology (wind, solar, biomass and green hydrogen), the ongoing energy transition, and its important role for many companies with ESG commitments.

The health sector also shows continuous opportunities and a rising tendency. We have followed and advised on large transactions and expect the consolidation trend to continue.

Lastly, the agribusiness and infrastructure sectors (including public lighting privatization, sanitation, airports and roadways) will probably keep attracting large investors in a heated market, despite the natural turbulence of an election year.

TTR: Cescon Barrieu is one of the leading advisors on renewable energy deals in Brazil. What are the perspective of this sector in the mid- and long-term?

The renewable sector continues to be a fast growing market and plays an important role in the Brazilian energy matrix. Brazil has an important and privileged geographic advantage for renewable projects – wind, solar, biomass – and is also developing the regulations for offshore wind plants and for green hydrogen. It is a consolidated sector with a strong and consistent regulatory environment which requires major investments and creates opportunities in the mid and long term. We have been acting for local players and international private equity funds, both on the buy- and sell-side, and we believe that this market will continue to grow and develop in the near future and in the long-run.

Our power team, which combines our M&A and regulatory expertise, is working on several important transactions in this sector involving all areas – distribution companies, transmission deals, development and acquisition of generation farms, studies for offshore wind projects, distributed generation small scale project and self-production structures.

TTR: How will the conflict between Russia and Ukraine impact the energy sector, and what does this mean for M&A market?

The conflict creates a major impact for the gas supply in Europe, shedding light on that continent’s dependence on Russian fossil fuels. This has notably rekindled the public debate on the need for a quicker energy transition (which, of course, is greatly associated with the renewable energy industry), not only from a climate and ESG perspective but also from a geopolitical and commercial standpoint.

Specifically for the M&A market, we noted that many investors, banks, local and international firms have ceased or suspended deals and negotiations which involve Russian assets or controlled companies. There may be some movements arising from the sanctions, but it is a very delicate situation right now to predict how this will affect the M&A market.

With regard to the renewables sector, a stronger energy transition in Europe means an overall greater global interest in alternative energy sources, including in respect of Brazil, even if the investment portfolio tends to grow larger and more diverse worldwide.

TTR: How has Cescon Barrieu handled the crisis in terms of advising clients and what opportunities has the company identified through the current situation in the country?

As mentioned above, last year saw a record in M&A transactions and our team was very busy in almost all areas. IPO and debt transactions created a lot of opportunities and an intense flow of projects, as well as deals in the context of liquidity of certain companies, currency exchange rate (Real depreciation) and the then lower base interest rate (which is now raising again and changing this scenario).

As a full service law firm, we have invested in our team, hired and promoted new partners and developed new areas of practice focusing on our goals of having a diverse team committed to achieving the best results for our clients in all kinds of transactions.

TTR: What will Cescon Barrieu main challenges be in terms of M&A deals in Brazil during 2022?

Our main challenges will be to overcome the uncertainties created by the 2022 election, and explore sectors which are more resilient and which continue to offer opportunities and market movements. We will continue to focus on creative solutions, a strong and reliable team ready to work and represent our clients in transactions/projects in all sectors and contexts.

Portuguese version

Cescon, Barrieu Flesch & Barreto Advogados

Eduardo Lanna

Eduardo Lanna é sócio na área de Fusões e Aquisições, Societário, Private Equity e Governança Corporativa no Cescon Barrieu.

Possui ampla experiência na assessoria a clientes nacionais e estrangeiros em transações locais e cross border de fusões, aquisições, venda de ativos, joint ventures, reestrurações societárias, investimentos inbound e outbond, além de outras operações envolvendo diversos setores da economia.

Eduardo possui destacada atuação no setor de energia, seja em transações privadas ou ofertas públicas. Representa companhias abertas e fechadas em questões societárias e de governança corporativa.

Áreas de atuação:

– Societário e Governança Corporativa

– Fusões e Aquisições

– Governança Corporativa

– Private Equity

TTR: Quais são suas principais conclusões para o mercado de M&A no primeiro trimestre de 2022?

Notamos um mercado ainda bem aquecido, com setor de tecnologia (IT services, software e telecom) se destacando, além de saúde e energia. Os fundos de private equity estão bem ativos (tanto investimentos quanto desinvestimentos), também acompanhamos e atuamos na consolidação de grandes players estratégicos, e o mercado de venture capital continua se fortalecendo. Os rankings mostram um aumento de operações e nos parece que o 1Q2022 ainda seguiu o forte movimento do 4Q2021.

As questões macroeconômicas e políticas, além de impactos da pandemia, já indicaram que podem ter efeito mais relevante no curso do ano.

TTR: Quais são os fatores mais relevantes para a consolidação do mercado de M&A no Brasil, em 2022?

Por ser um ano eleitoral, os fatores políticos e as incertezas geradas no curso desse processo provavelmente impactarão de alguma forma as decisões de investimento e movimentos no mercado de M&A, seja uma corrida para lançar e concluir os processos antes da eleição ou sua postergação. As operações decorrentes de privatizações devem sofrer maior impacto, ou até mesmo suspensão, já que são mais expostas e dependentes de fatores políticos.

Não obstante, acreditamos que alguns setores, como o de energia renovável, continuarão em alta e apresentando boas oportunidades de retorno, independentemente da eleição presidencial.

Ao mesmo tempo, temos um mercado mais maduro e resiliente, disponibilidade de capital para investimento (decorrente da onda de IPOs e follow-ons nos últimos anos), um câmbio favorável para investidores estrangeiros e boas oportunidades ainda decorrentes dos reflexos estruturais gerados pela pandemia, que continuarão como fatores relevantes para o mercado de M&A esse ano.

TTR: Em quais setores os investidores internacionais podem encontrar as maiores oportunidades no Brasil? Por quê?

O mercado de M&A em 2021 foi extremamente movimentado e esperamos que o movimento continue em 2022.

O setor de tecnologia, com destaque para as fintechs e healthtechs, continuará em alta com boas oportunidades de investimento e consolidação, seja por grandes players do setor, fundos e venture capital. O mercado de energia também se mostra forte e com tendência de alta considerando as oportunidades de investimento, busca por uma matriz renovável, desenvolvimento de tecnologias de geração (eólica, solar, biomassa e hidrogênio verde), transição energética e seu importante papel no compromisso ESG das companhias de uma forma geral.

O setor de saúde também continua com boas oportunidades e com tendência de alta. Acompanhamos grandes transações no setor e é provável que essa consolidação continue.

Por fim, o setor de agronegócios e infraestrutura (privatizações de iluminação pública, saneamento, novas concessões de aeroportos e rodovias) devem continuar atraindo grandes investidores com um mercado movimentado, apesar de toda a turbulência política do ano eleitoral.

TTR: Cescon Barrieu é um dos principais assessores em operações de energia renovável no Brasil. Quais são as perspectivas desse setor no médio e longo prazo?

O setor de renováveis continua sendo um mercado de crescimento acelerado e desempenha um papel importante na matriz energética Brasileira. O Brasil tem uma importante e privilegiada vantagem geográfica para os projetos de renováveis – eólicas, solares, biomassa – e está desenvolvendo uma regulação específica para plantas eólicas offshore e o hidrogênio verde. É um setor consolidado com forte e consistente ambiente regulatório que necessita de grandes investimentos, criando oportunidades no médio e longo prazo. Temos atuado para grandes players locais e fundos internacionais de private equity, na ponta vendedora e compradora, e acreditamos que esse mercado continuará a crescer e se desenvolvedor no futuro próximo e também em um horizonte de médio e longo prazo.

TTR: Como o conflito entre a Rússia e a Ucrânia afetará o setor de energia, e o que isso significa para o mercado de fusões e aquisições?

O conflito criou um relevante impacto para o fornecimento de gás na Europa, expondo a dependência desse continente nos combustíveis fósseis de origem russa. Isso reacendeu o debate da necessidade de uma transição energética mais rápida (bastante associada com a indústria de energia renovável), não somente de uma perspectiva climática e de ESG, mas também de um ponto de vista geopolítico e comercial.

Especialmente para o mercado de M&A, notamos que muitos investidores, bancos, companhias locais e estrangeiras interromperam ou suspenderam transações e negociações que envolvem ativos ou companhias com controle russo. Talvez o mercado acompanhará alguns movimentos decorrentes das sanções, mas é uma situação muito delicada neste momento para prever como isso afetará o mercado de M&A.

Em relação ao setor de renováveis, uma forte transição energética na Europa significa também um maior interesse global em fontes alternativas de energia, incluindo em relação ao Brasil, ainda que o portfolio de investimento tenha uma tendência de crescimento e diversificação mais ampla (global).

TTR: Como o Cescon Barrieu lidou com a crise em termos de assessoria aos clientes e quais oportunidades o escritório identificou na situação atual do país?

Como mencionado acima, o último ano registrou um recorde em transações de M&A e nosso time esteve bastante ocupado em todas as áreas. IPO e transações de captação de dívida criaram muitas oportunidades e um intenso fluxo de projetos, assim como deals no contexto de liquidez de certas companhias, taxa de câmbio favorável (com a depreciação do Real) e, à época, a baixa taxa de juros (que agora está subindo novamente, mudando este cenário).

TTR: Quais serão os principais desafios do Cescon Barrieu em termos de transações de M&A no Brasil durante 2022?

Nossos maiores desafios serão superar as incertezas criadas pelo cenário político-eleitoral de 2022 e explorar setores mais resilientes e que continuem a oferecer oportunidades e movimentos de mercado. Continuaremos com foco em soluções criativas, com um forte, consolidado e confiável time pronto para novos projetos e representar nossos clientes em transações em todos os cenários e diferentes contextos.