Content available in English and Portuguese (scroll down)

TTR Dealmaker Q&A with Lefosse Advogados Partner Carlos Mello

Lefosse Advogados

Carlos Mello

Carlos is a partner in Corporate and M&A and Capital Markets at Lefosse.

He has acted as leading counsel in several of the most important transactions in the Brazilian capital markets in recent years. He has developed relationships with issuers, coordinators and regulatory authorities, and expanded his activities into the areas of mergers and acquisitions and private equity.

Carlos holds a Master of Laws (LL.M.) from Columbia University and was approved in the New York State Bar Exam in 2002. He has experience as a foreign associate at Milbank, Tweed, Hadley & McCloy in New York.

TTR: First of all, how was Lefosse’s performance in Brazil in 2022? What data can you provide us?

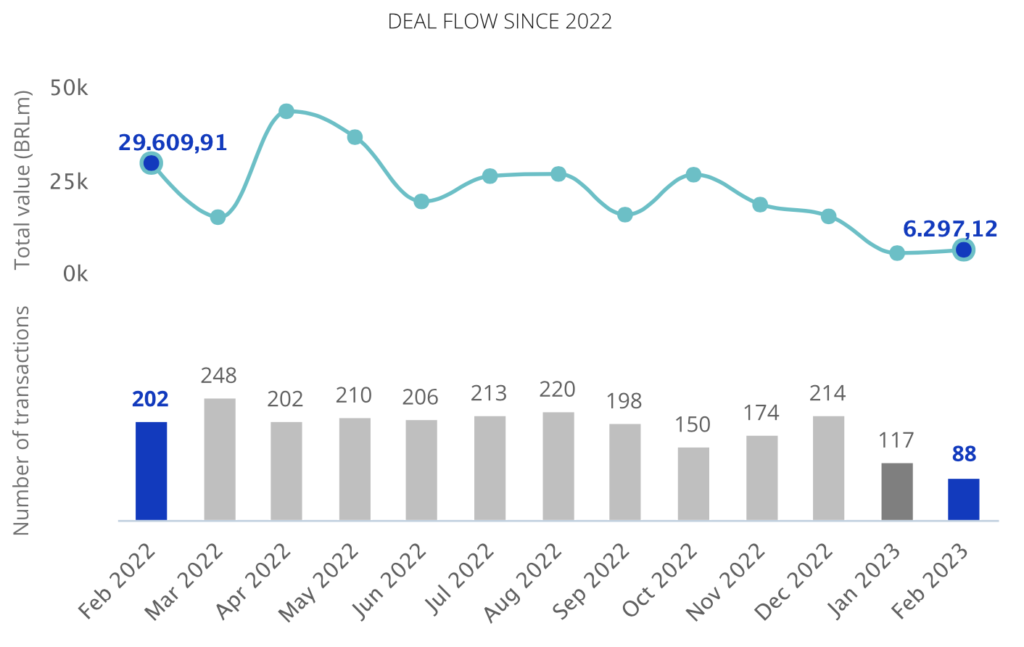

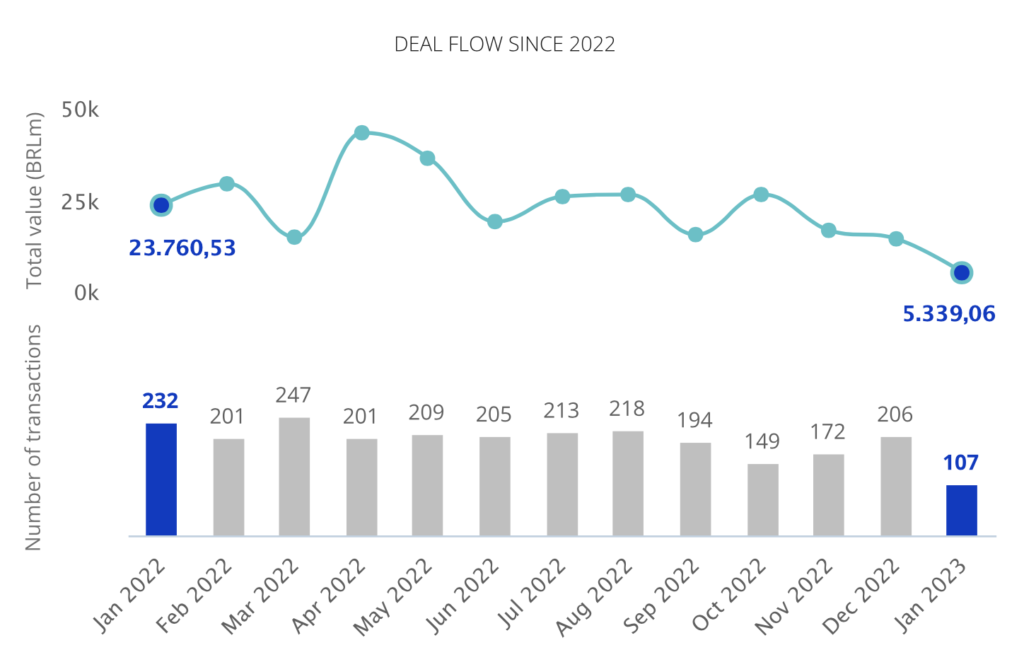

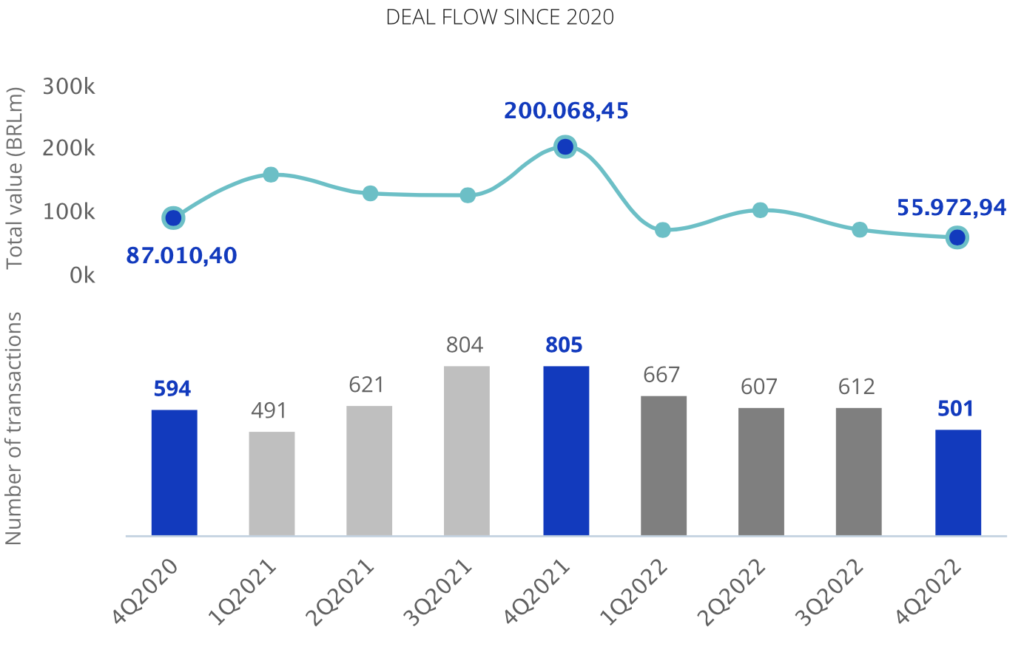

In 2022, we faced more challenges than in 2021 due to several global circumstances: the pandemic-generated economic crisis, inflation in the United States, the war in Ukraine, as well as Brazil’s general elections.

Due to this scenario, our volume of operations reduced in comparison with the previous year, which was a record year. Even so, the firm performed well: we acted in operations exceeding BRL 100 billion, including M&A, ECM, and Fixed Income, in 2022. We are ECM leaders, which comprises IPO and follow-on operations, with business operations totaling BRL 54.3 billion. We are also the 2nd largest Brazilian private equity firm, recording transactions amounting to BRL 6.5 billion (TTR Data).

TTR: How would you assess the M&A market in 2022 globally? Do you believe 2023 will be a good year in terms of capital raised and transaction volume?

As I see it, 2023 will remain a challenging year. Globally speaking, the ongoing conflict in Ukraine will continue to impact European investments, and China’s growth slowdown will result in more judicious investments. In Brazil, the political instability we noted at the beginning of this government may render the business environment more unstable.

Having said that, I believe that these same situations create room for opportunities at the global level, such as the need for investments in energy generation assets to provide alternatives to Russian oil and gas. Such investments are generally medium- and long-term.

TTR: How do you describe the current situation of M&A market players in Brazil with the political and economical regional situation in 2022?

The 2022 elections made it clear that the country is divided and, unfortunately, facing political instability.

The instability should take a toll on the M&A market, at least in the first quarter of the year. Nevertheless, Brazil is an economy big enough for opportunities to exist, and – even in uncertain times – consolidation of key industries is reasonable for the economy.

TTR: What will be the most relevant drivers for the consolidation of the M&A market as Brazil and the region in 2023?

Traditionally, the most important sectors for M&A in Brazil are (i) infrastructure – aimed at our population’s need for structure and energy; (ii) retail – also aimed at our population –, including not only traditional commerce and e-commerce, but also services to the population, such as education and health care; and (iii) agribusiness.

I do not see these M&A vectors changing in 2023.

TTR: How will the conflict between Russia and Ukraine affect the energy sector and what does this situation mean for the M&A market in Brazil?

In my understanding, the Russia-Ukraine war, which is a tragic episode in world history, raises demands in the Brazilian energy sector, both because of our tradition in the use of renewable and clean sources, and the need for alternative sources to Russian oil and gas.

TTR: What will be the main challenges for Lefosse in terms of M&A transactions in the coming months?

The year 2023 will be marked by challenges but, if you ask me, challenges also create unique opportunities for well-prepared and sophisticated players. I consider that Lefosse’s mission will be to keep a watchful eye on these opportunities – which will undoubtedly arise – and to take the legal lead on M&A in this scenario.

Portuguese version

Lefosse Advogados

Carlos Mello

Carlos é sócio das práticas de Societário e M&A e Mercado de Capitais do Lefosse.

Atuou como leading counsel em várias das mais relevantes operações no mercado de capitais brasileiro nos últimos anos e a partir do relacionamento desenvolvido com emissores, coordenadores e autoridades regulatórias expandiu sua atuação para as áreas de fusões e aquisições e private equity.

É mestre em direito (LL.M.) pela Columbia University e foi aprovado no New York State Bar Exam em 2002. Possui experiência como advogado estrangeiro no escritório Milbank, Tweed, Hadley & McCloy em Nova Iorque.

TTR: Em primeiro lugar, como se saiu o Lefosse em 2022 no Brasil? Quais dados você pode nos fornecer?

O ano de 2022 foi mais desafiador do que 2021 por uma série de circunstâncias mundiais: crise econômica gerada pela pandemia, inflação nos Estados Unidos, guerra na Ucrânia e, aqui no Brasil, eleições.

Por conta desse cenário, tivemos volume de operações transacionais reduzido na comparação com o ano anterior, que foi de recordes. Mesmo assim, o escritório apresentou bons números: atuamos em operações que superam R$ 100 bilhões, considerando M&A, ECM e Fixed Income em 2022. Lideramos o ranking de ECM, que considera operações de IPO e follow-on, com atuação em negócios que somam R$ 54,3 bilhões. Somos o 2º maior escritório brasileiro em investimentos de private equity, com transações que registraram R$ 6,5 bilhões (Dados TTR).

TTR: Que avaliação você faria do mercado de fusões e aquisições em 2022 globalmente? Vocês acham que o 2023 será um bom ano em capital mobilizado e volume de transações?

Acho que 2023 será, ainda, um ano desafiador – globalmente a continuidade do conflito na Ucrânia continuará a impactar os investimentos europeus e a desaceleração do crescimento da China irá tornar seus investimentos mais criteriosos. No Brasil, a instabilidade política que verificamos nesse início de governo poderá tornar o ambiente de negócios mais instável.

Tendo dito isso, acredito que essas mesmas situações deverão gerar oportunidades, no plano mundial, com necessidade de investimentos em ativos geradores de energia, para criar opções ao gás e petróleo russo. Esses investimentos são, de um modo geral, de médio e longo prazo.

TTR: Como você descreve a situação atual dos players do mercado de M&A no Brasil com a situação política e econômica regional em 2022?

A eleição de 2022 deixou claro que o País está dividido, e, infelizmente, com alguma instabilidade política.

Essa instabilidade deverá ter um custo no mercado de M&A, pelo menos no primeiro trimestre do ano. Ainda assim o Brasil é uma economia grande o suficiente para que as oportunidades existam e – mesmo em tempos de incerteza – a consolidação dos setores-chave faz sentido para a economia.

TTR: Quais serão os drivers mais relevantes para a consolidação do mercado de M&A como o Brasil e região em 2023?

Tradicionalmente, os setores mais importantes para o M&A no Brasil são (i) infraestrutura – atendendo à necessidade de nossa população por estrutura e energia, (ii) varejo – novamente com base na nossa população – incluindo-se aí não apenas comércio tradicional e online, mas também serviços para a população, tais como, por exemplo, educação e saúde; e (iii) negócios relacionados ao setor agro.

Não acredito que esses vetores de M&A irão se alterar em 2023.

TTR: Como o conflito entre Rússia e Ucrânia afetará o setor de energia e o que essa situação significa para o mercado de M&A no Brasil?

Acredito que o conflito Rússia-Ucrânia, que é um episódio tristíssimo da história mundial, traz demandas ao setor de energia no Brasil, tanto por nossa tradição no uso de fontes renováveis e limpas, quanto pela necessidade de fontes alternativas ao gás e petróleo russo.

TTR: Quais serão os principais desafios do Lefosse em termos de transações de M&A nos próximos meses?

2023 será um ano de desafios, mas na minha opinião desafios geram oportunidades únicas para players bem-preparados e sofisticados. Acredito que a missão do Lefosse será estar atento a essas oportunidades – que, sem dúvida, surgirão – e assumir a liderança jurídica no M&A nesse cenário.