Mercado M&A mexicano registra disminución del 39% en capital movilizado hasta abril de 2025, según informe de TTR Data

- En el transcurso del año se han registrado 73 deals por USD 2.659m

- En abril, se han registrado 18 transacciones en el país por USD 1.492m

- Estados Unidos es el país con mayor interés inversor en el mercado M&A en México

- Transacciones de Private Equity disminuyen un 92% hasta abril de 2025

- Deal del mes: Vista Energy adquiere el 100% de Petronas E&P Argentina

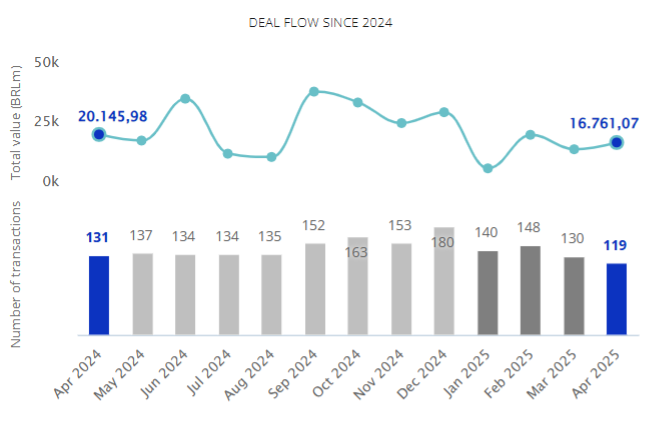

El mercado de M&A en México ha contabilizado hasta abril de 2025 un total de 73 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 2.659m, de acuerdo con el informe mensual de TTR Data.

Estos valores implican un descenso del 39% en el número de transacciones y una disminución del 4% su valor, con respecto al mismo período de 2024.

En cuanto al mes de abril, se han registrado 18 transacciones, entre anunciadas y cerradas, por un importe agregado de USD 1.492m.

En términos sectoriales, el de Industria Específica de Software ha sido el más activo del mes, con 11 transacciones.

Ámbito Cross-Border

En lo que respecta al mercado cross-border, hasta abril de 2025, las empresas mexicanas han apostado principalmente por invertir en Argentina, con 4 deals, seguido de Colombia, Perú y España, con 2 transacciones en cada país. Por importe, destaca Argentina, con USD 1.207m.

Por otro lado, Estados Unidos y España son los países que más han apostado por realizar adquisiciones en México, con 22 y 5 deals, respectivamente.

Venture Capital y Asset Acquisitions

En abril de 2025, se han contabilizado un total de 25 transacciones de Venture Capital por

USD 494m, lo que implica un descenso del 17% en el número de transacciones y un aumento del 75% en su valor, en términos interanuales.

En el segmento de Asset Acquisitions, en el mes de abril se han registrado 11 transacciones por un valor de USD 115m, lo cual representa un descenso del 54% en el número de transacciones y una disminución del 83% en el capital movilizado, con respecto a abril de 2024.

Transacción Destacada

Para abril de 2025, TTR Data ha seleccionado como transacción destacada la relacionada con

Vista Energy, entidad dedicada a la exploración y producción de petróleo y gas con sede en Ciudad de México, que, a través de Vista Energy Argentina, ha adquirido el 100% de Petronas E&P Argentina a Petronas Carigali Canada y Petronas Carigali International E&P, filiales de PETRONAS.

La transacción, valorada en USD 1.207, ha contado con el asesoramiento jurídico de Bruchou & Funes de Rioja, Clifford Chance, Creel, García-Cuéllar, Aiza y Enríquez, Cleary Gottlieb Steen & Hamilton, Vista Energy Argentina, Marval O’Farrell Mairal, Mayer Brown y FGB Law.

Por la parte financiera, la transacción ha sido asesorada por Banco Santander. Por la parte de asesoramiento jurídico de Acquisition Finance, el deal ha sido asesorado por Bruchou & Funes de Rioja.

Ranking de Asesores Jurídicos y Financieros

El ranking TTR Data de asesores financieros en el mercado de M&A de 2025 por valor lo lidera Banco Santander con USD 1.207m y, por número de transacciones, lo lidera BBVA con 2 deals.

En cuanto al ranking de asesores jurídicos del mercado de M&A de 2025 por valor, lidera FGB Law, con USD 1.207m y, por número de transacciones, lidera Creel, García-Cuéllar, Aiza y Enríquez, con 9 transacciones.