El número de transacciones de M&A en España aumenta un 20% en el primer semestre de 2021

En 2021 se han registrado 1.228 transacciones de M&A por un importe de EUR 56.981m

El sector inmobiliario ha registrado el mayor número de transacciones, con 257, y experimenta un aumento del 11% con respecto al mismo periodo de 2020

El número de adquisiciones en España de empresas estadounidense se incrementa un 35% en 2021

El número de inversiones de fondos extranjeros de Private Equity y Venture Capital en España se incrementa un 54% en 2021

Patrocinado por:

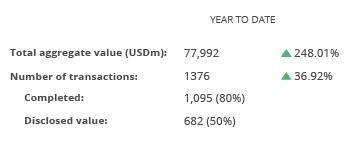

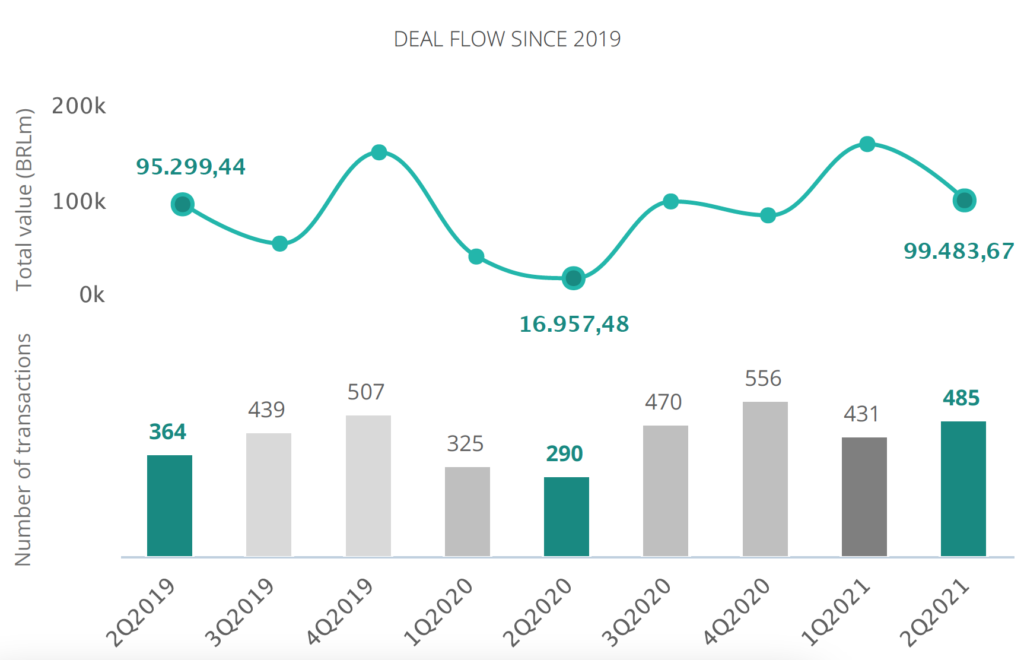

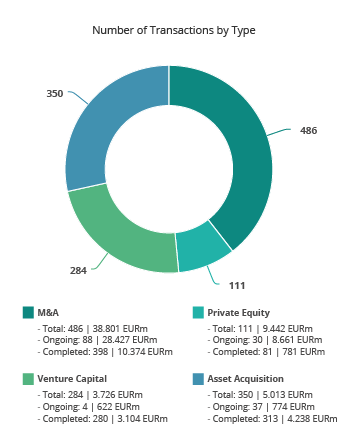

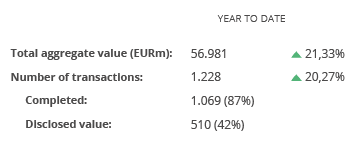

El mercado transaccional español cierra los seis primeros meses del año con un total de 1.228 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de EUR 56.981m, según el informe trimestral de TTR en colaboración con Intralinks. Estas cifran suponen un aumento del 20,27% en el número de transacciones y un aumento del 21,33% en el importe de las mismas, con respecto al mismo periodo de 2020.

En términos sectoriales, el Inmobiliario es el más activo del año, con un total de 257 transacciones, con un aumento del 11% con respecto al primer trimestre de 2020; seguido por el sector Tecnológico, con 225 operaciones y un aumento interanual del 14%, y el Financiero y de Seguros, que registra un aumento del 23% al registrar 91 operaciones.

En cuanto a las cifras del segundo trimestre de 2021, se han contabilizado un total de 607 transacciones con un importe agregado de EUR 24.508,72m.

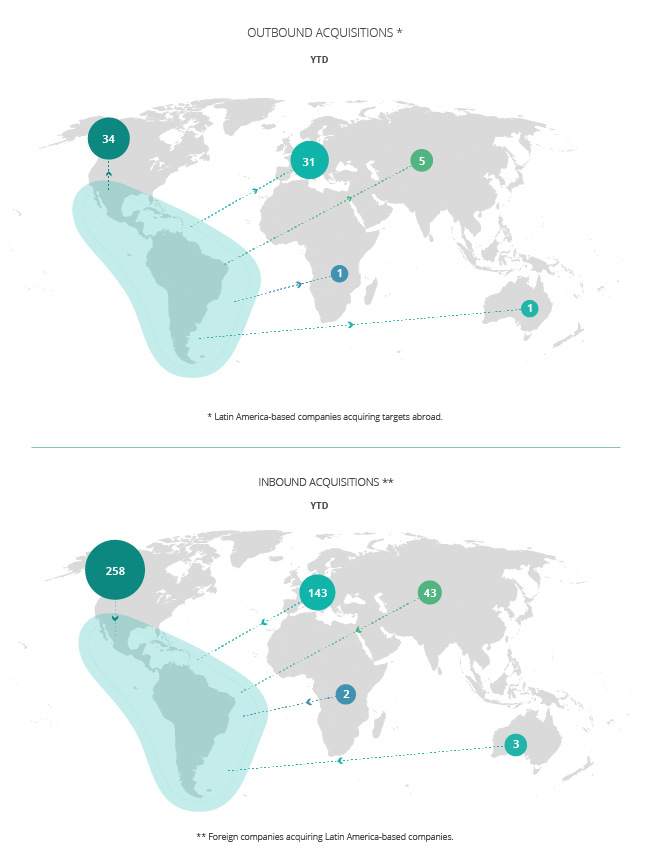

Ámbito Cross-Border

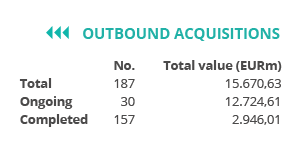

Por lo que respecta al mercado Cross-Border, en lo que va de año, las empresas españolas han elegido como principales destinos de sus inversiones a Estados Unidos y Portugal, con 29 y 26 transacciones, respectivamente. En términos de importe, Francia es el país en el que España ha realizado un mayor desembolso, con un importe agregado de EUR 5.888,64m.

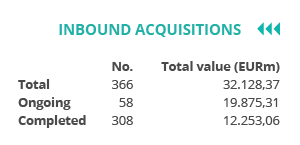

Por otro lado, Estados Unidos (85), Reino Unido (69) y Francia (55) son los países que mayor número de inversiones han realizado en España. Por importe destaca Estados Unidos, con un importe agregado de EUR 13.806,40m.

Private Equity y Venture Capital

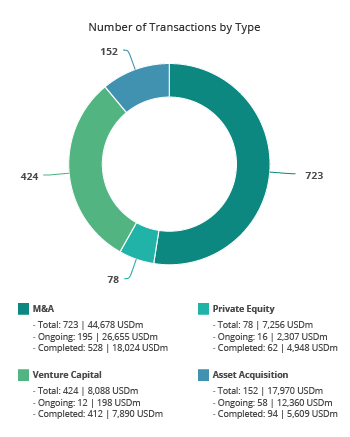

En los seis primeros meses de 2021 se han contabilizado un total de 111 transacciones de Private Equity, de las cuales 26 tienen un importe no confidencial agregado de EUR 9.442m. Esto supone un aumento del 52,05% en el número de transacciones y un aumento del 28,24% en el importe de las mismas con respecto al mismo periodo del año anterior.

Por su parte, en el mercado de Venture Capital se han llevado a cabo 284 transacciones, de las cuales 227 tienen un importe no confidencial agregado de EUR 3.726m. En este caso, ha existido un aumento con respecto al primer semestre de 2020 del 15,92% en el número detransacciones, y del 3,54% en el capital movilizado.

Asset Acquisitions

En el mercado de adquisición de activos, se han cerrado en el primer semestre del año 350 transacciones con un importe de EUR 5.013m, lo cual implica un aumento del 17,45% en el número de transacciones y un aumento del 18,05% en su importe con respecto al mismo periodo de 2020.

Transacción del trimestre

En el segundo trimestre de 2021, TTR ha seleccionado como transacción destacada la ronda de financiación realizada por Glovo, valorada en EUR 450m.

La operación ha sido asesorada por la parte legal por Cuatrecasas; Latham & Watkins y Clifford Chance.

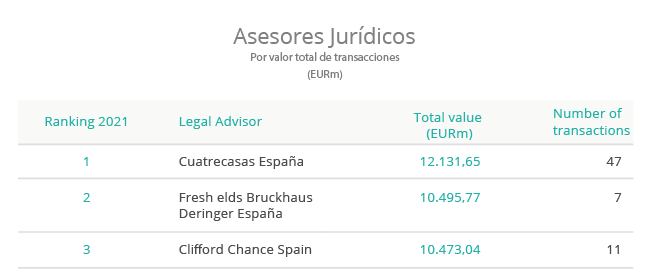

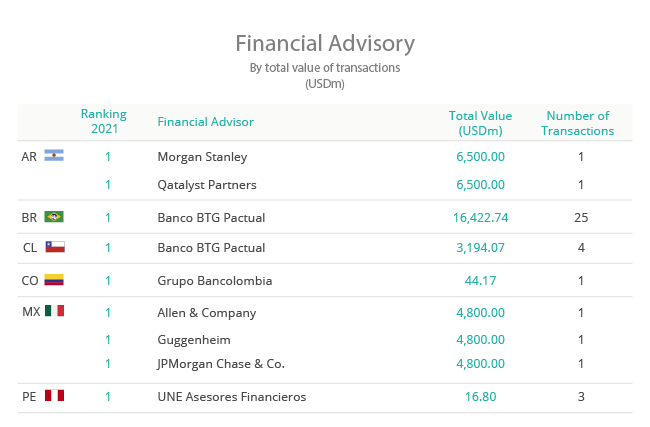

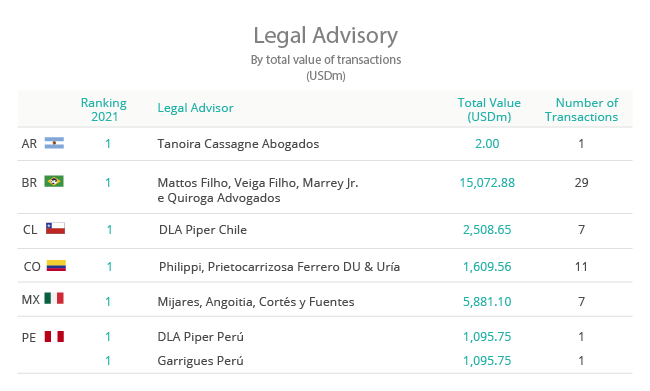

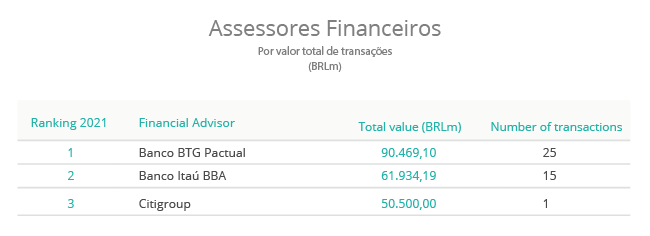

Ranking de asesores financieros y jurídicos