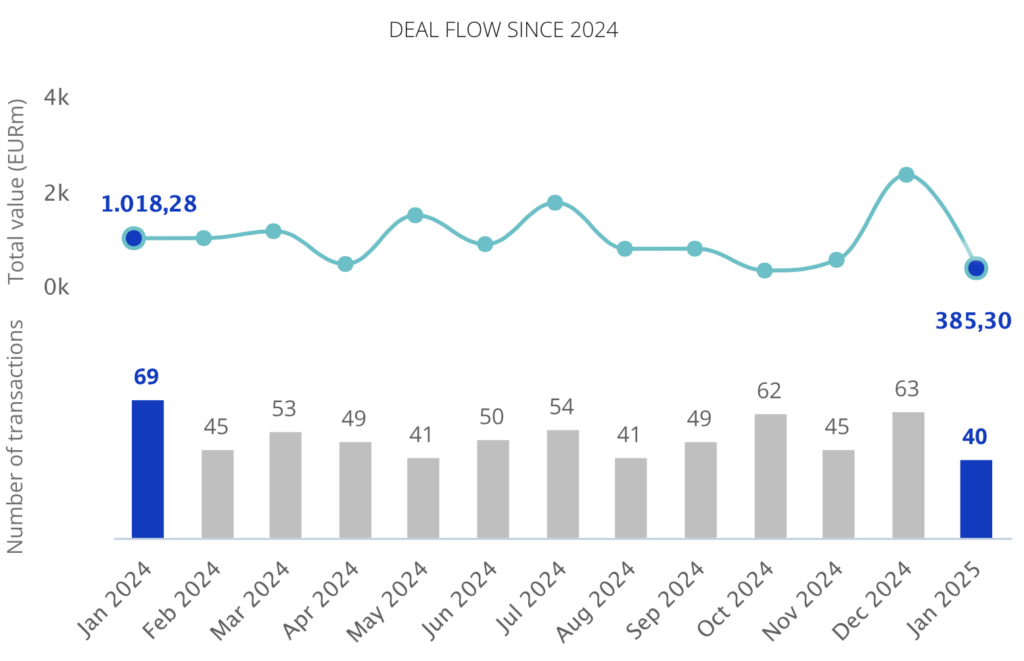

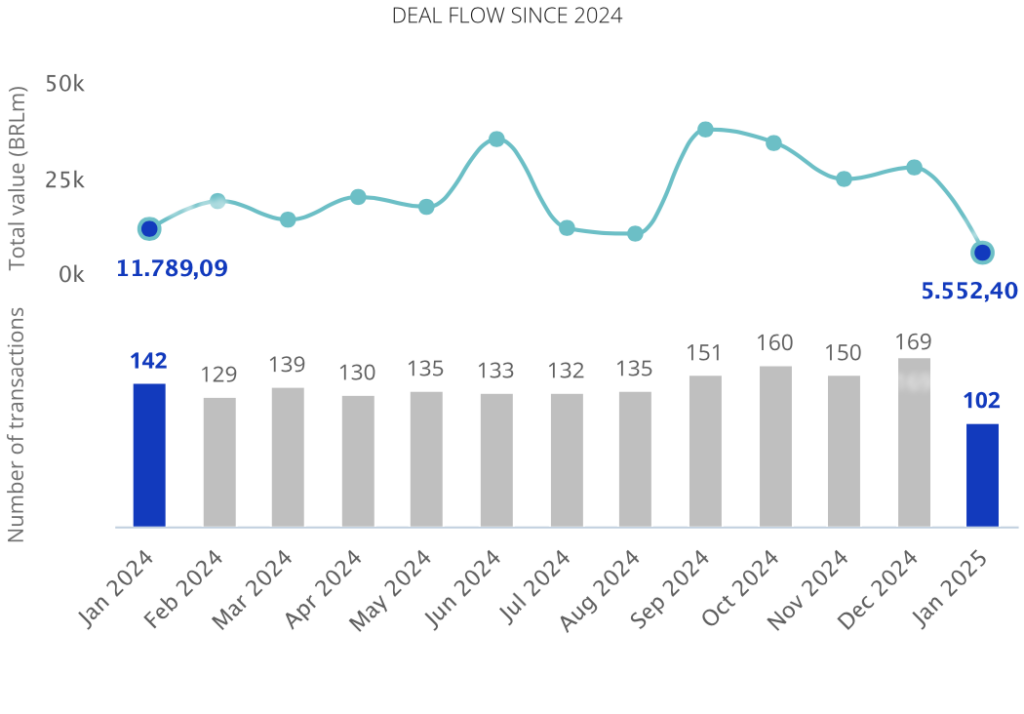

Fusões e Aquisições movimentam BRL 5,5bi em Janeiro de 2025

- Setor de Internet, Software & IT Services é o mais ativo no mês com 14 transações

- Estados Unidos é o país que mais investiu no Brasil, com sete aquisições

- Volume de transações registra diminuição de 28% no período

O cenário transacional brasileiro foi objeto de análise no relatório mensal do TTR Data, que revelou 102 transações movimentando um total de BRL 5,5bi em janeiro de 2025.

Esses números representam uma diminuição de 28% no número de transações em relação ao mesmo período de 2024. Do total das transações, 36% possuem os valores revelados e 79% das operações já estão concluídas.

O setor de Internet, Software & IT Services é o mais ativo com 14 transações, seguido pelo setor de Real Estate, com 10 transações

Fonte: TTR Data.

Âmbito Cross-Border

Empresas brasileiras investiram em janeiro de 2025 em Portugal e nos Estados Unidos, com três e duas transações, respectivamente.

Por outro lado, os Estados Unidos e a Holanda lideraram os investimentos no Brasil, com sete e três transações, respectivamente.

Empresas norte-americanas que adquirem negócios brasileiros registraram uma diminuição de 58%, tal como uma queda nas aquisições estrangeiras nos setores de Tecnologia e Internet em 54%.

Private Equity, Venture Capital e Asset Acquisitions

No segmento de Private Equity, houve sete transações totalizando BRL 348m, com uma queda de 41% no número de operações.

Em Venture Capital, 13 rodadas de investimento movimentaram BRL 560m, representando uma redução de 61% no número de transações.

O segmento de Asset Acquisitions registrou 14 transações e BRL 1,8bi em janeiro, refletindo uma queda de 54% nas operações em comparação ao mesmo período do ano passado.

Transação do mês

A transação destacada pelo TTR Data em janeiro de 2025, foi a conclusão da aquisição da participação adicional de 50% na Comerc pela Vibra. O valor da transação é de BRL 3,5bi.

A operação contou com a assessoria jurídica em lei brasileira dos escritórios Lefosse; e Mattos Filho. Do lado financeiro, foi assessorada pelo BTG Pactual.

Entrevista com Questum

Guilherme Tossulino, sócio do Questum, conversou com o TTR para esta edição e analisou a evolução o segmento de Private Equity e Venture Capital no Brasil nos próximos meses: “O mercado de Private Equity (PE) e Venture Capital (VC) no Brasil está retomando dinamismo, impulsionado pela queda dos juros e pelo aumento da participação de investidores estrangeiros. Nos próximos meses, espera-se que os fundos de PE e VC adotem uma abordagem mais seletiva, focando em empresas com unit economics robustos e modelos de negócios resilientes. Os setores mais atrativos incluem tecnologia, saúde e agronegócio, devido à sua capacidade de inovação e adaptação às mudanças do mercado. Além disso, os critérios Ambientais, Sociais e de Governança (ESG) se tornaram parte essencial das estratégias de investimento. Investidores estão priorizando empresas que combinam crescimento sustentável com práticas responsáveis e governança sólida. Apesar dos desafios regulatórios, as perspectivas para PE e VC no Brasil são positivas, com oportunidades relevantes para investidores estratégicos e gestores de fundos que se ajustarem às novas dinâmicas do mercado.”

Para entrevista completa, clique aqui.

Ranking de assessores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica em janeiro de 2025 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores financeiros, por número de transações lidera o Banco Itaú BBA com cinco transações. E em valor, lidera a XP, contabilizando um total de BRL 921,50m.

Quanto ao ranking de assessores jurídicos, por número de transações lidera o Bronstein Zilberberg Chueiri & Potenza Advogados com quatro transações. E em valor, lidera o Pinheiro Neto Advogados, contabilizando um total de BRL 1,8bi.