Fusões e Aquisições movimentam EUR 315m no primeiro bimestre de 2025

- Número de transações regista queda de 40% em comparação a 2024

- Setor de Real Estate foi o mais ativo no período, com 13 transações

- Espanha foi o país que mais investiu no mercado português com 11 operações

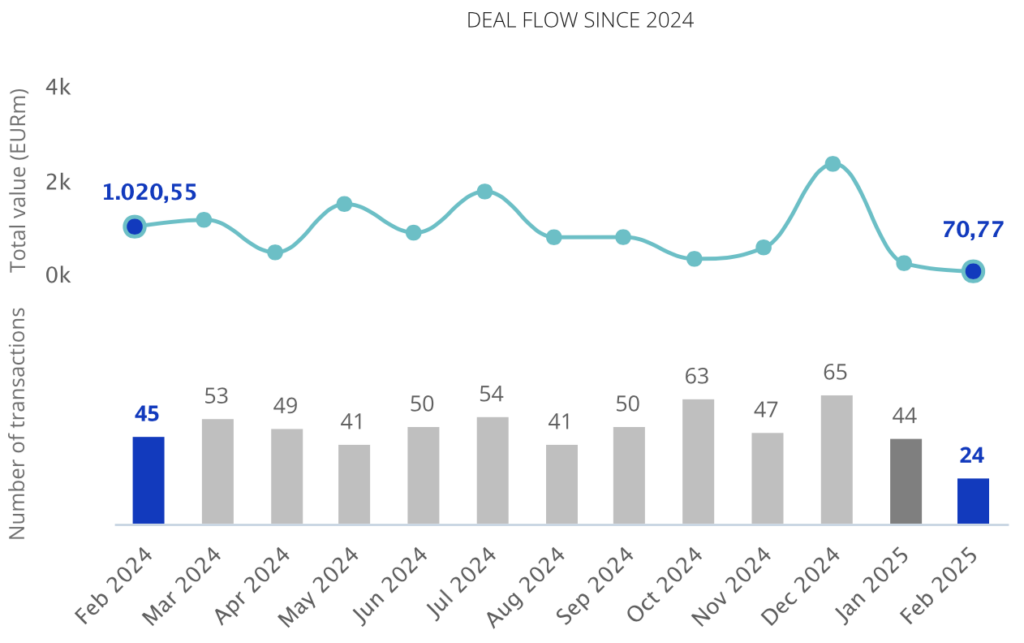

Entre janeiro e fevereiro de 2025, o mercado transacional português viu a concretização de 67 operações, totalizando EUR 315m. Destas, 32% revelaram seus valores, conforme aponta o mais recente relatório do TTR Data.

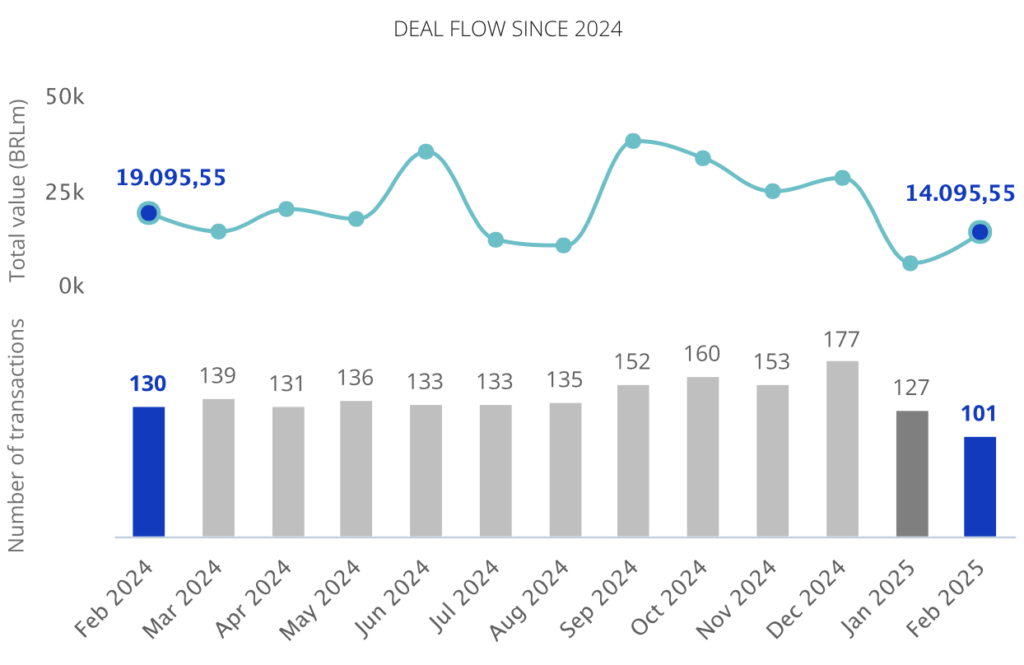

Estes números representam uma queda de 40% no número de transações em comparação com o mesmo período de 2024, assim como uma diminuição de 85% no capital mobilizado.

Em fevereiro, foram registadas 24 fusões e aquisições, entre anunciadas e encerradas, e um valor total de EUR 70,77m.

Em termos setoriais, o setor de Real Estate foi o mais ativo em 2025, com 13 transações, seguido pelo setor de Travel, Hospitality & Leisure com 10 operações.

Fonte: TTR Data.

Âmbito Cross-Border

No âmbito Cross-Border, quanto à número de transações, a Espanha e o Brasil, foram os países que mais investiram em Portugal no período, contabilizando 11 e quatro transações, respectivamente.

As empresas portuguesas escolheram a Espanha e Estados Unidos como principal destino de investimento, com seis e duas transações, respectivamente.

As aquisições estrangeiras no setor de Tecnologia e Internet caíram em 73% em comparação ao mesmo período de 2024.

Private Equity, Venture Capital e Asset Acquisitions

Até fevereiro de 2025, foram contabilizadas seis transações de Private Equity, representando uma queda de 25% no número de operações em comparação ao mesmo período de 2024.

Em Venture Capital, foram realizadas 10 rodadas de investimentos e um total de EUR 73mm, representando uma diminuição de 67% no número de transações.

No segmento de Asset Acquisitions, foram registadas 21 transações com um valor de EUR 69m, representando uma queda de 25% no número de operações.

Transação do mês

A transação destacada pelo TTR Data em fevereiro de 2025, é o aporte de capital de EUR 5,3m da Relive Portugal pela Bynd, Shilling Capital Partners e Indico Capital Partners.

A operação contou com a assessoria jurídica em lei portuguesa do escritório Morais Leitão, Galvão Teles, Soares da Silva & Associados.

Ranking de consultores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica até fevereiro de 2025 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores jurídicos, por número de transações e em valor lidera ao longo de 2025, o escritório Morais Leitão, Galvão Teles, Soares da Silva & Associados com seis transações e contabilizando um total de EUR 161,30m.

No que se refere ao ranking de assessores financeiros, por número de transações e valor lidera o DealMaker com uma operação e contabilizando EUR 4,77m.