Fusões e Aquisições apresentam redução de 18% no primeiro bimestre

Os Estados Unidos aumentam o volume de aquisições em 133%

Fundos de Venture Capital investem BRL 5,8bi no primeiro bimestre

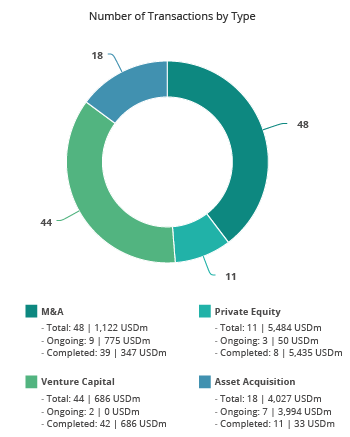

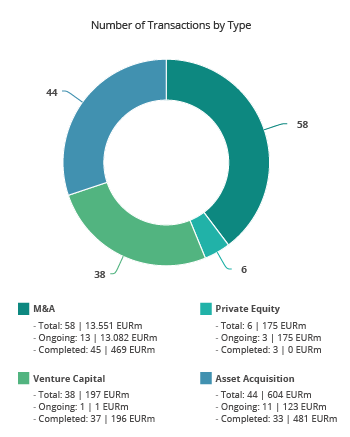

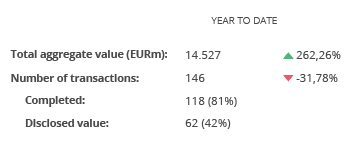

O mercado transacional brasileiro registrou no primeiro bimestre 170 operações e um valor total de BRL 64,9bi, segundo o relatório mensal do TTR. Isto representa um aumento de 183% do valor movimentado e uma redução de 18% no número de transações, em relação ao mesmo período de 2020.

Por sua vez, no mês de fevereiro se registraram 95 transações de fusões e aquisições entre anunciadas e concluídas, e um valor total de BRL 20,9bi. Neste caso, houve uma redução de 17% no número de transações e um aumento de 56% no valor movimentado em relação ao mês de fevereiro de 2020.

O setor mais ativo neste período é o de Tecnologia com 68 transações. Seguido pelo setor Financeiro e de Seguros com 32 operações e em terceiro lugar, o setor de Saúde e Higiene com 16 transações.

Âmbito Cross-Border

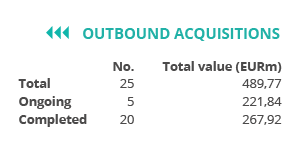

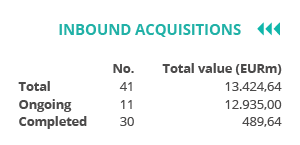

Os Estados Unidos aumentaram suas aquisições no Brasil em 133% em relação ao primeiro bimestre de 2020. Fundos de Private Equity e Venture Capital estrangeiros também incrementaram seus investimentos no Brasil em 25%. Em relação aos investimentos no setor de Tecnologia e Internet no Brasil, empresas estrangeiras estiveram envolvidas em 17 transações, houve uma variação de 113% anual.

Neste período, Estados Unidos foi o país que mais adquiriu empresas no Brasil, tendo participado em 28 operações. Em relação a atuação brasileira no exterior, Estados Unidos também foi o destino favorito na hora de realizar investimentos, com três transações até o fim de fevereiro.

Venture Capital

Os fundos de Venture Capital movimentaram um total de BRL 5,8bi nestes dois primeiros meses de 2021, aumento de 240% em relação ao mesmo período de 2020. Foram 67 transações, representando um crescimento anual de 24%. O setor que mais atraiu investimentos foi o de Tecnologia com 42 transações, aumento de 20% na comparação anual. Em segundo lugar, o setor de Financeiro e Seguros com 13 transações. O terceiro colocado foi o de Saúde e Higiene, com 10 transações, crescimento de 100% na comparação anual.

Transação do mês

A transação destacada pelo TTR no mês de fevereiro foi a conclusão da venda de 50% de participação na BSBIOS por parte da Petrobras, através da sua subsidiária Petrobras Biocombustível, para RP Participações em Biocombustíveis. A operação do setor de energia movimentou BRL 322m.

A transação contou com a assessoria em lei brasileira dos escritórios BMA – Barbosa Müssnich Aragão e Veirano Advogados. O assessor financeiro foi o Banco Itaú BBA.

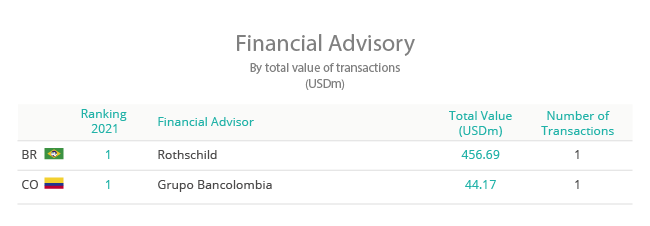

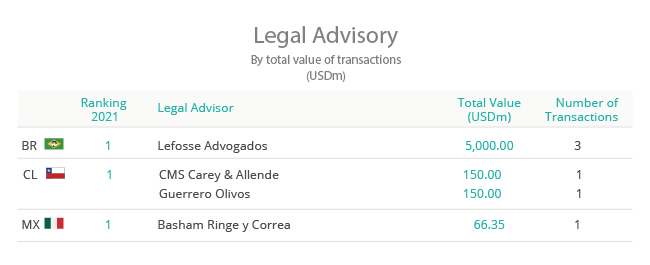

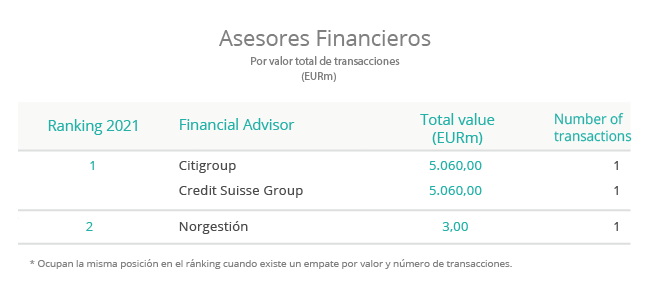

Ranking de assessores Jurídicos e Financeiros

O informe publica os rankings de assessores financeiros e jurídicos em 2020 en M&A, Private Equity, Venture Capital e Mercado de Capitais, onde se informa a atividade das firmas destacadas pelo número de transações e pelo valor total das mesmas.