TTR Data Dealmaker Q&A com Andrea Ometto Bittar Tincani, sócia do Finocchio & Ustra

Finocchio & Ustra

Andrea Ometto Bittar Tincani

Andrea Ometto Bittar Tincani é sócia da área societária e de fusões e aquisições do Finocchio & Ustra. Graduou-se em Direito pela Universidade de São Paulo. Cursou especialização em Direito Empresarial pela FGV e MBA pela INSEAD na França e em Singapura. Atua na área de direito societário há mais de dez anos, com sólida experiência na estruturação, negociação e implementação de operações de M&A, joint ventures e reestruturações societárias, assessorando clientes nacionais e internacionais. Trabalhou como advogada no Pinheiro Neto e Mattos Filho, além de ter atuado como consultora financeira na Michel Dyens & CO. Reconhecida na shortlist do Women in Businesse Law Awards 2024, como Dealmaker pela TTR e ranqueada entre as advogadas mais admiradas do país pelo anuário Análise Advocacia Mulher 2024..

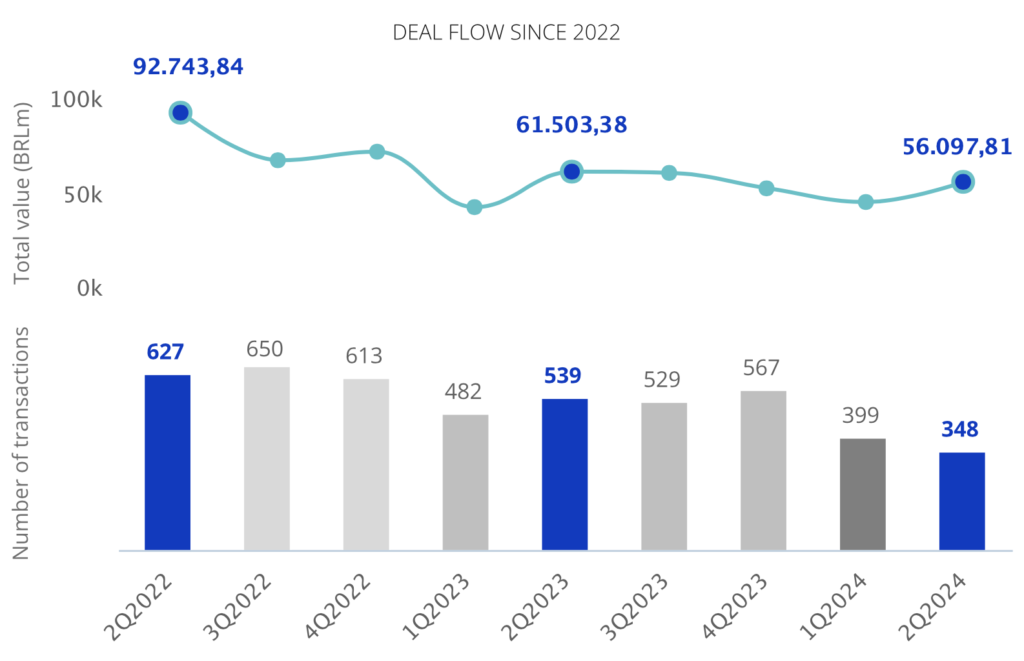

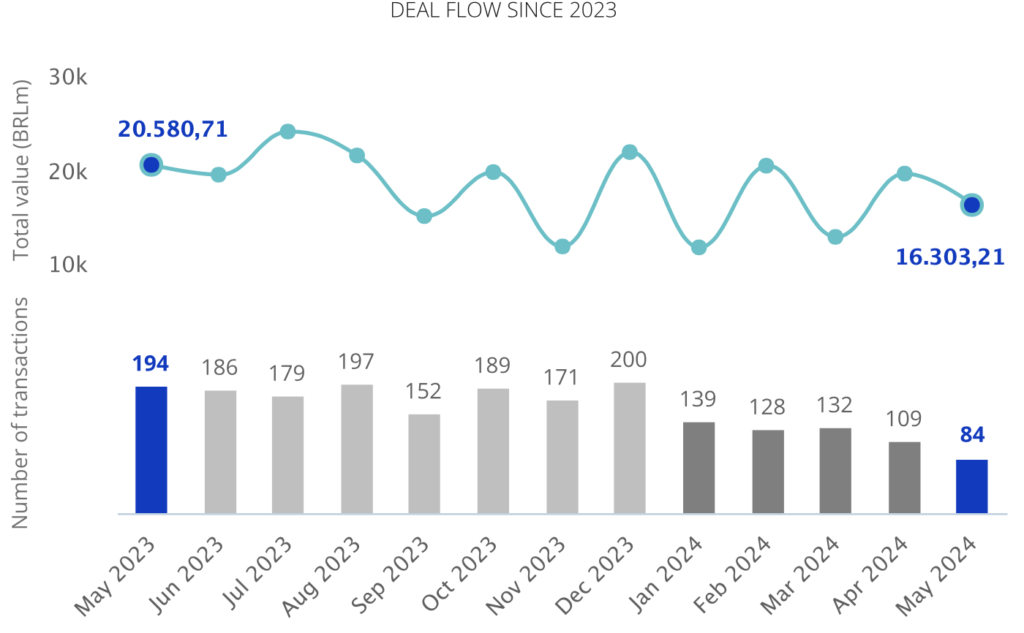

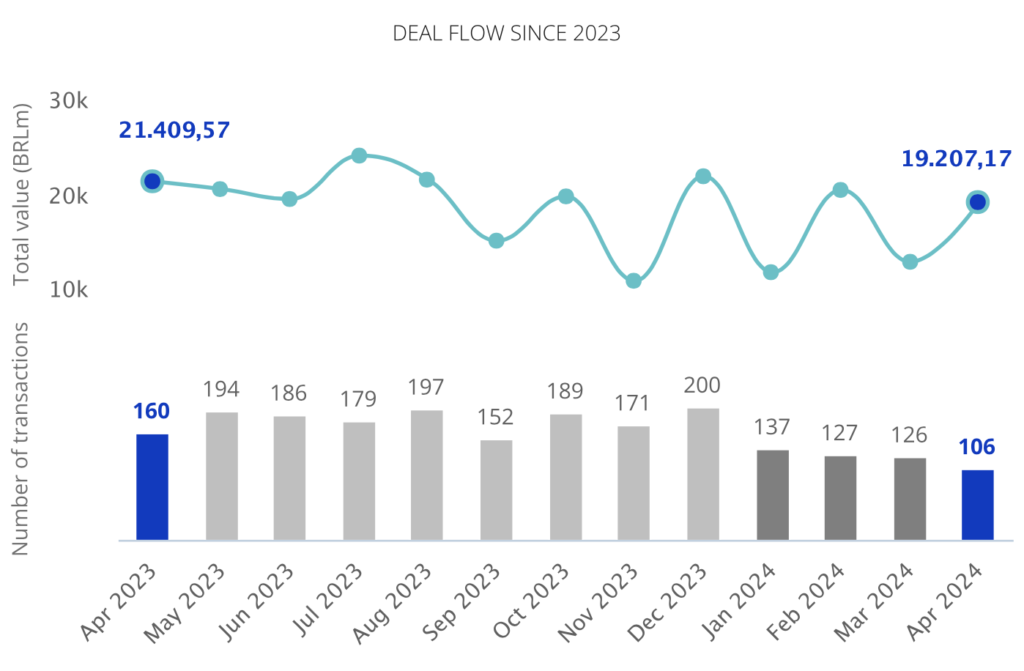

TTR Data: A desaceleração da economia, a incerteza geopolítica e os problemas de fluxo de capitais influenciaram significativamente a dinâmica do mercado de M&A desde 2022, não apenas no Brasil, mas na América Latina em geral. Em meio a esse panorama de incertezas nos investimentos, quais as perspectivas que o Finocchio & Ustra faz em 2024 para o mercado transacional no Brasil?

Em 2023 o Brasil registrou o menor investimento estrangeiro direto (IED) desde o início da pandemia de COVID-19 em 2020. Por outro lado, de acordo com o relatório da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), o Brasil foi o segundo país que mais atraiu IED do mundo, ficando atrás somente dos EUA. O Brasil também está entre os países que anunciaram o maior número de novos projetos.

O Brasil não foi o único afetado por essa redução de IED. A desaceleração nas atividades de M&A tem sido notada desde 2022 e continuaram em 2023 devido ao aumento das taxas de juros, incertezas geopolíticas e um ambiente econômico fraco, com custos crescentes. Com o aumento das taxas de juros nos EUA e na Europa é esperado que os investidores adotem uma abordagem mais conservadora.

Contudo, a posição do Brasil no ranking de IED demonstra que o país tem tido sucesso em oferecer aos investidores um ambiente mais transparente, eficiente e consistente. Como reflexo disso, o Brasil obteve em março de 2024 o melhor resultado de IED dos últimos 12 anos para o mês, com total de USD 9,6 bilhões recebidos, e o melhor número mensal desde agosto de 2022, de acordo com as estatísticas do setor externo, disponibilizadas pelo Banco Central do Brasil.

Essa tendência de influxo de IED para o Brasil deve continuar ao longo do ano de 2024, à medida que o país continua investindo na redução da burocracia, na reforma de seu sistema tributário atualmente complexo, na melhoria dos aspectos ambientais, sociais e de governança, e com a execução do novo programa de aceleração do crescimento (PAC).

Também vemos forte aceleração de transações no setor de tecnologia e de transações menores focadas na consolidação de mercado.

TTR Data: O Brasil concentrou aproximadamente 60% de todas as transações de M&A anunciadas na América Latina nos últimos anos. Quais são os drivers mais relevantes para continuar a consolidar o mercado brasileiro na América Latina no curto e médio prazo?

Essa liderança se deve a diversos fatores relevantes. Primeiro, o tamanho da economia brasileira e a moeda desvalorizada, em comparação com as principais economias mundiais, atraem investidores em busca de oportunidades de investimento. Além disso, o crescimento contínuo de setores estratégicos, como o de energia renovável, financeiro e tecnologia, e uma maior estabilidade política e jurídica, se comparada com os demais países da América Latina, tornam o mercado brasileiro atrativo aos olhos de investidores estrangeiros.

Mesmo que nós brasileiros tenhamos a impressão de viver uma instabilidade política, quando comparado aos demais países da América Latina, o Brasil atualmente apresenta um cenário geopolítico mais estável e seguro aos investidores.

Ainda, nos últimos anos, o Brasil se empenhou para melhorar o ambiente de negócios e facilitar os investimentos no país, com foco na desburocratização de processos por meio do uso de tecnologias, para que empresas e indivíduos tenham acesso mais rápido a informações e interações simplificadas e eficientes com os órgãos públicos.

Por fim, a integração regional e parcerias comerciais, fortalecem a posição do Brasil na América Latina e o manterão como um importante hub de investimentos e M&A na região.

TTR Data: O setor de tecnologia, assim como o setor financeiro, têm sido os dois mais ativos no mercado transacional brasileiro em número de transações em 2024. No entanto, a nível regional, outros setores estão em expansão, como energias renováveis e recursos naturais. Em meio ao atual cenário de investimentos, qual o papel do mercado de energia renovável para impulsionar os investimentos no mercado de M&A no Brasil? Que outros setores parecem altamente financiáveis neste momento?

A riqueza natural do Brasil permite que ele tenha uma matriz energética extremamente diversificada com fontes de energia limpas e renováveis. De acordo com o Balanço Energético Nacional emitido pela Empresa de Pesquisa Energética (EPE), a energia renovável representou 87,9% do fornecimento de eletricidade no Brasil em 2022, com a energia solar fotovoltaica crescendo 79,8%, a hidrelétrica 17,7% e a eólica 14,3%, enquanto a termelétrica caiu 32,3%.

A crescente demanda global por energia limpa, aliada à agenda ESG e às metas de descarbonização, impulsiona investimentos em projetos de energia renovável no Brasil. A riqueza natural do Brasil, por sua vez, permite que ele tenha uma matriz energética extremamente diversificada com fontes de energia limpas e renováveis.

Ainda assim, o Brasil possui um grande potencial inexplorado para geração de energia renovável, principalmente solar e eólica, atraindo investimentos para desenvolvimento de novos projetos e aquisições de empresas já em operação.

Considerando o potencial de energia renovável, o PAC e o potencial de comercialização livre no Brasil até 2028, espera-se um aumento de investimentos nessa área ao longo de 2024, bem como no setor de infraestrutura, como foco em áreas que propiciam opções mais sustentáveis.

Em relação aos demais setores, podemos citar como destaque o agronegócio, em especial as agritechs, focadas no desenvolvimento tecnologias para agricultura de precisão, biotecnologia, IoT e outras áreas; além do setor de saúde, impulsionado pelo envelhecimento da população, pela crescente demanda por serviços de saúde de qualidade e pela busca por inovações tecnológicas na área.

TTR Data: Atualmente, o Finocchio & Ustra é líder no ranking feminino de assessorias jurídicas de M&A. Na sua opinião, e como líder deste ranking, a diversidade de género ao nível da gestão influencia em alguma medida os tipos de aquisições realizadas e os principais indicadores de sucesso das transações de M&A? Que medidas proativas o Finocchio & Ustra toma para oferecer condições iguais para mulheres em questões de liderança empresarial?

Como líder no ranking feminino de assessorias jurídicas de M&A, o Finocchio & Ustra reconhece a importância da diversidade de gênero na gestão. A presença de mulheres em posições de liderança traz perspectivas únicas, promove a inovação e contribui para o fluxo das operações.

Também há movimentação do mercado para negociações cujo foco é atingir os objetivos dos clientes e não ganhar o máximo possível do outro lado. As negociações são feitas de forma a encontrar o melhor caminho para as partes, buscando conciliação e a explicação da motivação de cada pleito, para que o negócio não seja prejudicado e seja obtida a maior sinergia possível.

Algumas medidas proativas que adotamos para oferecer condições iguais para mulheres em questões de liderança empresarial incluem: implementação de políticas de inclusão e equidade, programas de mentoria, um dia a mais sem trabalho por mês (além das férias), transparência e comunicação, trabalho híbrido (sendo o presencial obrigatório apenas 1 vez por semana), além de avaliação constante e contínua. Acreditamos que a diversidade de gênero fortalece nossa equipe e contribui para o sucesso das transações de M&A, sendo nosso time Societário, inclusive, historicamente e atualmente composto majoritariamente por mulheres.

TTR Data: Acompanhando o segmento de Private Equity e Venture Capital, vemos que o aparecimento de unicórnios vem diminuindo há aproximadamente dois anos e alguns estão desaparecendo. Como evoluirá essa indústria no Brasil em 2024 e quais as perspectivas para os próximos meses?

Sem dúvida, o ano de 2021 marcou o cenário das startups, impulsionando o surgimento de diversos unicórnios brasileiros. Registrou-se um recorde de investimentos, impulsionado pela baixa taxa de juros, transformação digital acelerada em virtude da pandemia e pelo aumento da liquidez no mercado.

No entanto, a partir de 2023, o mercado de Private Equity e Venture Capital no Brasil começou a apresentar sinais de desaceleração em virtude do aumento da inflação, da alta dos juros e da captação reduzida dos fundos de venture capital, impactada pela da inflação e pela alta dos juros. Em um mercado em que há a possibilidade de ganhar dinheiro de forma segura, com a alta das taxas de juros, é normal que os investidores se tornem mais avessos a riscos.

Quando há alguns anos bastava-se ter perspectiva de crescimento para obtenção de investimento, hoje um novo negócio precisa, além do potencial de crescimento, também mostrar sua estratégia de lucratividade, a coesão do negócio e de seu valuation. O investidor ficou mais conservador após a desilusão com promessas de unicórnios e/ou mesmo a falta de lucratividade de unicórnios estabelecidos.

Sendo assim, a perspectiva é de amadurecimento deste mercado, com os empreendedores sendo obrigados a trabalhar em planos de negócios consistentes, em como gerar retorno ao investidor e também na mitigação de riscos do negócio desde o início. Não há falta de investimento para os empreendedores que se adaptam a essa nova realidade de seriedade e realizam a chamada de investimentos com o pé no chão.

As startups e os investidores de Private Equity e Venture Capital precisaram se adaptar e ajustar suas estratégias, sendo um bom exemplo o crescimento do Corporate Venture Capital (CVC), importante modalidade de investimento, com empresas consolidadas investindo em startups do seu ecossistema para impulsionar a inovação e o acesso a novos mercados.

Hoje as operações deste tipo têm um dos seguintes objetivos: (i) retorno para o investidor, e, nesse caso, são feitas baseadas em planos de negócios sólidos, com produtos minimamente viáveis, testados e com perspectiva próxima de lucratividade; ou (ii) controle ou influência no desenvolvimento de produtos/ serviços que são estratégicos ou necessários para o futuro do negócio dos investidores.

TTR Data: Quais serão os principais desafios do Finocchio & Ustra no Brasil em 2024 no mercado transacional?

O mercado enfrentará desafios significativos, com a adaptação às tecnologias, inteligência artificial e inovações. A crescente digitalização, utilização da inteligência artificial e automação estão transformando a maneira como as empresas e escritórios de advocacia operam, e aqueles que não acompanharem essas mudanças podem ficar para trás.

O Finocchio & Ustra identificou esse movimento há alguns anos e estabeleceu diversas frentes de trabalho dedicadas a superar o modelo tradicional de advocacia frente à inevitável revolução do mercado, incluindo uma área dedicada exclusivamente à inovação. No Finocchio & Ustra, consideramos que a capacidade de adaptação será crucial para o sucesso no mercado de M&A em 2024.

O mercado tem exigido transformações rápidas e o mundo digital dá recompensas e respostas instantâneas. Isso se reflete na expectativa das pessoas com relação ao crescimento profissional e reconhecimento, sendo que a velocidade esperada não é, na grande maioria das vezes, condizente com a realidade do mercado de trabalho. Desta forma, vemos, de forma geral, uma grande frustração das novas gerações com o mercado de trabalho e com a vida real.

Um escritório de advocacia é feito de pessoas. Ter pessoas motivadas, livres para ser quem são e com equilíbrio entre vida pessoal e profissional é um dos nossos maiores objetivos. Nós trabalhamos de forma árdua para que nossos profissionais cresçam e se desenvolvam em um ambiente saudável e leve, com muita transparência e alinhamento de expectativas.

Inovação e gestão de pessoas são temas constante em nossas discussões de liderança, pois entendemos que estes serão os maiores desafios dos próximos anos.