Mercado de M&A no Brasil Registra Queda no 3º Trimestre de 2024, mas Apresenta Transações Significativas

- Queda de 24,68% no volume de transações de M&A no 3º trimestre de 2024

- Transações Cross-Border: Aquisições inbound somam BRL 46,525 bilhões

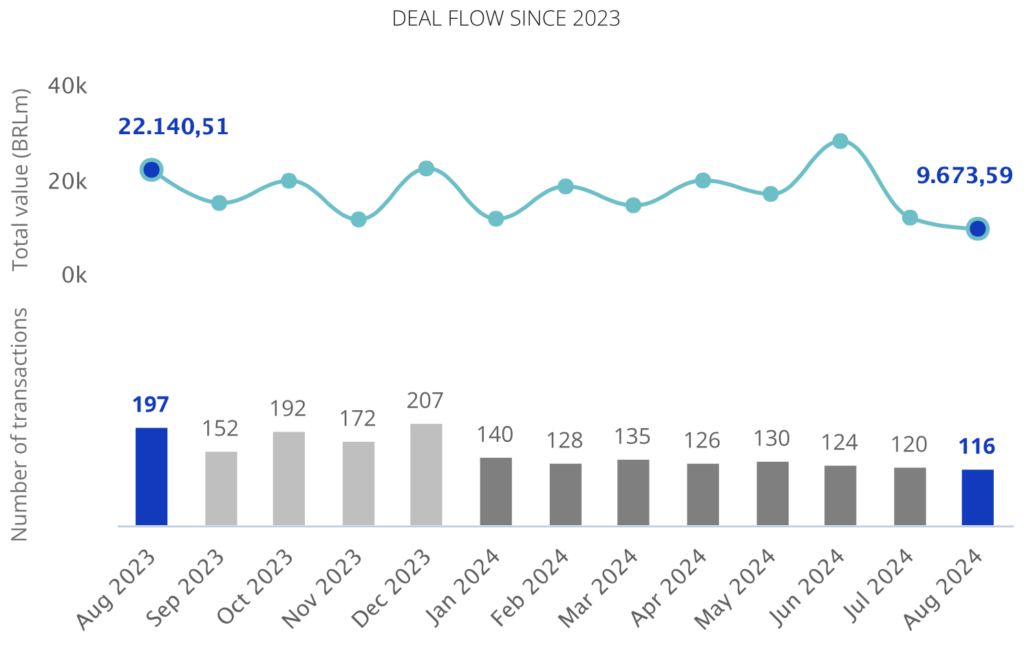

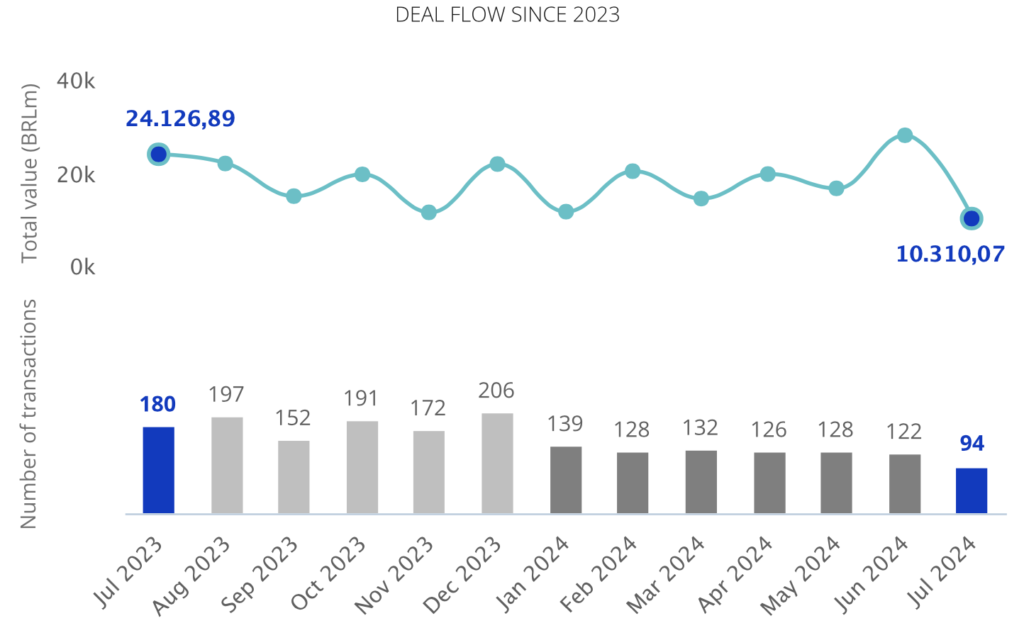

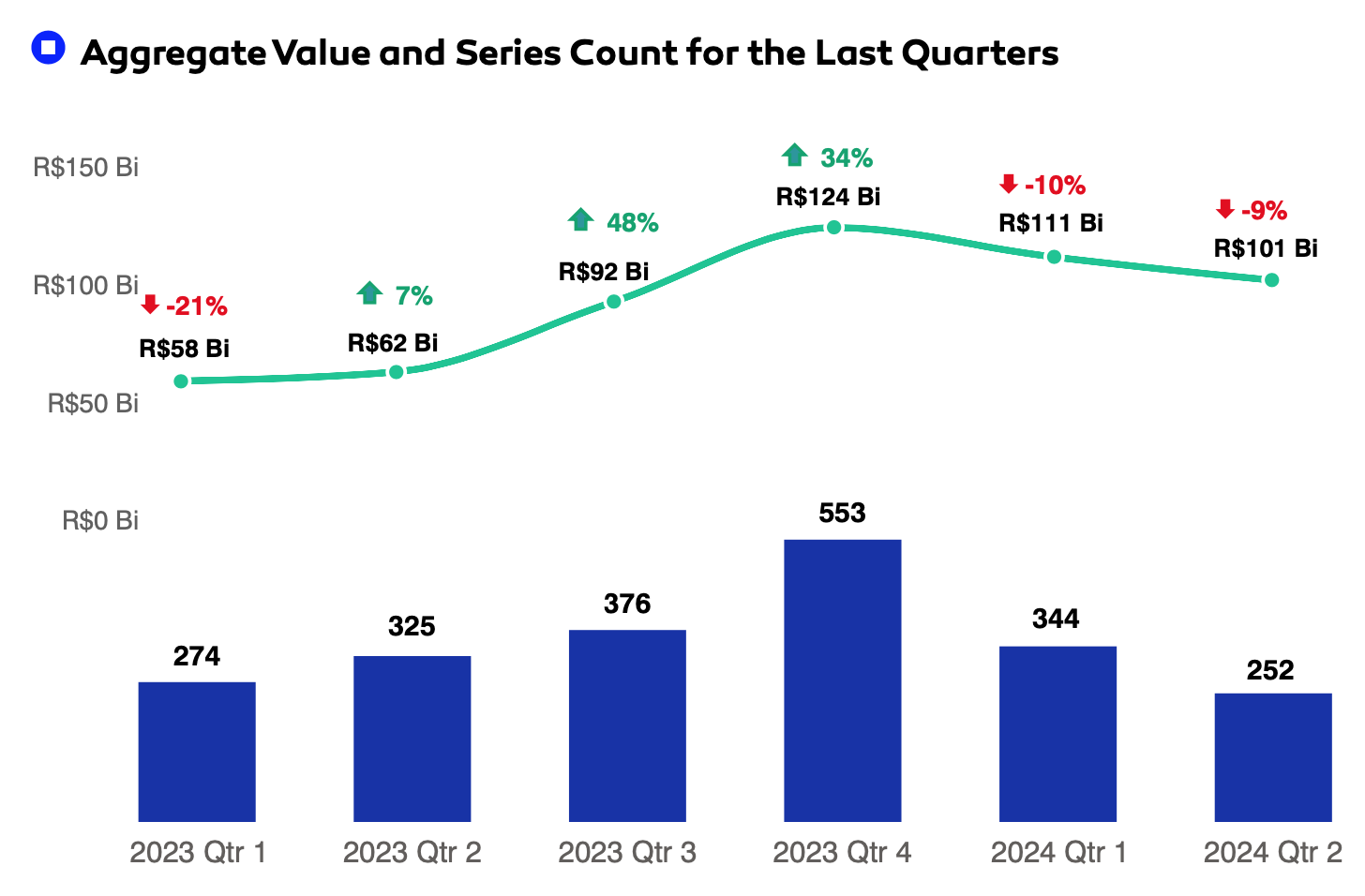

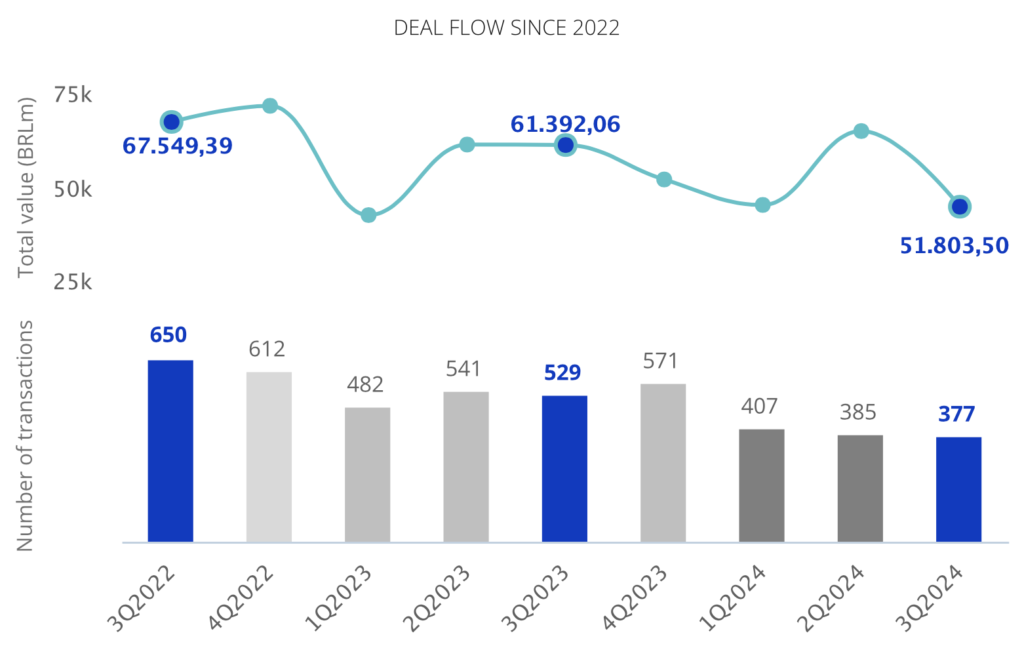

O mercado de fusões e aquisições (M&A) no Brasil registrou uma queda no volume total de transações no terceiro trimestre de 2024, com uma redução de 24,68% em relação ao mesmo período do ano anterior, totalizando 1.169 transações. O valor agregado das transações também apresentou uma leve queda de 1,98%, atingindo BRL 162,331 bilhões, de acordo com o relatório mensal do TTR Data

Apesar da redução no volume, o trimestre foi marcado por transações significativas, destacando-se a conclusão da absorção da Enauta Participações pela 3R Petroleum, avaliada em aproximadamente BRL 7,474 bilhões, eleita a “Transação do Trimestre”.

Operações do mercado transacional de 3Q2024 até 3Q2024 – Fonte: TTR Data

Âmbito Cross-Border

As transações cross-border continuaram a desempenhar um papel crucial no mercado de M&A brasileiro. No terceiro trimestre de 2024, foram registradas 242 aquisições inbound, totalizando BRL 46,525 bilhões, e 75 aquisições outbound, somando BRL 14,378 bilhões.

Os Estados Unidos mantiveram-se como o principal país de origem dos investidores estrangeiros, com 109 transações inbound, seguidos pelo Reino Unido e Singapura.

Private Equity, Venture Capital e Asset Acquisitions

O setor de private equity registrou 75 transações, totalizando BRL 15,229 bilhões, com destaque para a atuação de firmas como Warburg Pincus e XP PE Gestão de Recursos.

No segmento de venture capital, foram registradas 308 transações, somando BRL 9,322 bilhões, com Antler e DOMO VC liderando o mercado.

O mercado de aquisição de ativos também apresentou números expressivos, com 179 transações e um valor agregado de BRL 27,271 bilhões, destacando-se os setores imobiliário e de energia renovável.

Entrevista com Finocchio & Ustra

Felipe Lopes de Faria Cervone, sócio da área societária e de fusões e aquisições do Finocchio & Ustra, conversou com o TTR para esta edição e analisou o desempenho do mercado de fusões e aquisições em 2024: “Em 2024 o mercado de M&A passou por um processo de recuperação e crescimento, com o aumento no número de operações em diversos setores, demonstrando uma retomada gradual, impulsionada principalmente pelos setores de tecnologia, saúde, infraestrutura e energias renováveis. A busca por crescimento, sinergia e inovação são os principais motivadores dessas operações.

Segundo a KPMG, o Brasil registrou, no segundo trimestre de 2024, uma alta de 17% no número de transações em comparação com o mesmo período de 2023 e tudo indica a continuidade e a consolidação desse crescimento no segundo semestre de 2024, com diversos setores impulsionando o mercado.”

Para entrevista completa, clique aqui

Perspectivas

O mercado de M&A no Brasil continua a atrair investidores, apesar das flutuações econômicas. As transações de grande porte e a diversificação dos setores envolvidos indicam um cenário de oportunidades para o próximo trimestre.

Transação do trimestre

A transação destacada pelo TTR Data para o 3T 2024, foi a conclusão da fusão por abosorção da Enauta Participações pela 3R Petroleum Óleo e Gás.

O valor da transação foi de aproximadamente R$ 7,5 bilhões e contou com a assessoria jurídica dos escritórios Mattos Filho, Spinelli Advogados, Machado, Meyer, Sendacz e Opice Advogados, Campos Mello Advogados in Cooperation with DLA Piper, Demarest Advogados, Pinheiro Neto Advogados e Lefosse.

A assessoria financeira ficou por conta dos assessores: Banco Itaú BBA, BTG Pactual, XP Investimentos, Citigroup Global Markets Brasil e o Banco Bradesco BBI.

Ranking de assessores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica até o terceiro trimestre de 2024 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

No ranking de assessores financeiros, o BTG Pactual liderou em valor total e volume de transações com BRL 38,603 bilhões em 39 operações, seguido pelo Bradesco BBI com BRL 36,649 bilhões em 28 transações.

No ranking de assessores jurídicos, o Lefosse destacou-se com um valor total de transações de BRL 41.573 bilhões em 25 transações, seguido pelo Mattos Filho com BRL 29,131 bilhões em 42 transações.