Content available in English and Portuguese

TTR Data Dealmaker Q&A with Lobo de Rizzo Advogados Partner Rodrigo Teixeira

Lobo de Rizzo Advogados

Rodrigo Teixeira

Rodrigo has extensive experience in corporate law and capital markets assisting and representing national and foreign clients in several mergers and acquisitions transactions, joint ventures, corporate reorganizations and real estate deals in different economic sectors, including education, agribusiness, logistic, food, water, pulp and paper, auditing and consulting, automotive and pharmaceutical.

He is graduated in Law from Universidade de São Paulo (USP); master in Civil Law from the University of Rome II – Tor Vergata; and specialized in Contracts from Pontifícia Universidade Católica (PUC-SP).

.

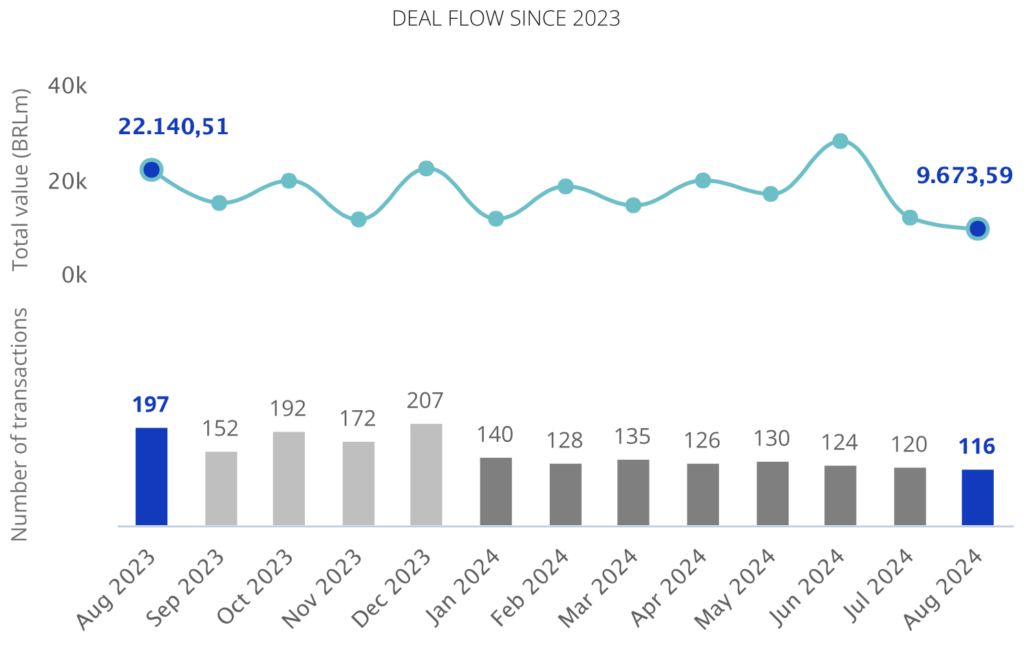

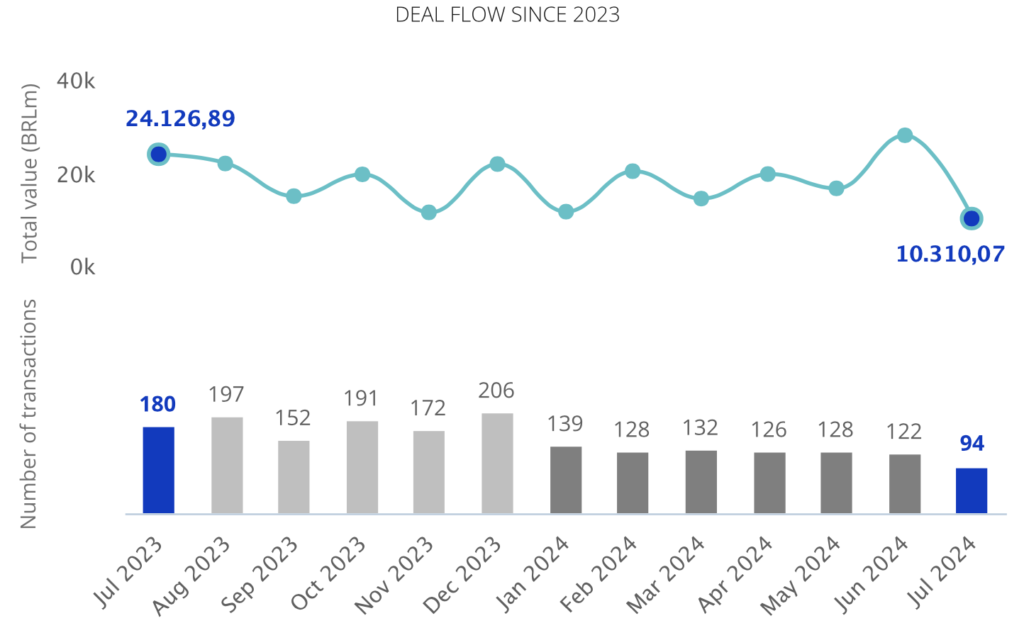

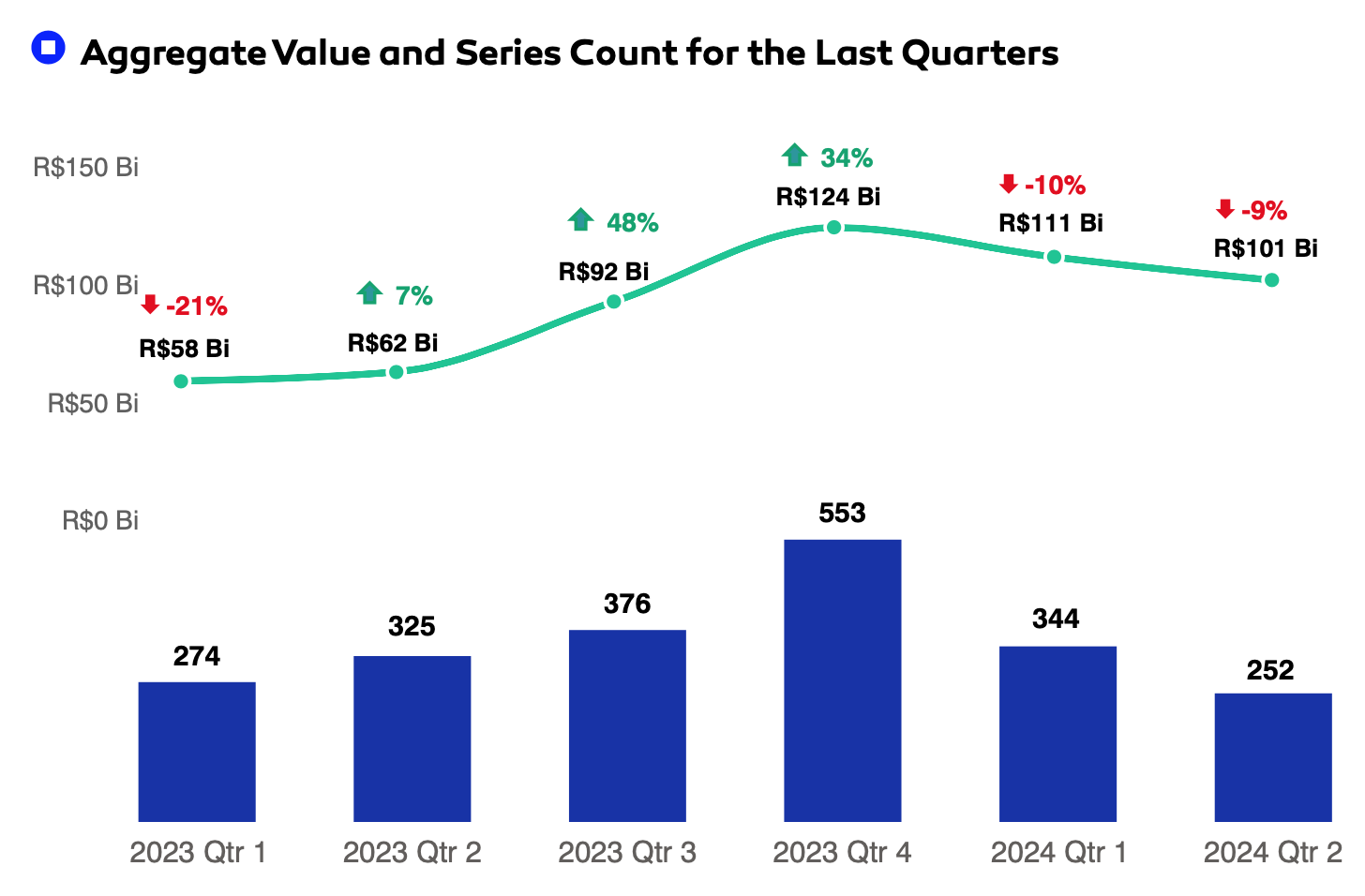

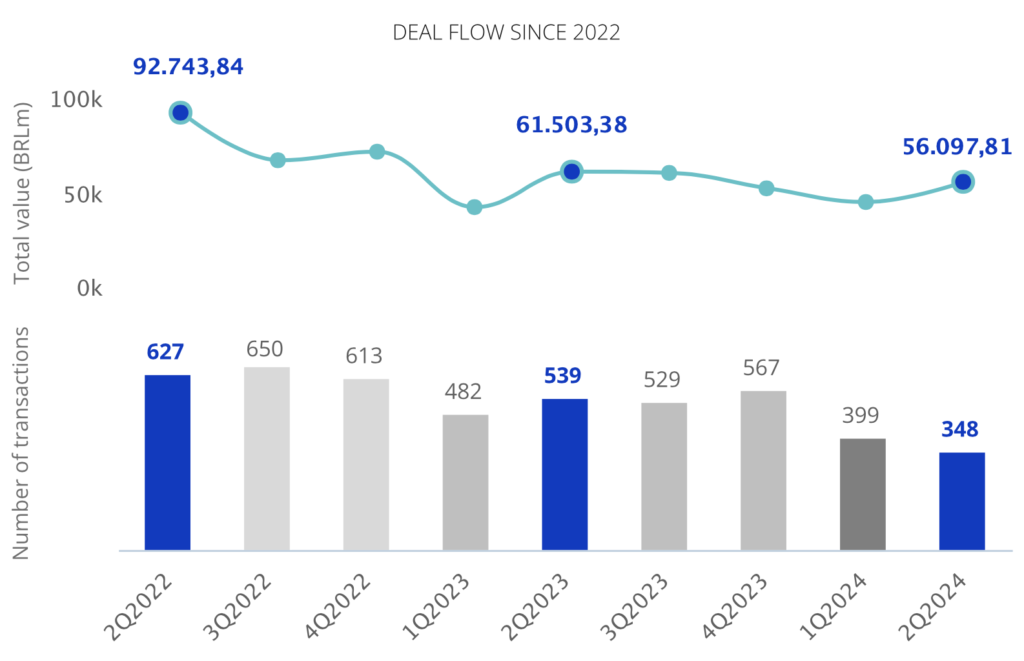

TTR Data: The economic slowdown, geopolitical uncertainty, and capital flow issues have significantly influenced M&A market dynamics since 2022, not only in Brazil but throughout Latin America. Amid this investment uncertainty, what are Lobo de Rizzo’s prospects for the transactional market in Brazil for the second half of 2024?

We have actually seen many potential transactions that fail to gain traction because of all these factors, both external and internal. There is a material vision gap regarding valuation between buyers/investors and sellers/investees. We expect the market to improve, even if partially, with the reduction of uncertainties, so that the number of transactions rises again.

TTR Data: Brazil has accounted for approximately 60% of all M&A transactions announced in Latin America in recent years. What are the most relevant drivers to continue consolidating the Brazilian market in Latin America in the short and medium term?

Brazil has several factors of attraction for investors, such as a large consumer market, continental size, cleaner energy matrix and modern banking system. To consolidate its leadership position, I believe that the main drivers for Brazil are the creation of a clearer and more efficient tax system, the adoption of more responsible fiscal policies, and the reinforcement of legal certainty for decisions.

TTR Data: The technology sector, along with the financial sector, has been the most active in the Brazilian transactional market in terms of the number of transactions in the first half of 2024. However, on a regional level, other sectors are expanding, such as renewable energy and natural resources. Amid the current investment scenario, what role does the renewable energy market play in boosting investments in the M&A market in Brazil? Which other sectors appear highly investable at this moment?

The renewable energy market has enormous potential due to Brazil’s natural characteristics. Our energy matrix is cleaner and more renewable, when compared to other countries. This market will continue to be in the spotlight for many years to come. In the same area, our country has the possibility of leading the race towards decarbonization and the fulfillment of environmental targets. The carbon credit market in Brazil, once regulated, is expected to attract a large volume of investments from companies and funds. Also noteworthy is the agribusiness sector, which accounts for a significant portion of our economy and is becoming increasingly efficient and competitive.

TTR Data: Observing the Private Equity and Venture Capital segment, we see that the emergence of unicorns has been decreasing for approximately two years, and some are disappearing. How will this industry evolve in Brazil in the second half of 2024, and what are the prospects for the coming months?

The Venture Capital segment has been facing relevant challenges, mainly related to low liquidity, high interest rates and a more restrictive capital market for divestment options. I believe that unicorn cases should remain few until the end of 2024, and may have some rising in 2025 along with M&A in general, in case there is a reduction in national and international uncertainties.

TTR Data: What will be the main challenges for Lobo de Rizzo in Brazil in the second half of 2024 and 2025 in the transactional market?

The transactional market is expected to remain more difficult and challenging in 2024, with a better outlook for improvement in 2025. Our challenge will be to continue to be a protagonist in a smaller market, taking advantage of the diversity of areas we have in the office, expecting that next year will bring a consistent improvement.

Portuguese version

Lobo de Rizzo Advogados

Rodrigo Teixeira

Rodrigo Teixeira é especialista em direito societário, imobiliário e mercado de capitais, assessorando clientes nacionais e internacionais em diversas transações de fusões e aquisições, joint ventures e reorganizações em setores como educação, agronegócio, logística, food service, papel e celulose, auditoria e consultoria, automotivo e farmacêutico, entre outros. É graduado em Direito pela Universidade de São Paulo (USP); mestre em Direito Civil pela Universidade de Roma II – Tor Vergata; especialista em Contratos pela Pontifícia Universidade Católica de São Paulo (PUC-SP).

TTR Data: A desaceleração da economia, a incerteza geopolítica e os problemas de fluxo de capitais influenciaram significativamente a dinâmica do mercado de M&A desde 2022, não apenas no Brasil, mas na América Latina em geral. Em meio a esse panorama de incertezas nos investimentos, quais as perspectivas que o Lobo de Rizzo faz em 2S24 para o mercado transacional no Brasil?

Temos vistos realmente muitas potenciais transações deixarem de ganhar tração por todos estes fatores, externos e internos. Há um gap relevante de visão de valor entre compradores/investidores e vendedores/investidas. Nós esperamos que o mercado melhore, ainda que parcialmente, com a redução de incertezas, para que o número de transações volte a subir.

TTR Data: O Brasil concentrou aproximadamente 60% de todas as transações de M&A anunciadas na América Latina nos últimos anos. Quais são os drivers mais relevantes para continuar a consolidar o mercado brasileiro na América Latina no curto e médio prazo?

O Brasil tem diversos fatores de atração para investidores, tais como mercado consumidor grande, dimensão continental, matriz energética mais limpa e moderno sistema bancário. Para consolidar sua posição de liderança, entendo que os principais drivers são a criação de um sistema tributário mais claro e eficiente, a adoção de políticas fiscais mais responsáveis e o reforço da segurança jurídica das decisões.

TTR Data: O setor de tecnologia, assim como o setor financeiro, têm sido os dois mais ativos no mercado transacional brasileiro em número de transações em 1S24. No entanto, a nível regional, outros setores estão em expansão, como energias renováveis e recursos naturais. Em meio ao atual cenário de investimentos, qual o papel do mercado de energia renovável para impulsionar os investimentos no mercado de M&A no Brasil? Que outros setores parecem altamente financiáveis neste momento?

O mercado de energia renovável tem um enorme potencial em razão das características naturais do Brasil. Nossa matriz energética é mais limpa e renovável, quando comparada a outros países. Este mercado continuará a ser destaque por muitos anos. Na mesma seara, nosso país tem possibilidade de liderar a corrida rumo à descarbonização e ao cumprimento de metas ambientais. O mercado de carbono no Brasil, uma vez regulado, deverá atrair um grande volume de investimentos de empresas e fundos. Também merece destaque o setor do agronegócio, responsável por parcela significativa de nossa economia, que se torna cada vez mais eficiente e competitivo.

TTR Data: Acompanhando o segmento de Private Equity e Venture Capital, vemos que o aparecimento de unicórnios vem diminuindo há aproximadamente dois anos e alguns estão desaparecendo. Como evoluirá essa indústria no Brasil em 2S24 e quais as perspectivas para os próximos meses?

O segmento de Venture Capital vem atravessando desafios relevantes, principalmente relacionados à baixa liquidez, às altas taxas de juros e ao mercado de capitais mais restritivo em opções de desinvestimento. Acredito que os casos de unicórnios devem continuar poucos até o final de 2024, podendo retomar alguma ascensão em 2025 junto com o M&A em geral, caso haja redução de incertezas nacionais e internacionais.

TTR Data: Quais serão os principais desafios do Lobo de Rizzo no Brasil em 2S24 e 2025 no mercado transacional?

O mercado transacional deve continuar mais difícil e desafiador em 2024, com maior perspectiva de melhora em 2025. Nosso desafio será continuar sendo protagonista num mercado menor, aproveitando a diversidade de áreas que temos no escritório, com a expectativa de que o próximo ano traga uma melhora consistente.