Fusões e Aquisições movimenta BRL 40,0bi no primeiro trimestre de 2024

- No primeiro trimestre foram registradas 376 transações

- Setor de Internet, Software & IT Services é o mais ativo em 1T 2024

- Aquisições no Brasil por empresas dos EUA cresce 2% no período

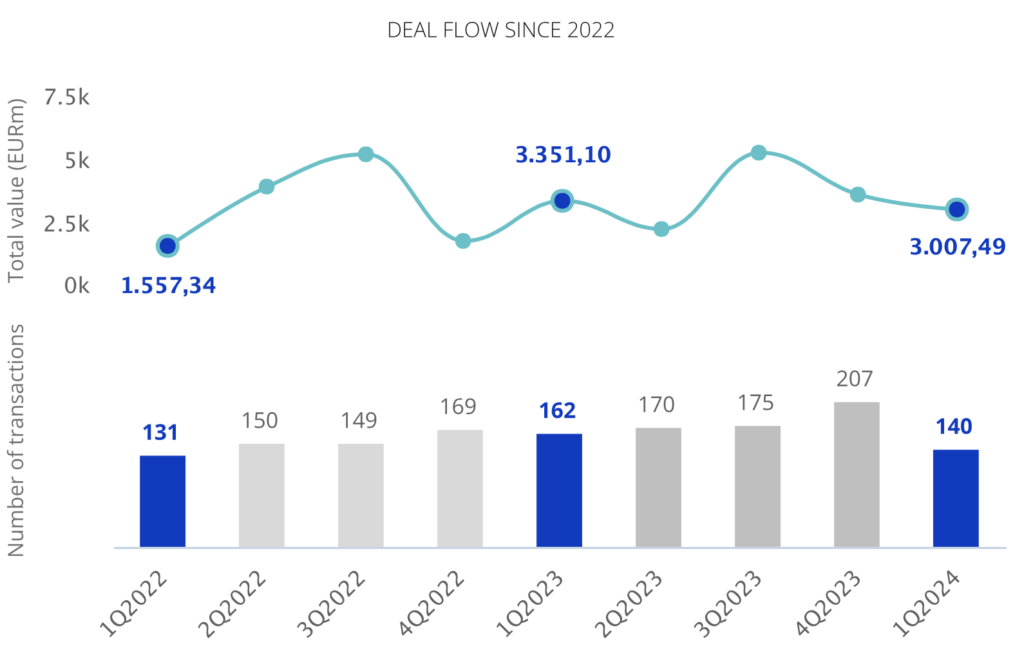

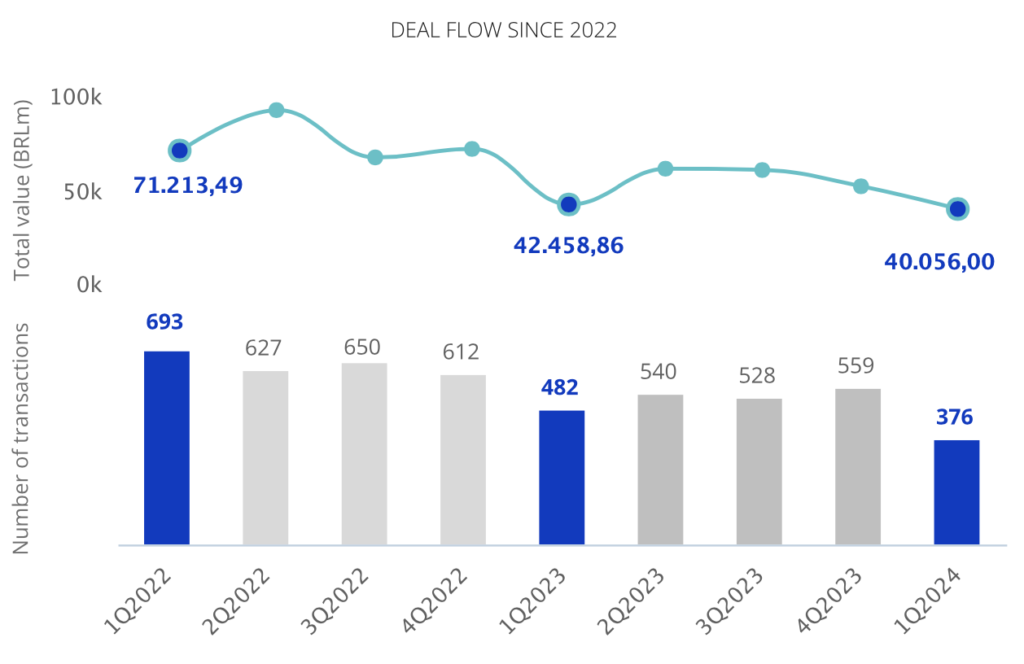

O mercado transacional brasileiro registrou um total de 376 transações e movimentou BRL 40,0bi no primeiro trimestre de 2024, de acordo com o relatório trimestral do TTR Data.

Esses números representam uma diminuição de 21% no número de transações em relação ao mesmo período de 2023. Do total das transações, 46% possuem os valores revelados e 76% das operações já estão concluídas.

Operações do mercado transacional de 1Q2022 até 1Q2024

Fonte: TTR Data.

O setor de Internet, Software & IT Services foi o mais ativo no período, com um total de 79 transações, representando uma diminuição de 6% em relação ao mesmo período de 2023. Em segundo lugar está o setor de Real Estate e Industry-Specific Software, com 41 e 28 transações, respectivamente.

Âmbito Cross-Border

No primeiro trimestre de 2024, as empresas brasileiras escolheram os Estados Unidos como seu principal destino de investimento, com quatro transações e um total de BRL 158,10m, seguido pela Colômbia com quatro operações.

Os Estados Unidos e Singapura, com 41 e 10 transações, respectivamente, são os países que mais investiram no Brasil.

As empresas norte-americanas que adquirem empresas brasileiras registraram um aumento de 2% em comparação com o mesmo período do ano passado. Já as aquisições estrangeiras nos setores de Tecnologia e Internet cresceram em 14%.

Em relação aos fundos estrangeiros de Private Equity e Venture Capital que investem em empresas brasileiras, houve uma diminuição de 9% até março.

Private Equity, Venture Capital e Asset Acquisitions

Em Private Equity, foram contabilizadas 26 transações e um total de BRL 5,0bi no período, registrando uma queda de 7% no número de operações, em comparação com o mesmo período de 2023.

No âmbito do Venture Capital, foram realizadas 107 rodadas de investimento, movimentando um capital de BRL 2,2bi, o que resulta uma queda de 18% no número de transações.

No segmento de Asset Acquisitions, foram registradas 70 transações e um total de BRL 8,1bi no primeiro trimestre, representando um aumento de 37% no número de operações, em relação ao mesmo período do ano passado.

Transação do trimestre

A transação destacada pelo TTR Data no primeiro trimeste de 2024, foi a venda pela Advent International Brasil e Grupo CRM da Kopenhagen para a Nestlé. O valor da transação é de BRL 3,0bi.

A operação contou com a assessoria jurídica em lei brasileira dos escritórios Mattos Filho; Barbosa Müssnich Aragão (BMA Advogados); Lobo de Rizzo Advogados; Magalhães e Dias Advocacia. Do lado financeiro, contou com a asessoria do Goldman Sachs e UBS BB.

Entrevista com Tauil & Chequer Advogados

Christian Roschmann, sócio da prática de Corporate e M&A, e Liv Machado, sócia da prática de Reestruturação e Falência do Tauil & Chequer Advogados, conversaram com o TTR para esta edição. Christian analisou quais três setores os investidores internacionais podem encontrar as maiores oportunidades no Brasil para este ano: “Na nossa visão, agronegócio, infraestrutura e energia são os três setores que podem oferecer mais oportunidades para investidores estrangeiros no Brasil neste ano.

Nosso país tem um grande potencial no agronegócio. E há muitas tradings e empresas ligadas à indústria do agronegócio, tanto em termos de equipamentos como de seeds, que estão olhando atentamente para o Brasil. Isso porque há espaço, competência e tecnologia importantes para o crescimento do setor.

O setor de infraestrutura é outro segmento que chama a atenção dos investidores. O Brasil está buscando investimentos e financiamentos para melhorar a infraestrutura do país, que é fundamental para o desenvolvimento de diversos outros setores da economia, como o agronegócio. Neste momento, um tema importante que está no radar é a privatização de portos, que está relacionada à busca por melhorias na logística e infraestrutura necessárias para atender à demanda de importação e exportação do país.

Além desses setores, a área de energia, especialmente as renováveis, também traz importantes oportunidades, como pontuamos anteriormente. Os investidores estrangeiros têm olhado cada vez mais para o país, em busca de soluções e oportunidades que visem a transição energética. E o Brasil traz a possibilidade de investimento em projetos de energia renovável que contribuem para que empresas estrangeiras consigam atingir as metas de sustentabilidade definidas por órgãos reguladores nacionais e estrangeiros e para que as companhias possam adquirir crédito de carbono também.”

Para entrevista completa, clique aqui.

Ranking de assessores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica do primeiro trimestre de 2024 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores financeiros, por número de transações e em valor lidera em 2024 a XP, com oito operações um total de BRL 7,9bi.

No que se refere ao ranking de assessores jurídicos, por número de transações em 2024 lidera o escritório Bronstein Zilberberg Chueiri & Potenza Advogados, com 19 operações. Em valor, lidera o Machado, Meyer, Sendacz e Opice Advogados contabilizando um total de BRL 9,4bi.