Fusões e Aquisições movimentam BRL 51,0bi entre janeiro e abril de 2023

- Setor de Internet, Software & IT Services é o mais ativo do ano, com 117 transações

- Estados Unidos é o país que mais investiu no Brasil, com 46 aquisições

- Volume de transações registra diminuição de 39% no período

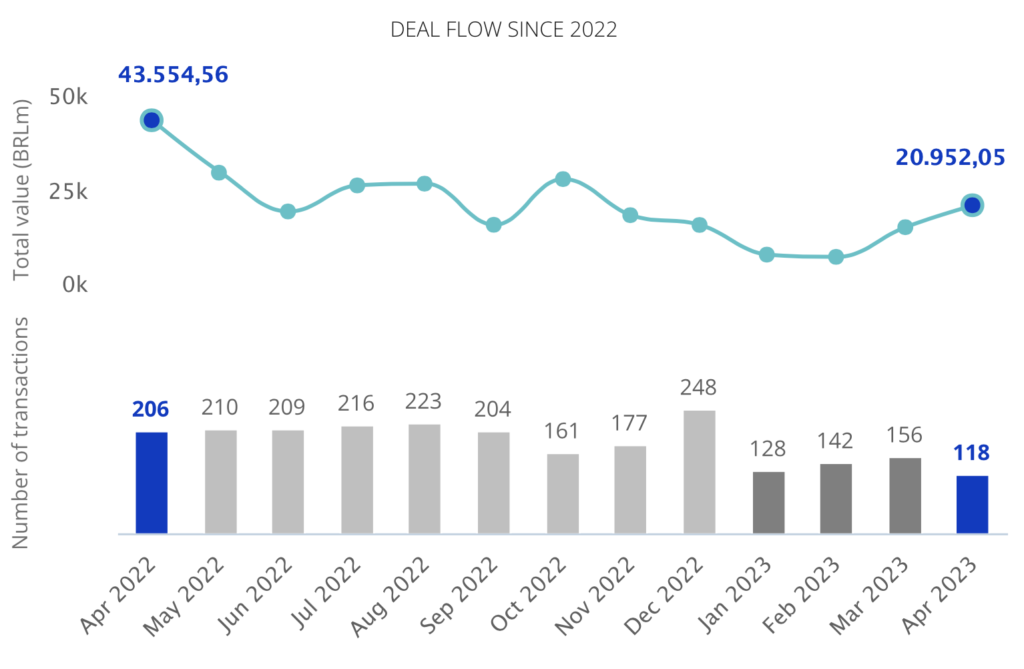

O mercado transacional brasileiro registrou um total de 544 transações e movimentou BRL 51,0bi entre janeiro e abril de 2023, de acordo com o relatório mensal do TTR Data.

Esses números representam uma diminuição de 39% no número de transações em relação ao mesmo período de 2022. Do total das transações, 42% possuem os valores revelados e 74% das operações já estão concluídas.

Em abril, 118 fusões e aquisições foram registradas, entre anunciadas e concluídas, e um valor total de BRL 20,9bi.

Operações do mercado transacional de abril de 2022 a abril de 2023

Fonte: TTR Data

O setor de Internet, Software & IT Services foi o mais ativo no período, com um total de 117 transações, representando uma diminuição de 30% em relação ao mesmo período de 2022. Em segundo lugar está o setor de Business & Professional Support Services, com 88 transações.

Âmbito Cross-Border

Em abril de 2023, as empresas brasileiras escolheram os Estados Unidos como seu principal destino de investimento, com 11 transações e um total de BRL 1,1bi, seguido pelo Chile com sete operações.

Os Estados Unidos e a Espanha, com 46 e 10 transações, respectivamente, são os países que mais investiram no Brasil.

As empresas norte-americanas que adquirem empresas brasileiras registraram uma queda de 47% em comparação com o mesmo período do ano passado. Já as aquisições estrangeiras nos setores de Tecnologia e Internet diminuiram em 36%.

Em relação aos fundos estrangeiros de Private Equity e Venture Capital que investem em empresas brasileiras, houve uma diminuição de 30% até abril.

Private Equity, Venture Capital e Asset Acquisitions

Em Private Equity, foram contabilizadas 32 transações e um total de BRL 728m no período, registrando uma queda de 20% no número de operações, em comparação com o mesmo período de 2022.

No âmbito do Venture Capital, foram realizadas 156 rodadas de investimento, movimentando um capital de BRL 3,3bi, o que resulta uma queda de 51% no número de transações.

No segmento de Asset Acquisitions, foram registradas 59 transações e um total de BRL 4,7bi até abril, representando uma diminuição de 28% no número de operações, em relação ao mesmo período do ano passado.

Transação do mês

A transação destacada pelo TTR Data em abril de 2023 foi a conclusão da aquisição do Instituto Hermes Pardini pela Fleury, por um valor total de BRL 2.430,00m. A transação, que teve inicio em junho de 2022, contou com a assessira jurídica dos escritórios BMA – Barbosa Müssnich Aragão; Madrona Fialho Advogados; Ochman Advogados Associados e Tavernard Advogados. O Banco Bradesco BBI atuou como assessor financeiro.

Ranking de assessores financeiros e jurídicos

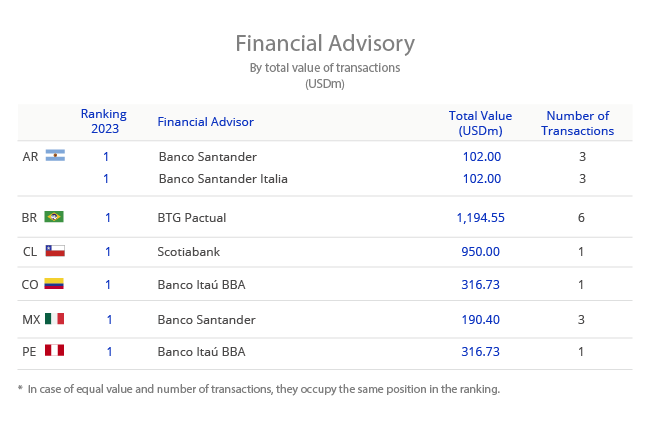

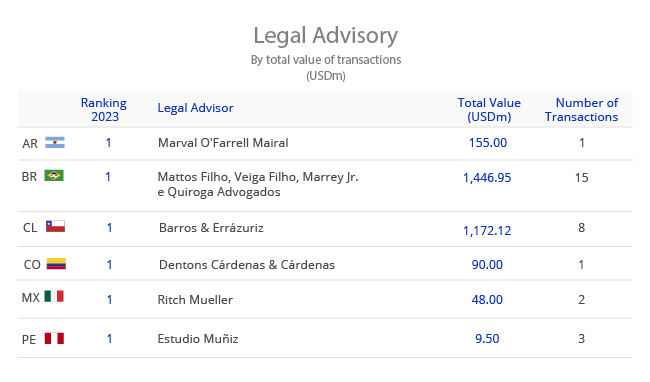

O relatório publica os rankings de assessoria financeira e jurídica até abril de 2023 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores financeiros, por número de transações lidera em 2023 o BTG Pactual, com 18 operações. Em valor, lidera o Bank of America, contabilizando um total de BRL 17,8bi.

No que se refere ao ranking de assessores jurídicos, por número de transações em 2023 lidera o escritório Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados, com 24 operações. Em valor, lidera o Lefosse contabilizando um total de BRL 17,0bi.