TTR Dealmaker Q&A com a Mariana Zelmanovits, advogada sênior do Mello Torres Advogados

É advogada Sênior na área de Mercado de Capitais do Mello Torres Advogados, com formação em Direito pela Fundação Armando Álvares Penteado e Mestrado em Direito e Mercados Financeiros pela NOVA School of Law e NOVA Information Management School.

Com uma vasta experiência no setor, Mariana é especialista na estruturação de operações, abrangendo debêntures, notas comerciais, Certificados de Recebíveis (CRs, CRAs, CRIs), Fundos de Investimento em Direitos Creditórios (FIDCs), Fundos de Investimento em Participações (FIPs) e Ofertas Públicas Iniciais (IPOs).

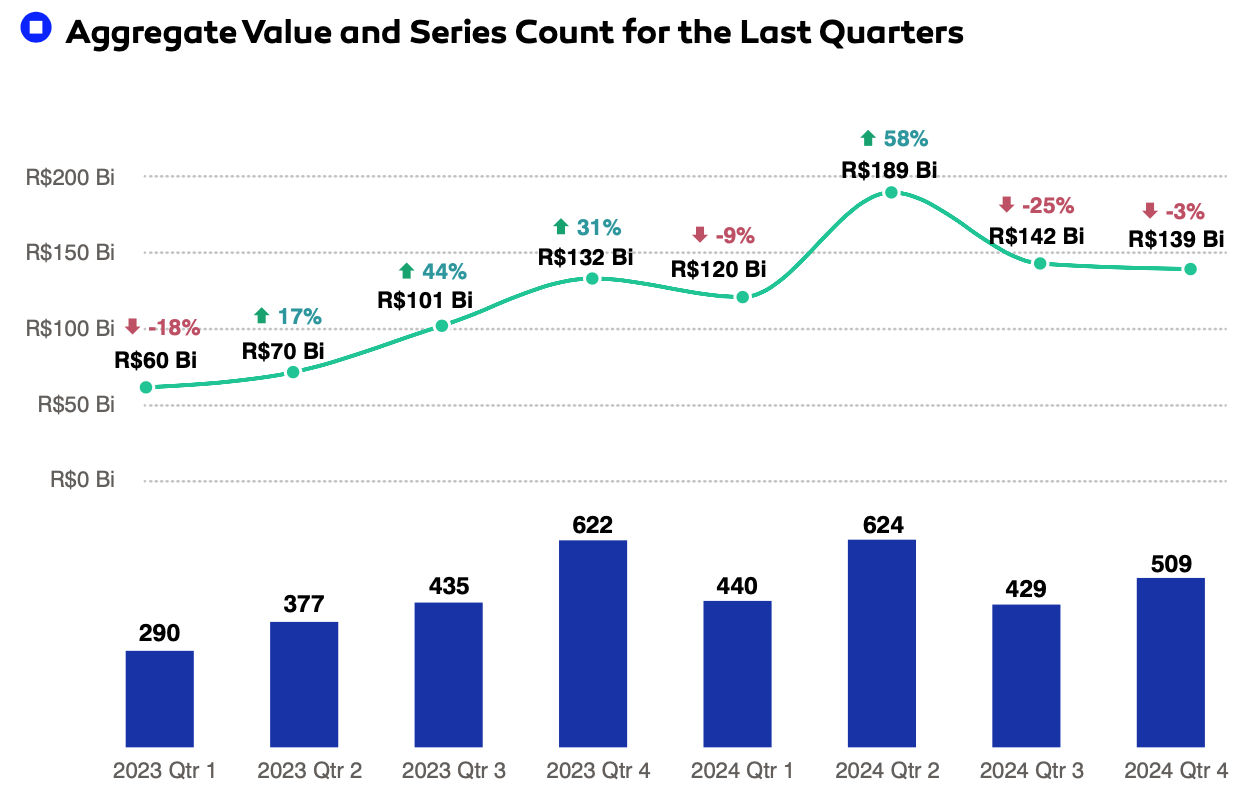

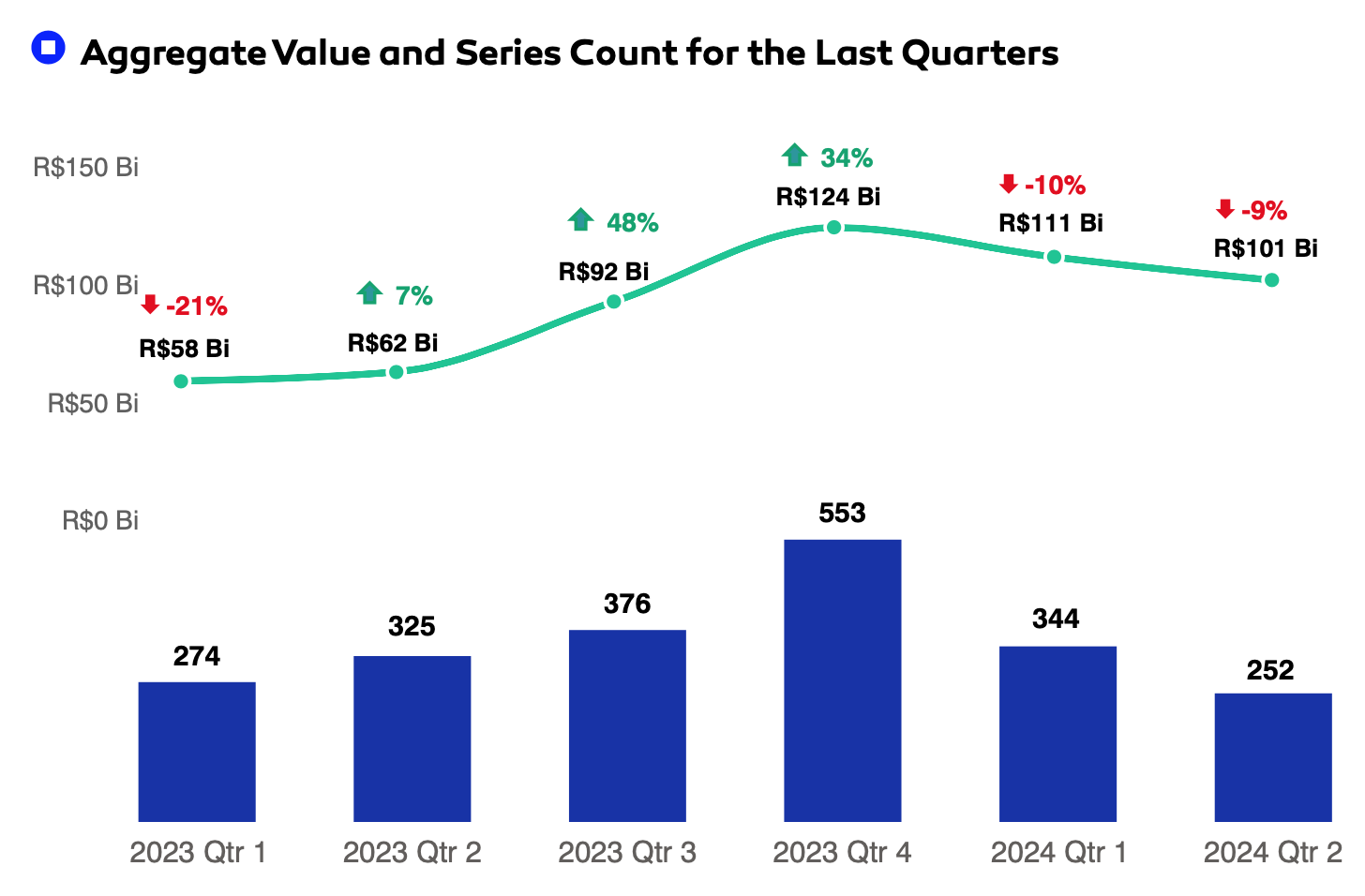

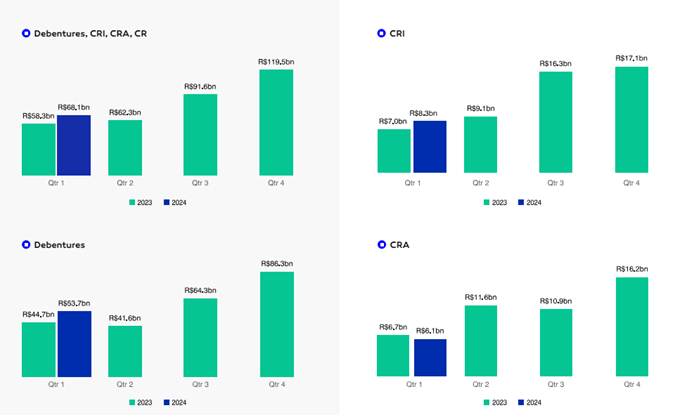

TTR Data: O mercado de crédito privado Brasileiro cresceu 62% em 2024, de acordo com nosso mais recente relatório anual de Fixed Income, da TTR Data. Quais fatores jurídicos contribuíram para essa expansão e quais desafios regulatórios ainda precisam ser enfrentados?

O crescimento de 62% no mercado de crédito privado, conforme indicado no relatório anual de Fixed Income da TTR Data, reflete, a meu ver, uma combinação de fatores jurídicos e conjunturais. Do ponto de vista regulatório, os benefícios advindos da Resolução CVM nº 160, que alterou o regime de ofertas públicas, já vêm sendo verificados desde 2023. Ao longo de 2024, pudemos observar as mudanças positivas decorrentes da Resolução CVM nº 175, o marco regulatório dos fundos de investimento, que trouxe uma série de mudanças importantes para a indústria e para os investidores.

Entendo que o fator regulatório que mais contribuiu para a expansão do crédito privado foi a Lei nº 14. 801/2024, que criou as debêntures de infraestrutura e alterou as regras relacionadas às debêntures incentivadas e aos fundos de investimento no setor. Além disso, a lei incluiu diretrizes tributárias e promoveu incentivos para captação de recursos via emissão de títulos de dívida no exterior. Em termos de crescimento, houve um aumento de mais de 75% em relação a 2023 em emissões de debêntures incentivadas.

Adicionalmente, outros três fatores contribuem para o aumento de debêntures incentivadas e de infraestrutura foram as mudanças instituídas pela Resolução CMN nº 5.119, pela Resolução CMN nº 5.118 e pela Lei nº 14.754/2023. Essas mudanças incluem a restrição à liquidez das LCIs e LCAs, as limitações ao lastro das operações envolvendo CRIs e CRAs e a mudança na regra de tributação de fundos exclusivos, favorecendo a procura por debêntures incentivadas e de infraestrutura ainda mais por ser um título isento de Imposto de Renda para as pessoas físicas. Além disso, as debêntures de infraestrutura contam com benefícios fiscais para os emissores.

De forma geral, a evolução regulatória mencionada deixou os títulos ainda mais atraentes e acessíveis para os investidores e para as companhias que buscam captar recursos via mercado de capitais. Em relação aos desafios regulatórios, entendo que o destaque é a reforma tributária, principalmente no que diz respeito aos fundos de investimento.

TTR Data: O setor de “Power Transmission & Distribution” liderou as emissões de debêntures com R$ 59 bi captados. Como você enxerga a alta demanda das empresas desse setor por captação de recursos via emissão desse tipo de ativo? Há alguma particularidade regulatória que impulsiona esse setor em relação a outros?

Como mencionado anteriormente, houve um aumento geral na emissão de debêntures incentivadas e de infraestrutura no último ano, especificamente em relação ao setor de energia elétrica, que concentrou um volume de quase 40% do volume total emitido de debêntures incentivadas. Nesse sentido, a alta demanda nesse setor tem a ver com as mudanças regulatórias já citadas. Destaco o Decreto nº 12.068/2024 que definiu condições para as licitações e para as prorrogações das concessões envolvendo o setor de “Power Transmission & Distribution”, com o objetivo de modernizar as concessões. Também é importante mencionar o Decreto nº 11.964/2024, que buscou simplificar o procedimento de enquadramento para os projetos prioritários, reduzindo a burocracia para a emissão de debêntures incentivadas. Além disso, como a alternativa de buscar financiamento além do BNDES e de bancos regionais de desenvolvimento, os emissores passaram a buscar o financiamento via mercado de capitais.

A particularidade regulatória que impulsiona não somente esse setor, mas todos os setores de infraestrutura, são os benefícios fiscais. Especificamente em relação ao setor elétrico é a abertura do mercado livre de energia. De modo geral, a previsibilidade da receita por ser indexada à inflação favorece muito o investimento, tornando as emissões de debêntures mais atrativas se comparadas com outros setores de infraestrutura.

Em resumo, em comparação com outros setores, as empresas de energia elétrica se beneficiam de um arcabouço regulatório mais estável e de um forte suporte governamental para infraestrutura, resultando em menor percepção de risco e maior atratividade para investidores.

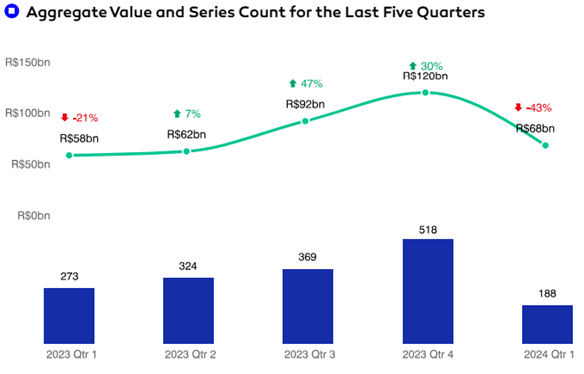

TTR Data: A captação de recursos via debêntures incentivadas (Lei 12.431) apresentou crescimento de 99% em relação ao ano anterior. Na sua visão, quais os principais fatores que influenciaram esse aumento expressivo? Você acredita que o arcabouço regulatório atual é suficiente para atrair mais emissões ou são necessárias novas medidas?

Os principais fatores que influenciaram diretamente o aumento de 99% na captação via debêntures incentivadas foram as mudanças regulatórias introduzidas pela Lei nº 14.754/2023, pelo Decreto nº 11.964/2024, além do pipeline de projetos. Os governos estadual e federal ampliaram o cronograma de obras e concessões nos últimos anos, especialmente nos setores de rodovia e saneamento. Indiretamente, as alterações nas LCI, LCA, CRI e CRA, decorrentes da Resolução CMN nº 5.119 e da Resolução CMN nº 5.118, também contribuíram para esse crescimento, além da atratividade fiscal que tem beneficiado essa classe de ativo no cenário macroeconômico atual. A restrição no mercado de equity também favoreceu a busca por captação via mercado de capitais.

Quanto ao atual arcabouço regulatório, existe uma estrutura relativamente consolidada para debêntures incentivadas e, além da regulamentação mencionada para o setor de energia elétrica, destaca-se o Novo Marco Legal do Saneamento, que colaborou para que 2024 fosse um ano muito positivo para o setor de infraestrutura. No entanto, alguns pontos merecem atenção para atrair ainda mais emissões, como os projetos relacionados à energia limpa e à transição energética, que podem se beneficiar de maior clareza sobre critérios de enquadramento em debêntures incentivadas. Ademais, empresas de menor porte enfrentam desafios para cumprir todos os requisitos para emissão de debêntures.

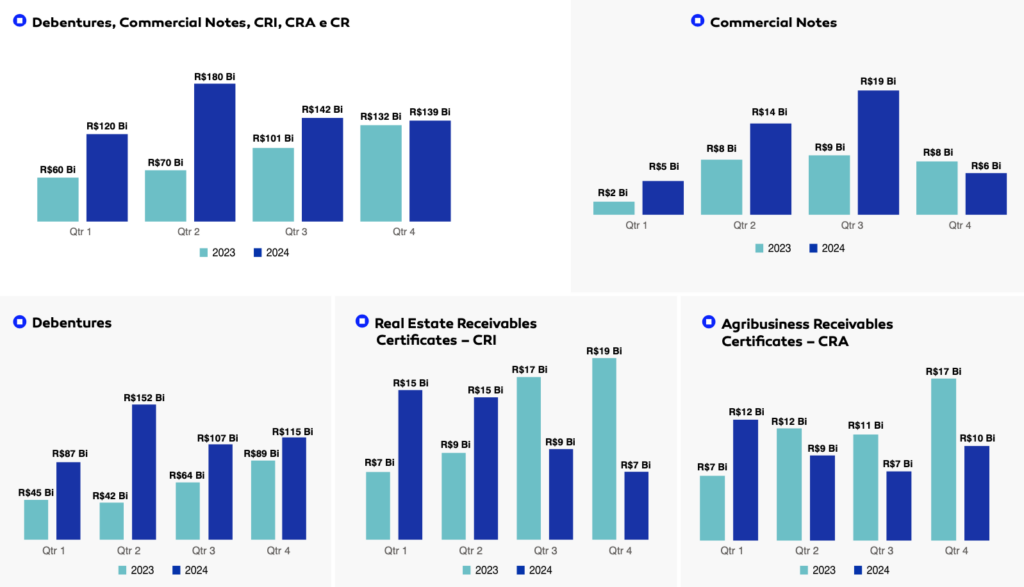

TTR Data: Apesar da queda de 13,5% no volume captado no último ano, o mercado de securitização segue como um importante pilar do financiamento via crédito privado no Brasil. Como a regulação atual impactou a estruturação de operações envolvendo CRI e CRA em 2024? Quais mudanças você acredita serem necessárias para que esse mercado tenha mais relevância no panorama de crédito privado brasileiro em 2025?

Apesar da queda de 13,5% no volume de captação em 2024, o mercado de securitização (via CRI e CRA) ainda representa um canal significativo. As alterações introduzidas pela Resolução CMN nº 5.118 trouxeram mudanças relevantes que impactaram o mercado de securitização, restringindo uma série de estruturas realizadas anteriormente no mercado de capitais. Os principais desafios dizem respeito à elegibilidade dos emissores e à questão do lastro. Além disso, o duration também foi afetado.

Ademais, a queda no volume de emissões de CRAs se deve, em parte, às mudanças climáticas que impactaram as safras, bem como aos pedidos de recuperação judicial das empresas do setor do agronegócio. Para que o mercado de securitização tenha mais relevância no panorama de crédito privado brasileiro em 2025, é necessário enfrentar desafios que vão além da regulação. Com a alta da taxa de juros, o ano começou com um volume menor de emissões, mas acredito que ainda exista espaço para as emissões de CRI e CRA, além das estruturas de fundos de investimento.

TTR Data: Com o avanço das práticas ESG no mercado financeiro, como os aspectos regulatórios influenciam a emissão de títulos verdes e sustentáveis? Existe espaço para novas regulamentações que incentivem essas captações?

A regulação desempenha um papel crucial na emissão de títulos verdes e sustentáveis, pois estabelece garantias e critérios que os investidores esperam quando buscam esse tipo de investimento. Há, de fato, espaço para novas regulamentações que incentivem essas captações, especialmente em termos de padronização de critérios ESG e à criação de incentivos fiscais para emissores de títulos verdes. Um grande avanço nesse sentido são as novas regras e procedimentos para estruturação de ofertas de títulos sustentáveis, que foram incluídos no Código de Ofertas Públicas da ANBIMA que passará a valer a partir de 24 de março.

Nesse sentido, será fundamental monitorar se os compromissos assumidos pelas empresas durante a emissão atrelados à destinação de recursos e/ou vinculados as metas de sustentabilidade, estão sendo cumpridos. Esse monitoramento será essencial para fortalecer a verificação das métricas ao longo da vida do título. Além disso, será observado se a emissão é para uso de recursos ou vinculado a metas ESG. Para proporcionar maior segurança aos investidores, deverá ser emitido um parecer de segunda opinião emitido por uma entidade independente que avaliará se a oferta está alinhada com os critérios de sustentabilidade, além de haver normas para divulgação de informações aos investidores.

Com o avanço das práticas ESG, a regulação exerce papel fundamental para conferir legitimidade e evitar o “greenwashing”. Apesar deste progresso, é importante destacar que ainda há uma ausência de padronização global, o que permite que as companhias utilizem diferentes frameworks sem um critério unificado, impactando na eficácia das medidas apresentadas.

TTR Data: Considerando o cenário econômico e regulatório para 2025, quais tendências jurídicas você prevê para o mercado de crédito privado e quais pontos merecem mais atenção por parte dos investidores e emissores?

Para 2025, em termos de tendências econômicas, o ano começou em um cenário de alta de juros. Nesse contexto, o mercado de crédito privado apresenta um número reduzido de emissões, e as empresas que planejam captar recursos têm considerado emitir papéis com prazos mais curtos. A meu ver, a perspectiva para este ano é que o ritmo de emissões via mercado de capitais siga mais lento, tendo em vista o quadro macroeconômico. Sendo assim, o ano de 2025 deve ser um ano direcionado para investimentos em infraestrutura, conforme dito anteriormente, e companhias que necessitam refinanciar suas dívidas.

Em termos de tendências jurídicas, espera-se um aumento no acesso de companhias de menor porte através do mercado de capitais por meio do regime FÁCIL, que está entre as prioridades da CVM para este ano. Além disso as novas regras e procedimentos para estruturação de ofertas de títulos sustentáveis, que foram incluídos no Código de Ofertas Públicas da ANBIMA, indicam uma maior intersecção entre regulação ESG e mercado de crédito privado. Por fim, no final do ano passado, a CVM anunciou a flexibilização dos requisitos de emissão e divulgação de debêntures, que irá alterar pontualmente as Resoluções CVM nº 80 e 160.