Mercado M&A en América Latina registra una disminución del 22% en el primer trimestre de 2024

- Transacciones de Venture Capital disminuyen un 20% en el primer trimestre del año

- Colombia, único país con aumento en el capital movilizado en 2024

El mercado transaccional de América Latina ha registrado en el primer trimestre de 2024 un total de 603 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 11.185m, según el más reciente informe de TTR Data, en colaboración con Datasite y AON.

Estas cifras suponen una disminución del 22% en el número de transacciones y una disminución del 10% en su valor, con respecto a las cifras registradas en el primer trimestre de 2023.

Private Equity y Venture Capital

En el primer trimestre de 2024, se han contabilizado un total de 45 transacciones de Private Equity, de las cuales 12 tienen un importe no confidencial agregado de USD 1.180m. Esto supone una disminución del 6% en el número de transacciones y un aumento del 5% en su importe, con respecto al mismo periodo de 2023.

En cuanto al segmento de Venture Capital, en el primer trimestre del año se han llevado a cabo 159 transacciones, de las cuales 133 tienen un importe no confidencial agregado de USD 762m, lo que supone una disminución del 20% en el número de transacciones y un descenso del 21% en el capital movilizado, en términos interanuales.

Ranking de transacciones por países

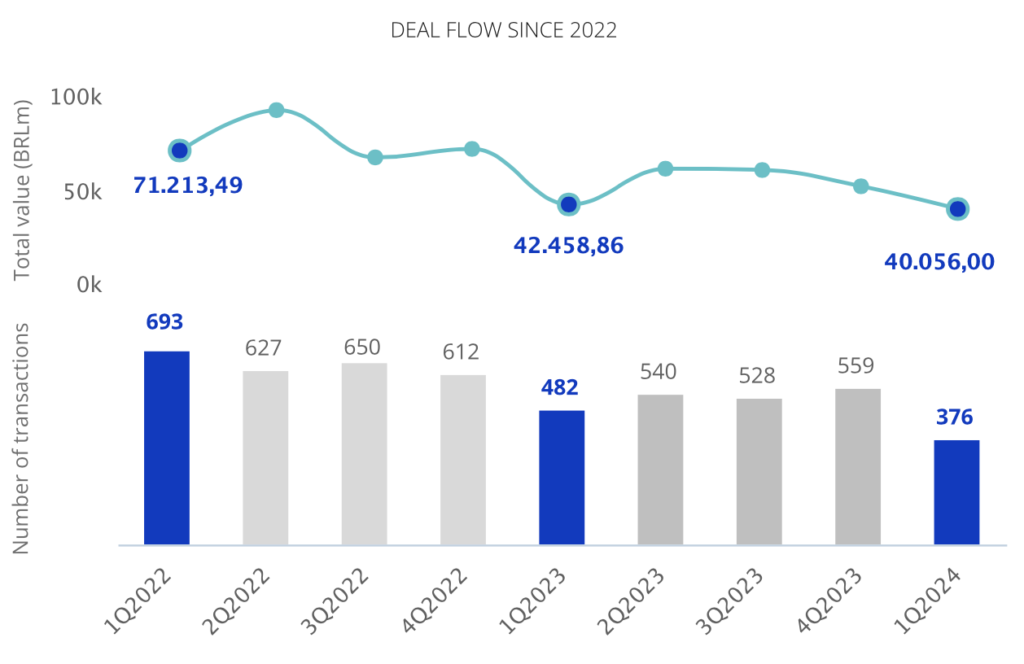

En 2024, por número de transacciones, Brasil lideró el ranking de países más activos de la región con 376 deals (disminución del 22%) y una disminución del 2% en el capital movilizado (USD 8.066m), en términos interanuales. Le sigue en el listado México, con 69 transacciones (descenso del 27%) y con una disminución del 45% de su importe (USD 967m), con respecto al mismo periodo del año pasado.

Por su parte, Colombia sube en el ranking, con 61 transacciones (un descenso del 2%) y con un aumento del 309% en el capital movilizado (USD 2.066m), lo que lo hace el único país con resultados positivos en su capital movilizado en la región. Chile, por su parte, desciende en el ranking, con 61 transacciones (descenso del 40%), y con una disminución del 79% en capital movilizado (USD 511m).

Entre tanto, las 33 transacciones ocurridas en Argentina representan un descenso del 25% y una disminución del 58% en su importe (USD 223m), respecto del mismo periodo del año pasado. Perú, por su parte, ha registrado 30 transacciones (descenso del 17%) y una disminución del 87% en su capital movilizado (USD 56m), respecto al mismo periodo del año anterior.

Ámbito Cross-Border

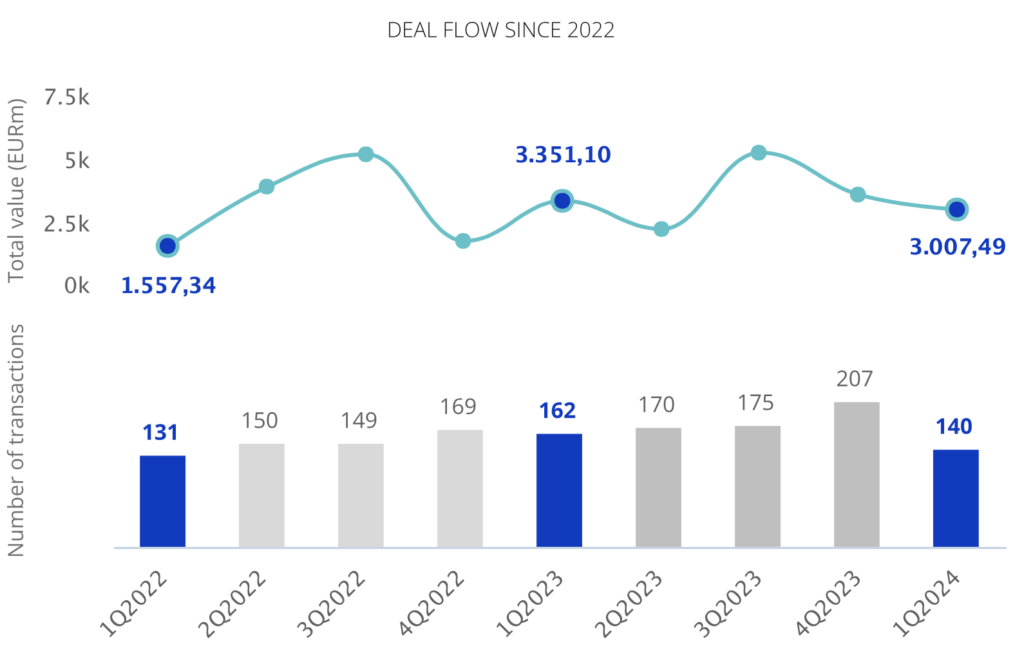

En el ámbito cross-border, se destaca el apetito inversor de las compañías latinoamericanas en el exterior hasta el primer trimestre de 2024, especialmente en Europa y Norteamérica, donde se han llevado a cabo 16 y 12 transacciones, respectivamente.

Por su parte, las compañías que más han realizado transacciones estratégicas en América Latina proceden de Norteamérica, con 102, Europa (62), y Asia (30).

Transacción Destacada

Para el primer trimestre de 2024, TTR Data ha seleccionado como transacción destacada la adquisición por parte de Mexico Infrastructure Partners de 8,5 GW de ciclos combinados de gas a Iberdrola.

La transacción, valorada en USD 6.200m, ha contado con el asesoramiento jurídico de Baker McKenzie; Creel, García-Cuéllar, Aiza y Enríquez; y Ritch Mueller. Por otro lado, el asesoramiento jurídico en Acquisition Finance lo han realizado Galicia Abogados; Milbank US; White & Case; Ritch Mueller; Cleary Gottlieb Steen & Hamilton US; y Holland & Knight.

Por la parte financiera, la transacción ha sido asesorada por J.P. Morgan; BBVA; Citigroup; Santander Corporate & Investment Banking (SCIB); y Barclays Bank.

Ranking de Asesores Financieros y Jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico de 2024 de transacciones de M&A, Private Equity, Venture Capital y Mercado de Capitales en América Latina, donde se informa de la actividad de las firmas destacadas por número de transacciones y por su importe.

Dealmakers Q&A con Aon

TTR Data ha entrevistado em exclusiva a Pedro Costa, líder de M&A y soluciones transaccionales de AON, para conocer las perspectivas del mercado de Fusiones y Adquisiciones en 2024: “Debido al tenso escenario relacionado con conflictos internacionales que terminan afectando la toma de decisiones sobre inversiones en países emergentes, como los que conforman nuestra región, nos enfrentamos a un entorno relativamente inestable en comparación con el último trimestre del año pasado. Cuando miramos el primer trimestre de 2023, donde el escenario de nuevos gobiernos en América Latina trajo incertidumbre para los inversores, notamos un cierto respiro y una paulatina reanudación del movimiento de fusiones y adquisiciones. Aunque con una disminución del 15% en el número de transacciones, vemos un aumento del 25% en el valor agregado de las transacciones con valor declarado, lo que nos muestra un potencial renovado para mantener el negocio en 2024. Estas cifras demuestran que se están ejecutando grandes acuerdos, siendo la infraestructura, la minería y las energías renovables el foco de los inversores”.

Para conocer toda la entrevista, ingrese aquí