Mercado M&A chileno registra descenso del 19% hasta el tercer trimestre de 2022

- Hasta el tercer trimestre, se han registrado en el país 213 transacciones por USD 11.202m

- Los sectores de Banca e Inversión, además de Internet, Software y Servicios IT son los más destacados del año, con 28 transacciones cada uno

- Las transacciones de Private Equity disminuyen un 14% en 2022

- Transacción destacada: EIG Global Energy Partners y Fluxys cierran la adquisición del 80% de GNL Quintero

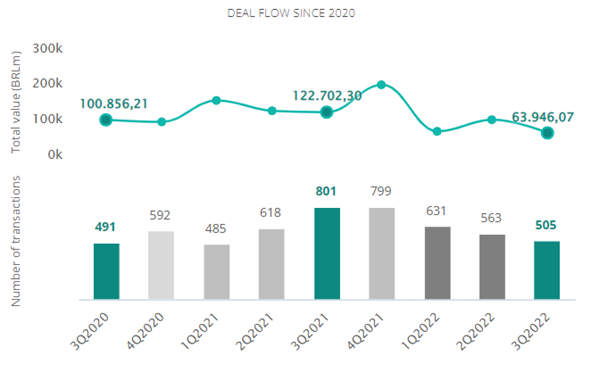

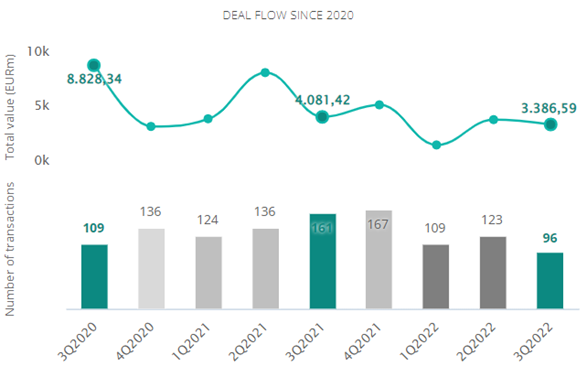

El mercado transaccional chileno ha registrado hasta el tercer trimestre de 2022 un total de 213 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 11.202m, según el informe trimestral de Transactional Track Record, en patrocinio con Intralinks. Estas cifras suponen una disminución del 19% en el número de operaciones y un descenso del 12% en el importe de las mismas, con respecto al mismo periodo de 2021.

En términos sectoriales, el de Banca e Inversión es el más activo del año, así como el sector de Internet, Software y Servicios IT, con un total de 28 transacciones cada uno. Sin embargo, en términos interanuales, el sector de Internet, Software y Servicios IT ha registrado un descenso del 7% mientras que el sector de Banca e Inversión ha aumentado su actividad en un 43%.

Ámbito Cross-Border

Por lo que respecta al mercado Cross-Border, en 2022 las empresas chilenas han apostado principalmente por invertir en México y Colombia, con 16 y 10 transacciones, respectivamente.

Por otro lado, Estados Unidos es el país que más ha apostado por realizar adquisiciones en Chile, con 33 operaciones. Por importe, destaca Estados Unidos, con USD 3.130m.

Private Equity y Venture Capital

Hasta el tercer trimestre de 2022, Chile ha registrado 12 operaciones de Private Equity valoradas en USD 1.866m, lo que representa un descenso del 14% en el número de operaciones y un aumento del 70% en el capital movilizado con respecto al mismo periodo del año pasado.

Por su parte, Chile ha registrado 77 operaciones de Venture Capital valoradas en USD 655m, lo que representa una disminución del 15% en el número de operaciones y un descenso del 58% en el capital movilizado con respecto al mismo periodo del año pasado.

Asset Acquisitions

En el mercado de adquisición de activos, se han cerrado hasta el tercer trimestre de 2022 un total de 22 transacciones con un importe de USD 3.342m, lo cual implica un descenso del 15% en el número de operaciones y un aumento del 280% en su importe con respecto al mismo periodo de 2021.

Transacción Destacada

Para el tercer trimestre de 2022, Transactional Track Record ha seleccionado como operación destacada la relacionada con el consorcio formado por EIG Global Energy Partners y Fluxys, que ha cerrado la adquisición del 80% de la chilena GNL Quintero a Enagás Chile (45,4%) y Ontario Municipal Employees Retirement System (OMERS) (34,6%).

La transacción, valorada en USD 1.154,19m, ha contado con el asesoramiento jurídico de Linklaters; Barros & Errázuriz; White & Case US; Guerrero Olivos; Baker McKenzie; Carey y Milbank. Por la parte financiera, la transacción ha sido asesorada por Citigroup Global Markets.

Ranking de Asesores Legales y Financieros

En el ranking TTR de asesores financieros, por importe y por número de operaciones, lidera en 2022 Citigroup, con 2 deals y con USD 1.890,19m.

En cuanto al ranking de asesores jurídicos, por número de operaciones y por capital movilizado lidera Carey con 17 transacciones y con USD 3.752,90m.