Volume de Fusões e aquisições tem redução de 16% até agosto

Investimentos em startups aumentam 23% em 2020

Estados Unidos reduziram suas aquisições no Brasil em 16%

Patrocinado pelo:

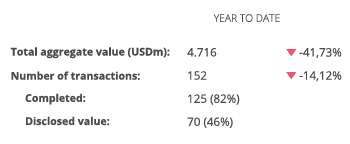

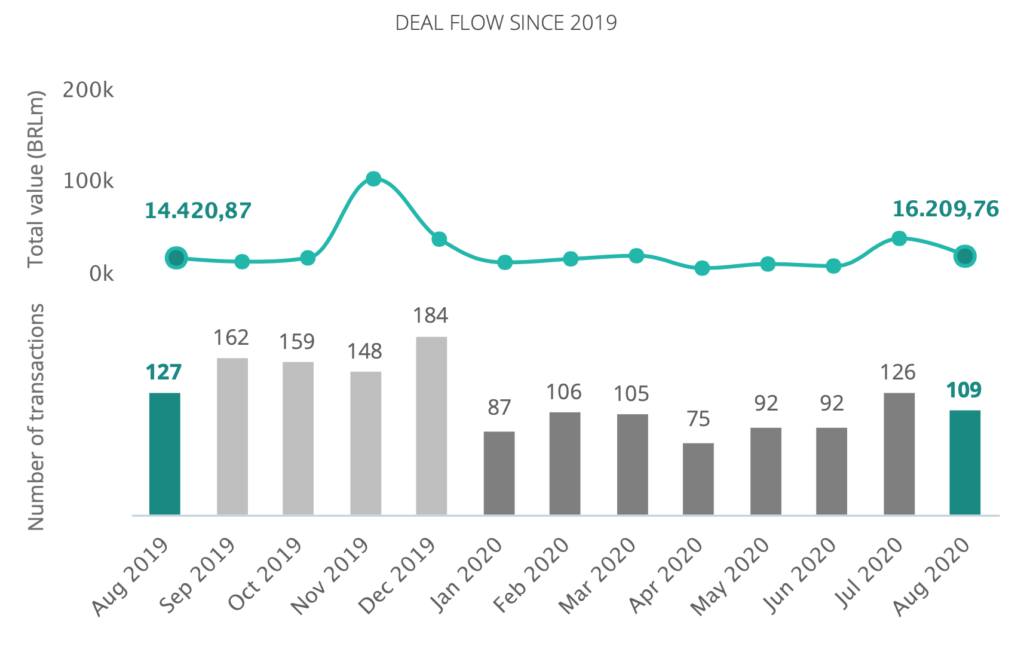

O mercado transacional brasileiro registrou até o mês de agosto 792 operações com um valor total de BRL 108bi, segundo o relatório mensal do TTR. Isto representa uma diminuição de 38% do valor movimentado e uma redução de 16% no número de transações, em relação ao mesmo período de 2019.

Por sua vez, no mês de agosto se registraram 104 transações de fusões e aquisições entre anunciadas e concluídas, por um valor total de BRL 16,2bi. A partir de julho se ve uma recuperação mais acentuada no número de transações mensal, que chegou na cifra mínima em abril possivelmente afetado pela crise. Mesmo nessa onda de crescimento, na comparação anual, observa-se uma redução das transações de 2020 em relação ao número de operações do ano passado.

Os setor mais ativo do ano é o de Tecnologia com 234 transações até o fim de agosto. Seguido pelo setor Financeiro e de Seguros com 111 operações e em terceiro lugar, o setor Imobiliário com 85 transações. Segue o setor de Saúde e Higiene com 81 transações, representando um crescimento anual de 7%.

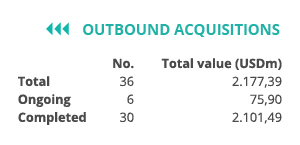

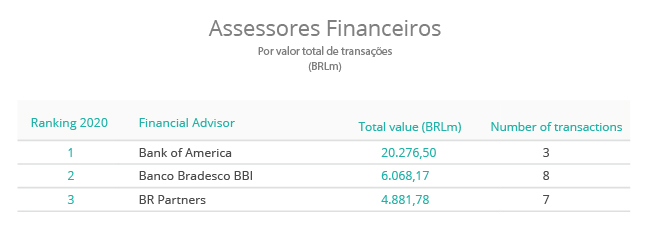

Âmbito Cross-Border

Os Estados Unidos reduziram suas aquisições no Brasil em 16%, mesmo assim, ainda são o investidor mais ativo com 65 transações até o fim de agosto. Fundos de Private Equity e Venture Capital estrangeiros também reduziram seus investimentos no Brasil em 59%. Da mesma forma, empresas estrangeiras diminuíram em 2% seus investimentos no setor de Tecnologia e Internet no Brasil, na comparação anual.

Em relação a atuação brasileira no exterior, Estados Unidos é o destino favorito na hora de realizar investimentos, com 12 transações até o fim de agosto. A Colômbia aparece como segundo destino mais procurado por empresas brasileiras.

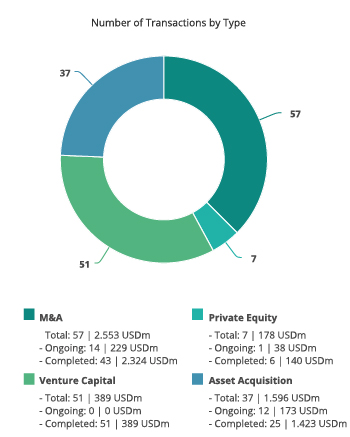

Private Equity

Até agosto, os fundos de Private Equity registraram BRL 2,5bi no valor transacionado, o que representa uma redução de 83% na comparação anual. Foram registradas 54 transações, o que representa uma redução de 14%.

Venture Capital

Os fundos de Venture Capital movimentaram um total de BRL 7,7bi até agosto, aumento de 23% em relação a 2019. Foram registradas 204 transações, representando um crescimento anual de 23%. O setor que mais atraiu investimentos foi o de Tecnologia com 130 transações, aumento de 37% na comparação anual. Outro setor que teve um grande salto foi o de Saúde e Higiene, com 23 transações, crescimento de 188% na comparação anual.

Transação do mês

A transação destacada pelo TTR no mês de agosto foi a aquisição de participação adicional de 18,5% na AES Tietê por parte da AES. A operação do setor de energia movimentou BRL 1,27bi.

A transação contou com a assessoria em lei brasileira dos escritórios Cescon, Barrieu Flesch & Barreto Advogados, Lefosse Advogados e BMA-Barbosa Müssnich Aragão. Os assessores financeiros foram BR Partners e Banco Bradesco BBI.

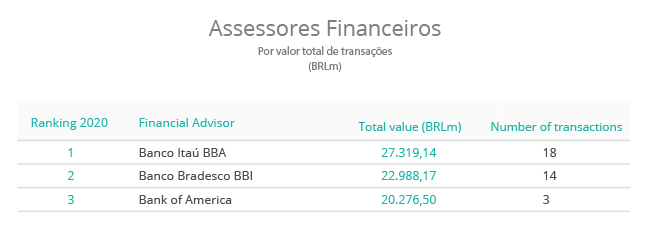

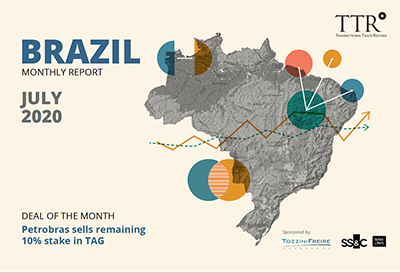

Ranking de assessores Jurídicos e Financeiros

O informe publica os rankings de assessores financeiros e Jurídicos até agosto de 2020 en M&A, Private Equity, Venture Capital e Mercado de Capitais, onde se informa a atividade das firmas destacadas pelo número de transações e pelo valor total das mesmas.