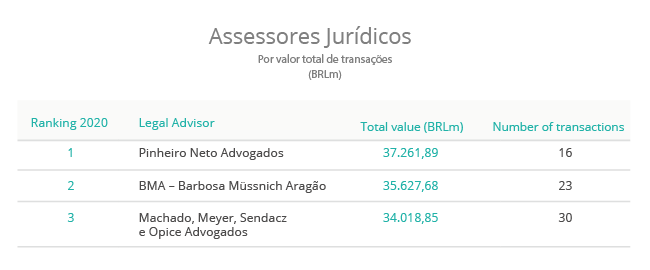

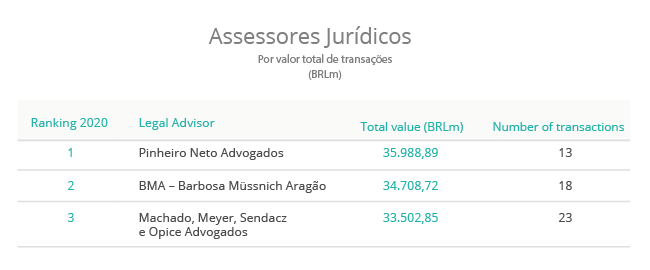

TTR DealMaker Q&A with Machado, Meyer, Sendacz e Opice Advogados Partners Gustavo Rugani, Adriana Pallis and Fernando Tonanni

Gustavo Rugani – Partner of the Corporate Finances practice, responsible for the Belo Horizonte unit. Rugani is specialist in subjects related to the capital markets (equity and debt transactions), mergers and acquisitions. His work is focused on structuring and implementing mergers and acquisitions (buy side or sell side, private placements, competitive bids and others) and capital markets’ transactions (equity and debt), both in the form of IPOs or follow-ons, primary and secondary, for equity transactions, or debentures, bonds, CRIs, and promissory notes and other securities for debt transactions. Has previous experience in the areas of knowledge of civil construction, machinery and equipment rental, electric energy, food, education, mining, steel, sanitation, transportation, logistics and finances.

Adriana Ballis – Adriana is a partner of the Corporate area since 2001 and was head of the M&A group from 2015 to 2018. She is now a member of the Board and of the Social Responsibility and Pro Bono committee of the office.

She is a specialist in Corporate Law, corporate governance, securities regulation, and in M&A involving listed and private companies, as well as cross border transactions. She has recognized experience in structuring and implementation of high complexity corporate reorganizations, equity investments, different acquisition structures and tender offer procedures, as well as in the legal assistance in the representation of companies and investors in administrative proceedings and consultations at the Comissão de Valores Mobiliários (Brazilian Securities and Exchange Commission).

She also acts in the structuring of businesses and establishment of companies, joint ventures, consortia, associations, and other forms of businesses and in advising on foreign investments in Brazil. She has worked in the most relevant privatization processes in the 90’s, as CPFL, Eletropaulo (both in the energy sector), Vale (mining sector) and Telebrás (Telecom sector).

Fernando Tonanni – Fernando is a tax specialist with strong knowledge of corporate law and extensive experience in advising international and Brazilian based clients in the tax aspects involved in their businesses. His focus includes tax consultancy, corporate restructuring, mergers and acquisitions, financial transactions, transfer pricing and administrative litigation. He is a frequent lecturer in events in Brazil and abroad, besides being visiting professor of international tax law at Brazilian institutions. Fernando has previous experience in a wide scope of industries such as automotive, agricultural, banking, energy, investment funds, oil and gas, pharmaceutical, telecommunications, retail, services, and transports.

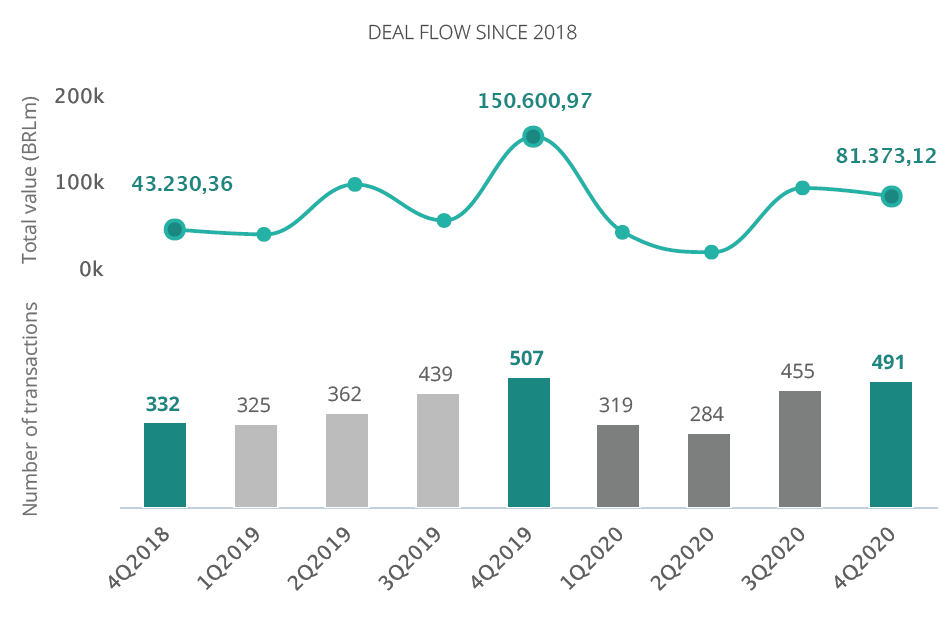

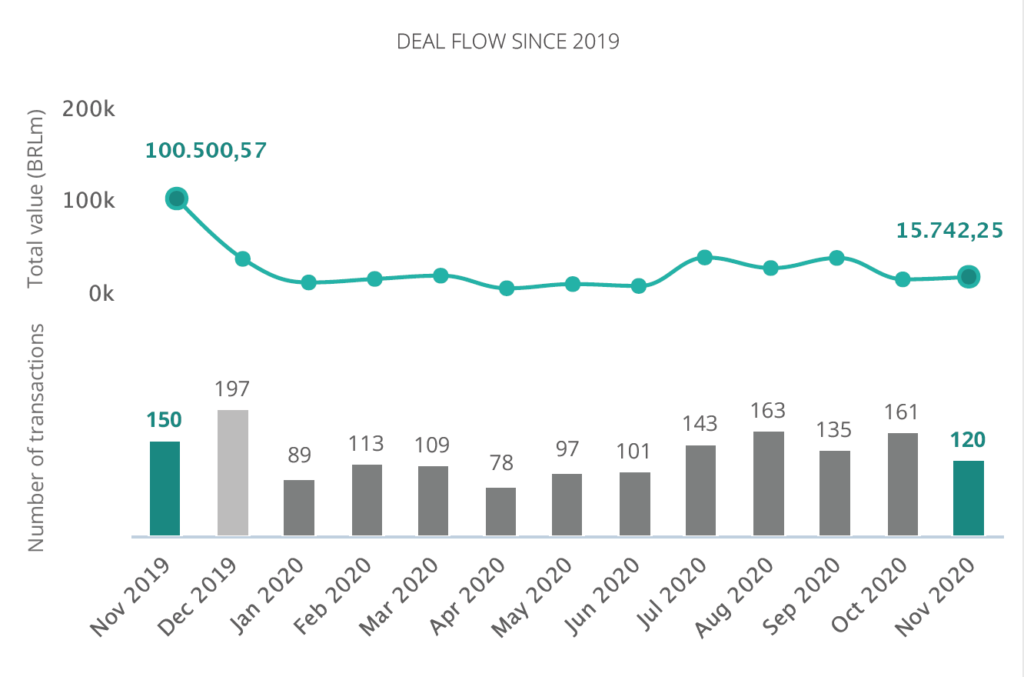

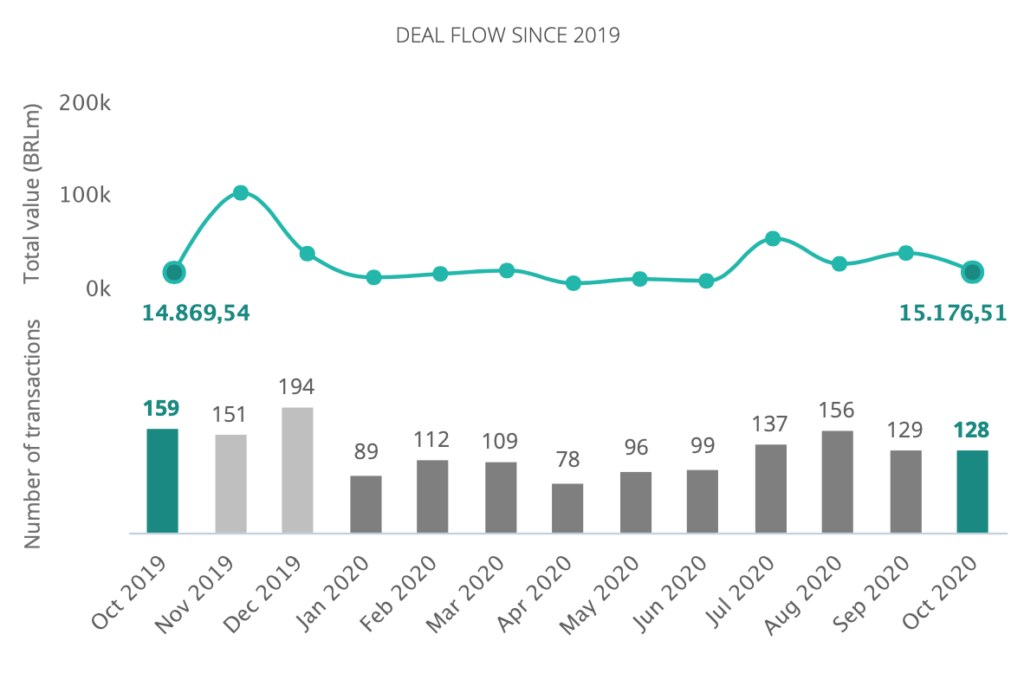

TTR: In 4Q20, M&A deal volume in Brazil returned to ‘prepandemic’ levels. How do you interpret this upward trend compared to 2Q20 and 3Q20? What can we expect in 2021?

M.M.A.: In the beginning of 2020, investors and potential targets were trying to understand the economic impact of the COVID 19 crisis over different industries and how to work under this new scenario. Shortly, the business community realized that companies and industries were able to reinvent themselves and that the works should continue, which led them to consider that (i) notwithstanding the pandemics, business could continue and more than that, opportunities were arising in some areas as IT, electronic commerce, logistics, payment methods and Fintechs; (ii) other areas that could also keep moving forward as they did not depend on physical presence, were also good opportunities for those investors who decided going on and keep their investment plans by having “pre pandemic” cash resources levels. In Brazil, the exchange rates for USD and EUR were beneficial to foreign investors, as well as the low interest rates, helping to upward the M&A and capital markets transactions.

We believe the trend shall be maintained with regards to 2021, as the world economy will still be active, with the vaccination benefits effective in most of the countries and making other industries move forward. Moreover, where there were more losses caused by the pandemics such as tourism and aviation for example (but not limited to those), companies may be distressed assets targets for acquisitions.

TTR: Which three sectors present the greatest opportunities for international investors in Brazil 2021, and why?

M.M.A.: Financial sector, with fintechs consolidating or being acquired by banks, health and telecom infrastructure (fiber network).

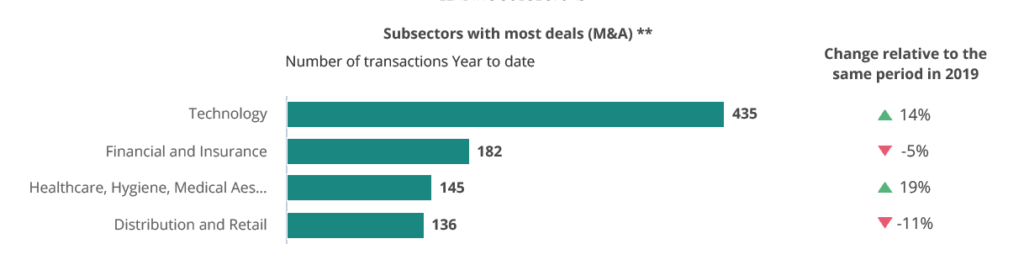

TTR: The technology sector continues to lead M&A transaction volume in Brazil with a 19% uptick in 2020: What will be the main drivers for consolidation in this sector in 2021?

M.M.A.: As mentioned, the IT sector benefited from the pandemics with a greater focus from investors and also companies engaged in the traditional business. For instance, electronic commerce expanded and also became a target for traditional retailers buying small/medium IT businesses. Logistic assets became relevant targets, either for companies of the traditional economy or for new investors, seeking long term contracts with other players. In the banking sector, IT became also relevant, with a focus on IT developments for credit and investments, with a broader coverage of the population and with the intention of benefiting from the shift of the fixed income investments to other opportunities including capital markets ones, due to the reduction of the national interest rates.

TTR: 2020, especially during the period of the health emergency? What factors could coincide for companies to once again perceive an attractive window to go public?

M.M.A.: 2020 started really strong for equity offerings, with expectations of a record number of deals in the year. The Pandemics has brought transactions to a halt particularly from mid-March until late April. Beginning in May, however, we noted several transactions were resumed and this trend grew stronger throughout the year, resulting in a very strong and positive year. We believe the low interest rate (with an all-time low of the Selic Rate) was one of the main drivers to this result, increasing significantly the stake of local investors in the offerings, aiming at better returns on investments. The success of the first offerings following the beginning of the Pandemics served as an additional stimulus to Companies and banks to pursue transactions and the year ended with a very strong number of deals and funds raised.

As to debt transactions, several companies took advantage of the moment to launch transactions aimed at reducing the cost of their financings, and volume of transactions was also very strong, with longer payment dates and lower interest rates.

TTR: What does the dissemination of digital investment platforms imply for access to the capital market in Brazil in the short and medium term?

M.M.A.: Digital platforms, in addition to making access to the capital markets for small investors easier, often come with educational content also aiming at preparing and informing such investors, which were seeking better returns for their investments due to the low interest rates. During the pandemics, we could see increased content and demand for online lectures, seminars and other events which were otherwise inaccessible to those investors (due to the cost and/or the logistics involved for in person participation).

TTR: What will be the main regulatory and tax challenges for the M&A market in 2021?

M.M.A.: In 2021, the Congress might progress on the discussions of a comprehensive tax reform, aimed at unifying different value added taxes and simplifying the tax regime, extinguishing various industry tax incentives. Despite the underlying objectives, the impact of said tax reform over different industries may vary, with the increase of the tax burden (specially for the service industry). Also, discussions may also include changes to the corporate tax regime, with the taxation of dividends. Those discussions and potential approval of those reforms will bring investors challenges to assess the return of the investments, in different sectors.