Mercado M&A de América Latina registra un aumento del 8% en abril de 2022

- En abril se han registrado 224 operaciones y un importe de USD 9.706m

- En el año se han registrado 46 operaciones de Private Equity y 343 de Venture Capital

- Operaciones de Venture Capital muestran tendencia creciente en el transcurso de 2022

- Argentina, Brasil, México y Colombia, países que registran aumento transaccional en LatAm

El mercado de M&A en América Latina ha contabilizado en abril de 2022 un total de 224 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 9.706m, de acuerdo con el informe mensual de Transactional Track Record, en colaboración con Datasite.

Por su parte, en primer cuatrimestre del año se han producido un total de 1.078 transacciones, de las cuales 485 registran un importe conjunto de USD 31.094m, lo que implica un aumento del 8% en el número de operaciones y una disminución del 50% en el importe de estas, con respecto al mismo período de 2021.

Ranking de Operaciones por Países

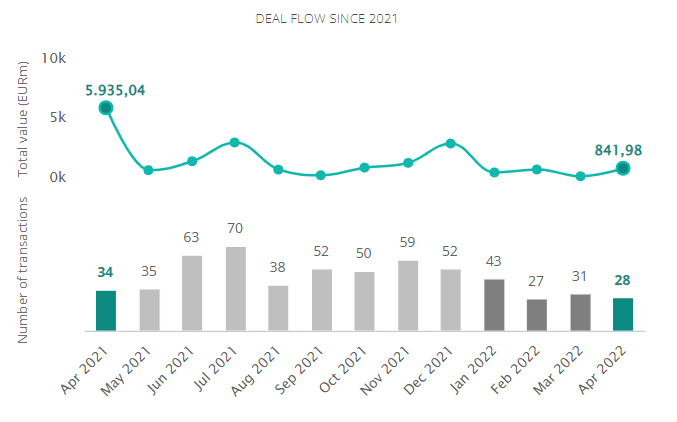

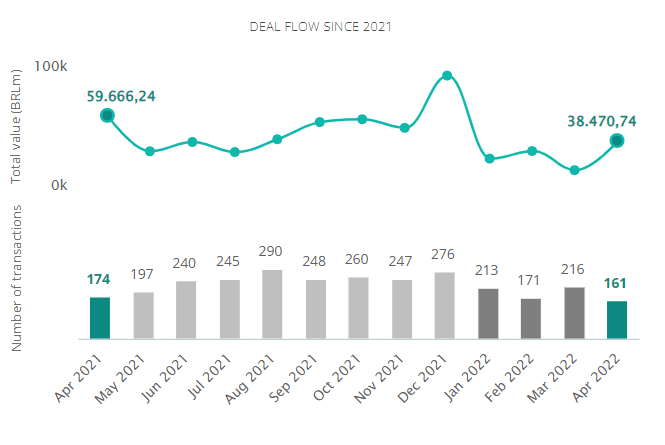

Según datos registrados en el mes de abril, por número de operaciones, Brasil lidera el ranking de países más activos de la región con 761 operaciones (con un aumento interanual del 16%), y con un descenso del 47% en el capital movilizado (USD 20.714m). Le sigue en el listado México, con 117 operaciones (con un aumento del 2%), y un descenso del 40% de su importe con respecto a abril de 2021 (USD 3.985m).

Por su parte, Colombia sube su posición en el ranking, con 82 operaciones (un aumento del 15%), y con un descenso del 20% en el capital movilizado (USD 2.371m). Chile, a pesar de tener el mismo número de operaciones de Colombia, baja una posición en el ranking y refleja 82 transacciones en los cuatro primeros meses de 2022 (descenso del 20%) y un capital movilizado que ha alcanzado los USD 4.059m (con un descenso del 27% respecto al año anterior). Argentina, por su parte, continúa en el ranking y registra 67 transacciones (un aumento de 22%), y un descenso del 86% en el capital movilizado (USD 1.000m).

En último lugar, Perú presenta 43 operaciones (aumento del 2%) y un descenso del 45% en el capital movilizado (USD 1.329m).

Ámbito Cross-Border

En el ámbito cross-border se destaca en abril el apetito inversor de las compañías latinoamericanas en el exterior, especialmente en Europa y Norteamérica, donde se han llevado a cabo 32 y 26 transacciones en cada región, respectivamente. Por su parte, las compañías que más han realizado operaciones estratégicas en América Latina proceden de Norteamérica y Europa, con 202 y 137 operaciones, respectivamente.

Private Equity, Venture Capital y Asset Acquisitions

Hasta abril de 2022 se han contabilizado un total de 46 operaciones de Private Equity por USD 1.308m, lo cual supone una disminución del 29% el número de operaciones y un descenso del 80% en el importe de éstas, con respecto al mismo periodo del año anterior.

Por su parte, el segmento de Venture Capital ha contabilizado hasta el cuarto mes del año un total de 343 operaciones con un importe agregado de USD 3.776m, lo que implica una variación positiva del 12% en el número de operaciones y un descenso del 17% en el importe de las mismas en términos interanuales.

En el segmento de Asset Acquisitions, hasta finales de abril se han registrado 114 operaciones, por un valor de USD 6.017, lo cual representa un descenso del 5% en el número de operaciones, y un descenso del 57% en el importe de estas, con respecto al mismo periodo de 2021.

Transacción Destacada

Para abril de 2022, Transactional Track Record ha seleccionado como operación destacada la relacionada con Xignux, holding mexicano, el cual ha completado la venta del 100% de la empresa colombiana Centelsa, y sus filiales, a Nexans.

La operación, valorada en USD 225m, ha estado asesorada por la parte legal por Pérez-Llorca; Gómez-Pinzón; Miranda & Amado Abogados y Brigard Urrutia.