Mercado de Fusões e Aquisições brasileiro movimenta BRL 248,7bi em 2022

- Até outubro foram registradas 1860 transações

- Volume de transações apresenta diminuição de 14% em relação a 2021

- Setor de Internet, Software & IT Services é o mais ativo do ano, com 385 transações

- Estados Unidos é o país que mais investe no Brasil, com 180 aquisições

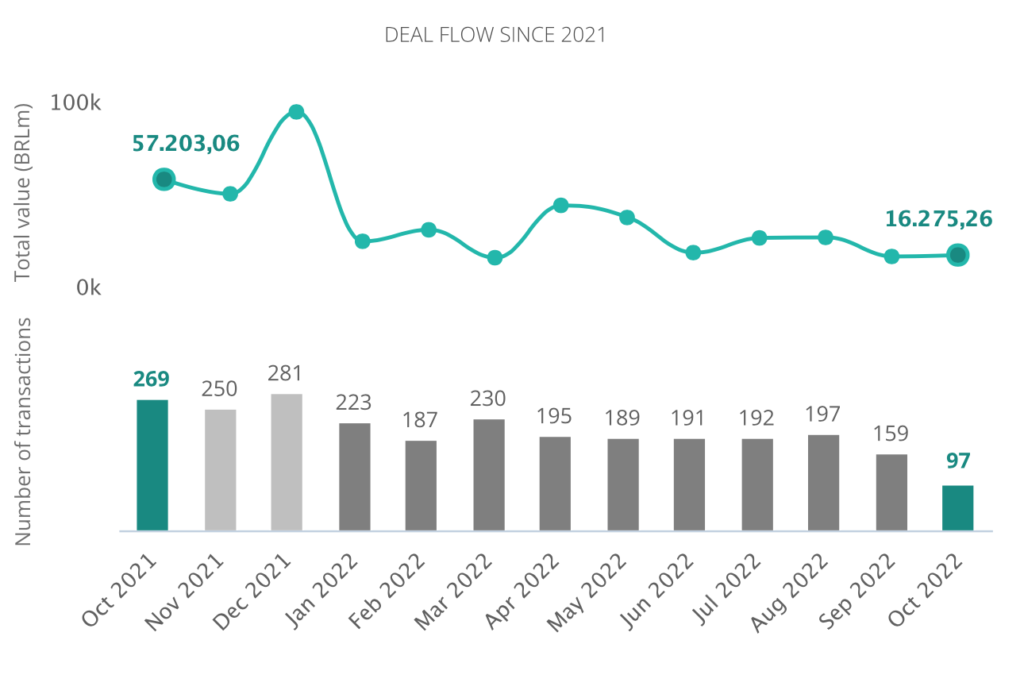

O mercado transacional brasileiro registrou um total de 1860 transações e movimentou BRL 248,7bi até outubro, de acordo com o relatório mensal do Transactional Track Record em colaboração com a Intralinks e TozziniFreire.

Esses números representam uma diminuição de 14% no número de transações em relação ao mesmo período de 2021. Do total das transações, 46% possuem os valores revelados e 78% das operações já estão concluídas.

Em outubro, 97 fusões e aquisições foram registradas, entre anunciadas e concluídas, e um valor total de BRL 16,2bi.

Fonte: Transactional Track Record

O setor de Internet, Software & IT Services foi o mais ativo no período, com um total de 385 transações, representando uma diminuição de 26% em relação ao mesmo período de 2021. Em segundo lugar está o setor de Industry-Specific Software, com 276 transações.

Âmbito Cross-Border

Até outubro de 2022, as empresas brasileiras escolheram os Estados Unidos como seu principal destino de investimento, com 44 transações e um total de BRL 6,4bi, seguido pelo México e Colômbia, com 16 e 15 operações, respectivamente.

Os Estados Unidos e o Reino Unido, com 180 e 36 transações, respectivamente, são os países que mais investiram no Brasil.

As empresas norte-americanas que adquirem empresas brasileiras registraram uma queda de 9% em comparação com o mesmo período do ano passado. Já as aquisições estrangeiras nos setores de Tecnologia e Internet diminuiram em 11%.

Em relação aos fundos estrangeiros de Private Equity e Venture Capital que investem em empresas brasileiras, houve uma diminuição de 9% até outubro.

Private Equity, Venture Capital e Asset Acquisitions

Em Private Equity, foram contabilizadas 79 transações e um total de BRL 16,0bi no período, registrando uma queda de 32% no número de operações, em comparação com o mesmo período de 2021.

No âmbito do Venture Capital, foram realizadas 641 rodadas de investimento, movimentando um capital de BRL 22,2bi, o que resulta uma queda de 1% no número de transações.

No segmento de Asset Acquisitions, foram registradas 168 transações e um total de BRL 43,3bi até outubro, representando uma diminuição de 22% no número de operações, em relação ao mesmo período do ano passado.

Transação do mês

A transação destacada pelo TTR em outubro de 2022, foi a conclusão da aquisição da Celsepar e Cebarra pela Eneva. O valor da transação é de BRL 6,1bi.

A operação contou com a assessoria jurídica em lei brasileira dos escritórios Campos Mello Advogados e Stocche Forbes Advogados. Do lado financeiro, foi assessorado pela Lazard Brasil e Goldman Sachs.

Ranking de assessores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica até outubro de 2022 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores financeiros, por número de transações e em valor, lidera o Banco BTG Pactual, com 58 operações e um total de BRL 57,5bi.

No que se refere ao ranking de assessores jurídicos, por número de transações em 2022 lidera o escritório Bronstein Zilberberg Chueiri & Potenza Advogados, com 89 operações. Em valor, lidera o Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados contabilizando um total de BRL 41,5bi.