Capital movilizado en el mercado de M&A en América Latina crece un 21,92% hasta junio de 2018

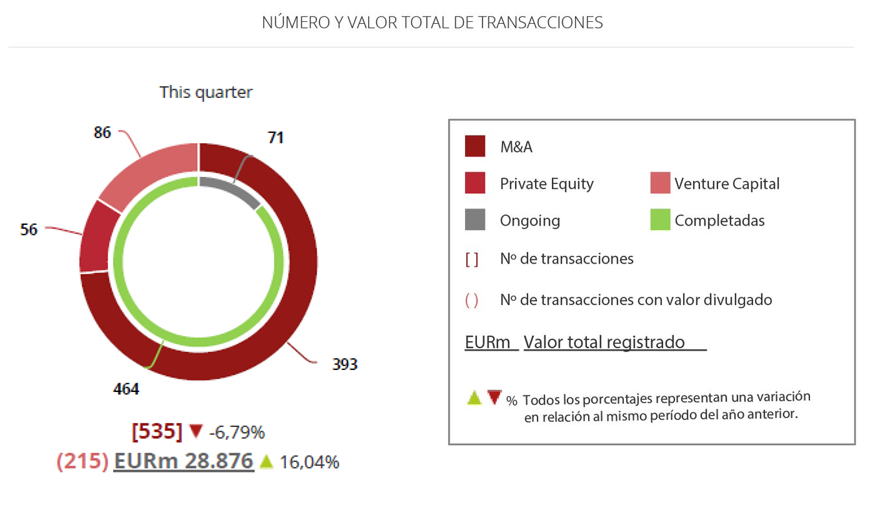

- En el segundo trimestre del año se han registrado 440 transacciones en la región

- 174 operaciones registradas en el trimestre alcanzan un importe de USD 19,701m

- Perú y México, países que registran aumento en capital y en transacciones

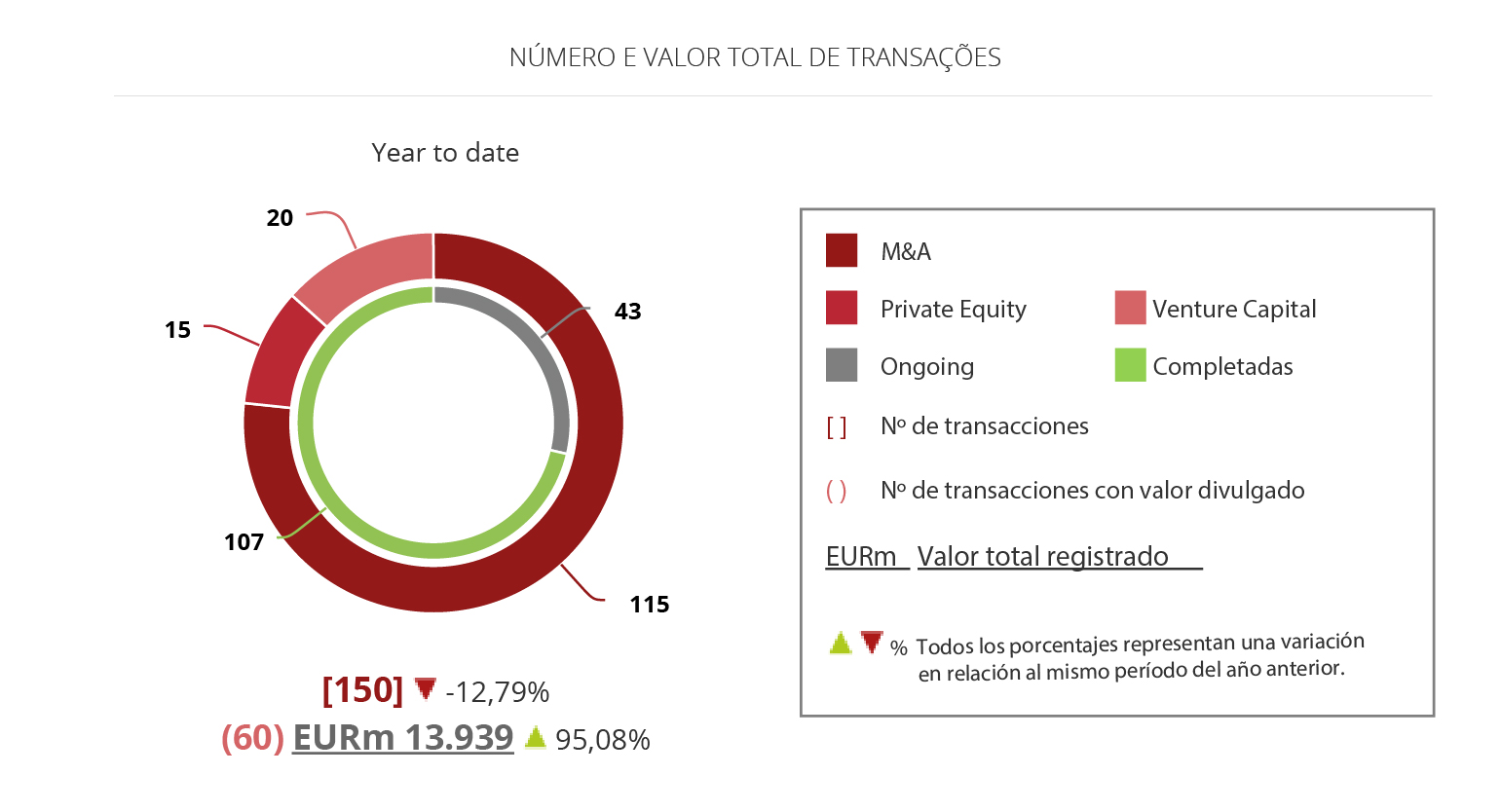

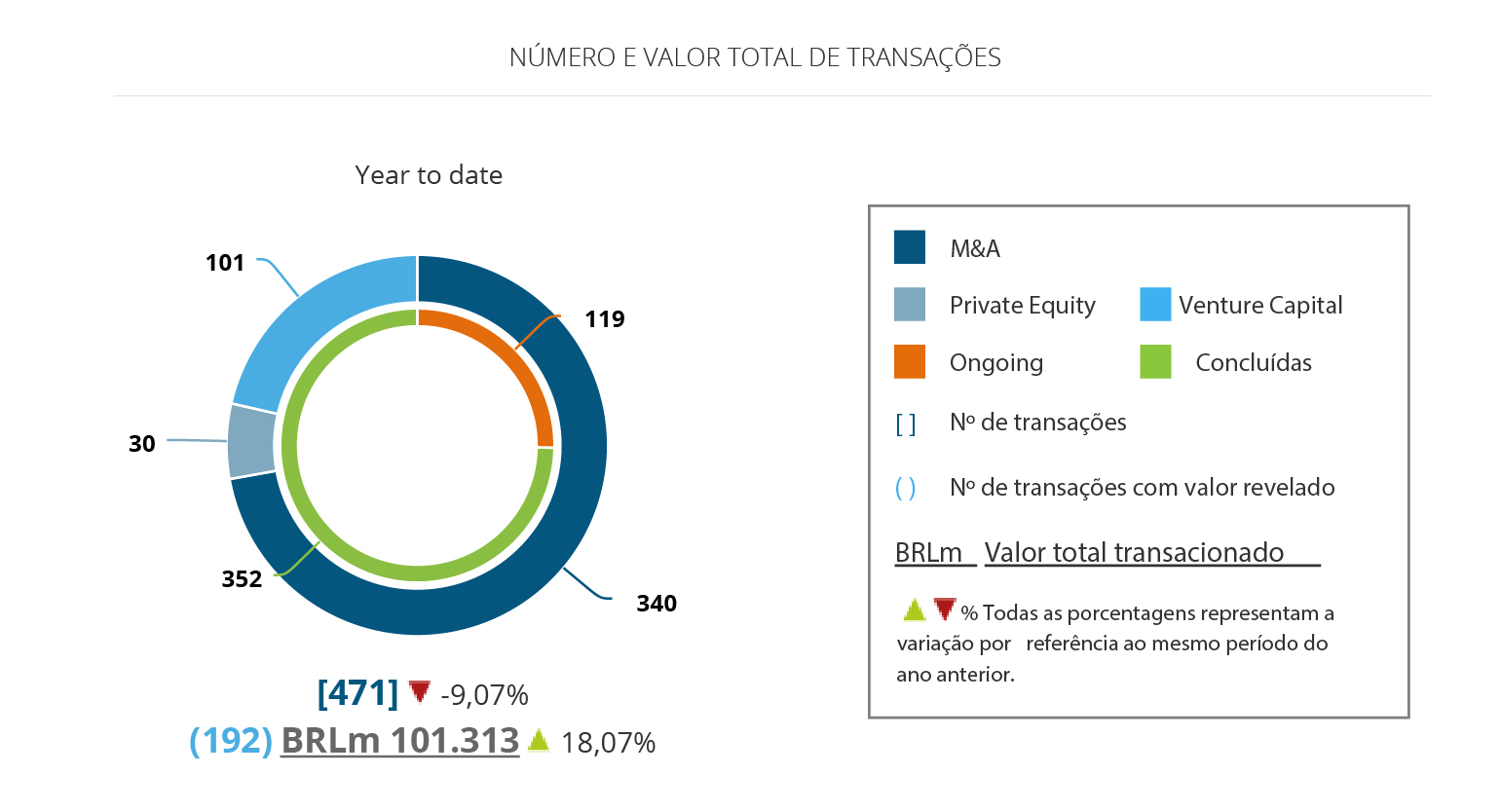

El mercado transaccional de América Latina cierra hasta junio de 2018 con un total de 928 operaciones, de las cuales 375 tienen un importe no confidencial que suman aproximadamente USD 52.078m, según el más reciente informe de Transactional Track Record. Estas cifran suponen una disminución del 10,51% en el número de operaciones y un aumento del 21,92% en el importe de las mismas, con respecto a las cifras de 2017.

Por su parte, en el segundo trimestre del año se han producido un total de 440 transacciones, de las cuales 174 registran un importe conjunto de USD 19.701m, lo que implica un descenso del 16,51% en el número de operaciones y una disminución del 2,89% en el importe de las mismas, con respecto al segundo trimestre del año pasado.

Private Equity y Venture Capital

En el segundo trimestre de 2018 se han contabilizado un total de 23 operaciones de Private Equity, de las cuales 8 transacciones tienen un importe no confidencial agregado de USD 281,61m. Esto supone una disminución del 47% en el número de operaciones y una baja del 90% en el importe de las mismas con respecto al mismo periodo de 2017.

En cuanto al segmento de Venture Capital, en el trimestre se han llevado a cabo 79 transacciones, de las cuales 50 operaciones tienen un importe no confidencial que suman alrededor de USD 375,42m, lo que supone un aumento del 7% en el número de transacciones y un descenso del 45% en el capital movilizado con respecto al segundo trimestre del año pasado.

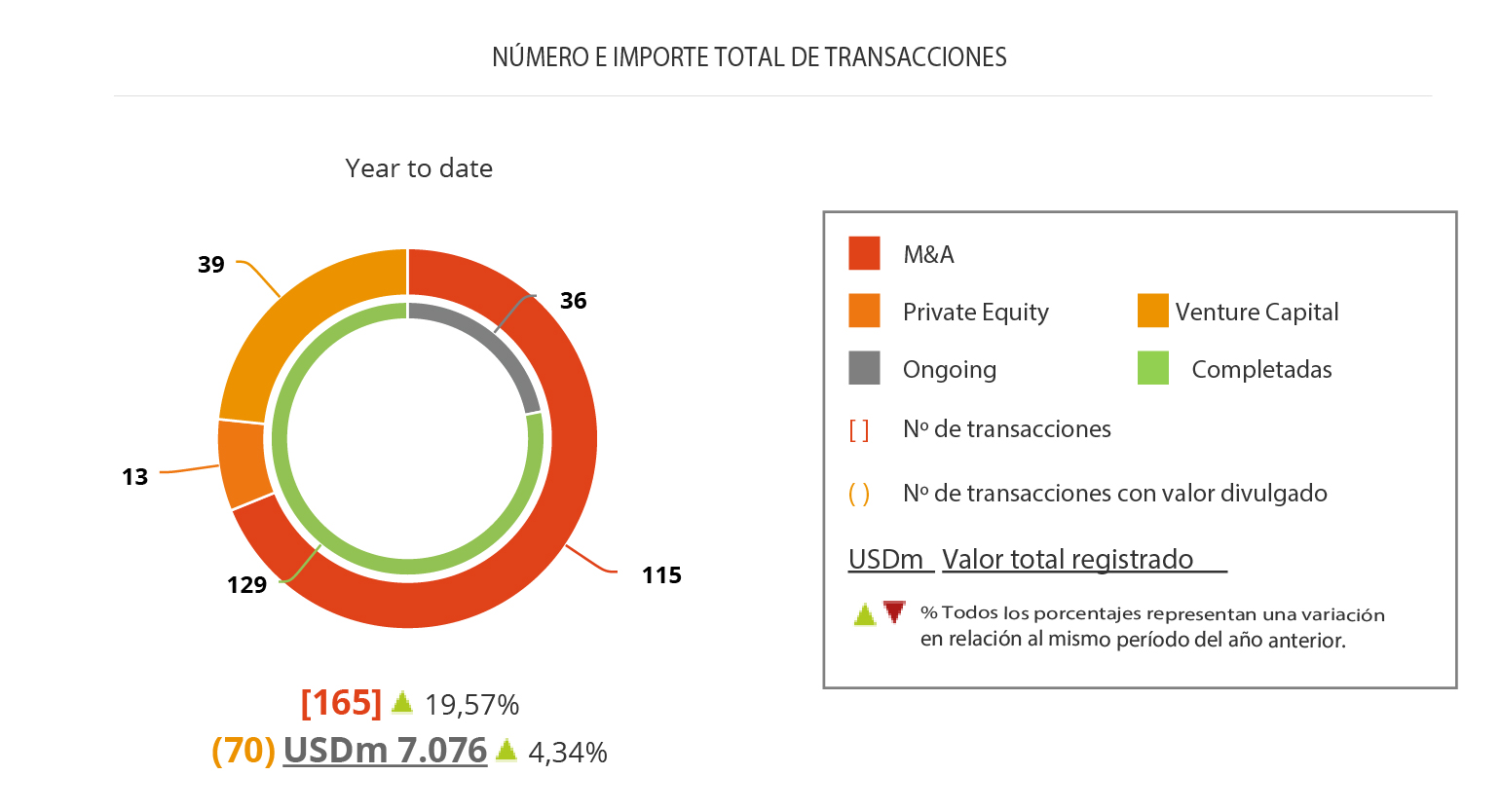

Ranking de Operaciones por Países

Hasta junio de 2018, por número de operaciones, Brasil lidera el ranking de países más activos de la región con 471 operaciones (disminución del 9%), y un ascenso del 10% en el capital movilizado en términos interanuales (USD 29.641m). Le sigue en el listado México, con 163 operaciones (un aumento del 18%), y con un crecimiento del 534% de su importe con respecto al mismo periodo del año pasado (USD 7.025m).

Por su parte, Argentina sube en el ranking, con 110 operaciones (un descenso del 3%), y con una baja del 19% en el capital movilizado (USD 2.551m). Chile, por su parte, registra 96 operaciones (baja del 23%), con un ascenso del 120% en capital movilizado (USD 6.937m).

Entre tanto, Colombia ha bajado un puesto en el ranking con un registro de 72 operaciones, lo cual representa un 8% menos, así como un descenso del 40% en su importe con respecto al mismo periodo del año pasado (USD 1.407m). Perú, con uno de los mejores resultados de la región con México, ha registrado 75 operaciones (tendencia estable), con un aumento del 215% en su capital movilizado con respecto al mismo periodo del año anterior (USD 5.533m).

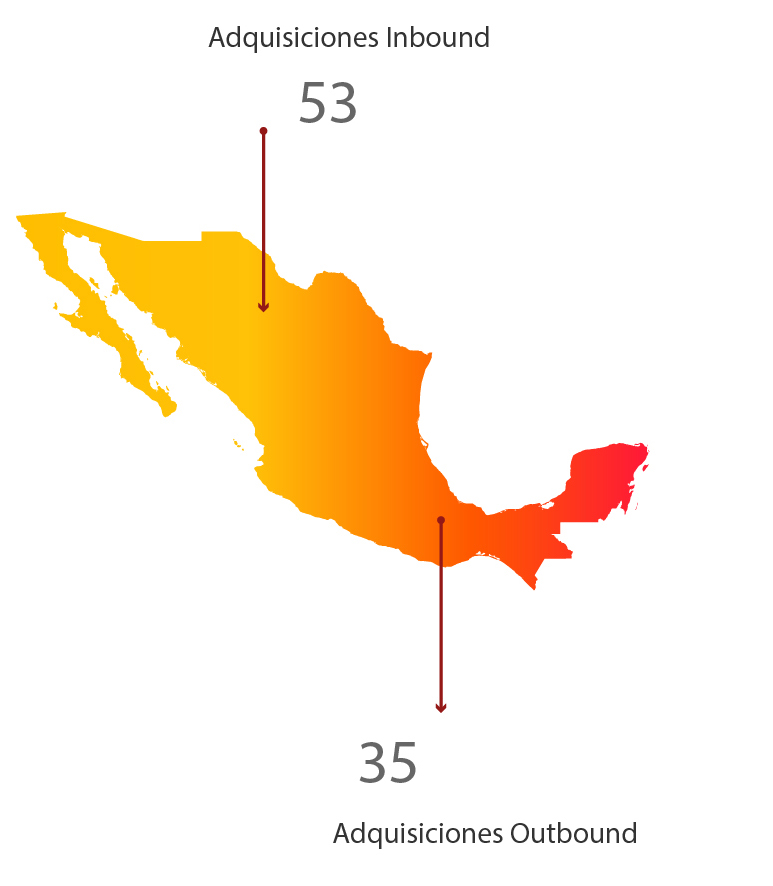

Ámbito Cross-Border

En el ámbito Cross-Border se destaca el apetito inversor de las compañías latinoamericanas en el exterior en el primer trimestre de 2018, especialmente en Norteamérica y Europa, donde se han llevado a cabo 7 operaciones en cada región.

Por su parte, las compañías que más transacciones estratégicas han realizado en América Latina proceden de Norteamérica, con 50 operaciones, Europa (42), y Asia (16).

Transacción Destacada

En el segundo trimestre de 2018, TTR ha seleccionado como transacción destacada la realizada por BCI, la cual ha concluido la adquisición de TotalBank a Banco Popular. La transacción, valorada en USD 528,90m, ha estado asesorada por la parte legal por Carey, Avila Rodriguez Hernandez Mena & Ferri, Garrigues España, BCI (Banco de Crédito e Inversiones), BCI, Cravath, Swaine & Moore, Banco Santander, Stearns Weaver Miller Weissler Alhadeff & Sitterson, City National Bank of Florida, y Sandler O’Neill & Partners.

En el segundo trimestre de 2018, TTR ha seleccionado como transacción destacada la realizada por BCI, la cual ha concluido la adquisición de TotalBank a Banco Popular. La transacción, valorada en USD 528,90m, ha estado asesorada por la parte legal por Carey, Avila Rodriguez Hernandez Mena & Ferri, Garrigues España, BCI (Banco de Crédito e Inversiones), BCI, Cravath, Swaine & Moore, Banco Santander, Stearns Weaver Miller Weissler Alhadeff & Sitterson, City National Bank of Florida, y Sandler O’Neill & Partners.

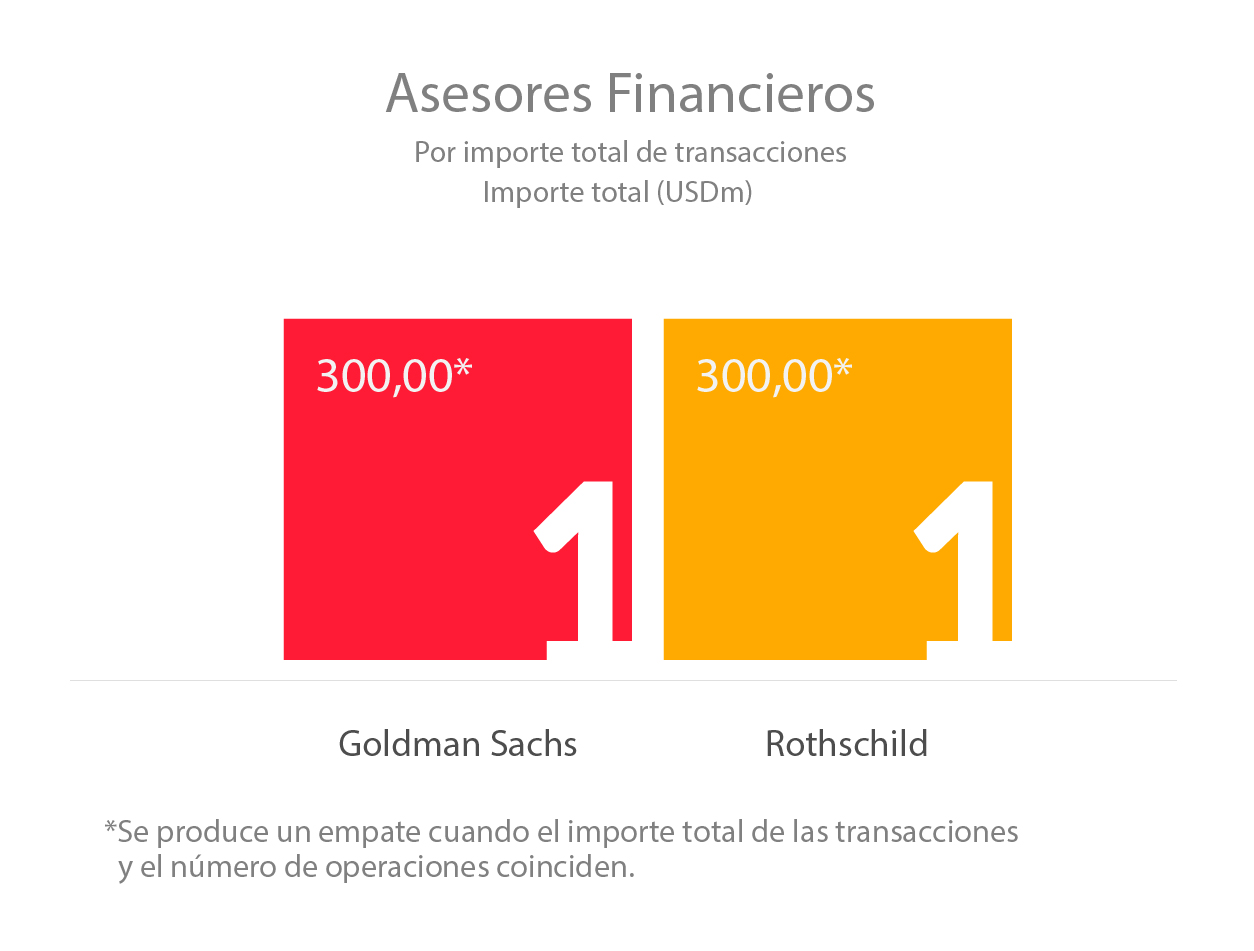

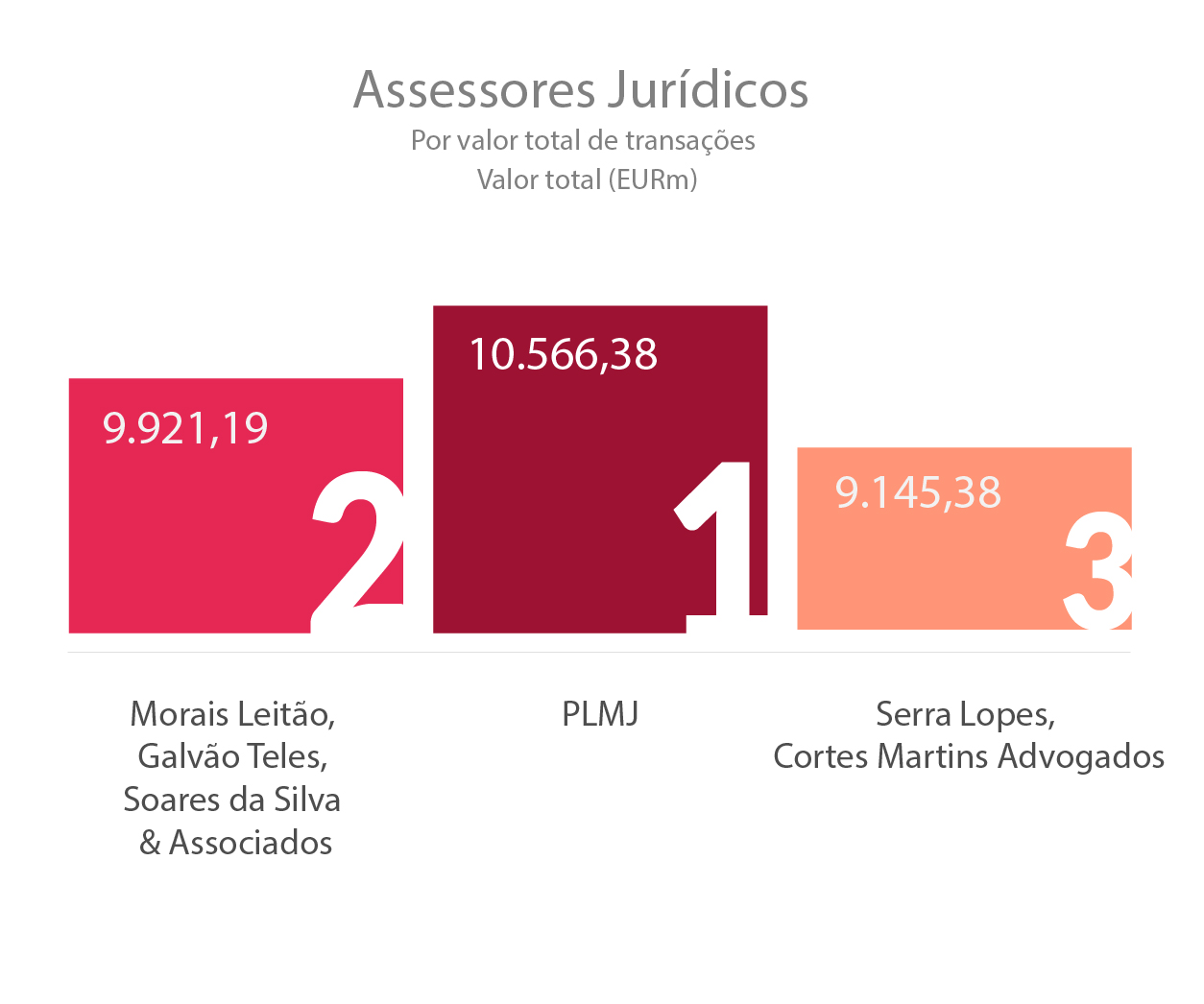

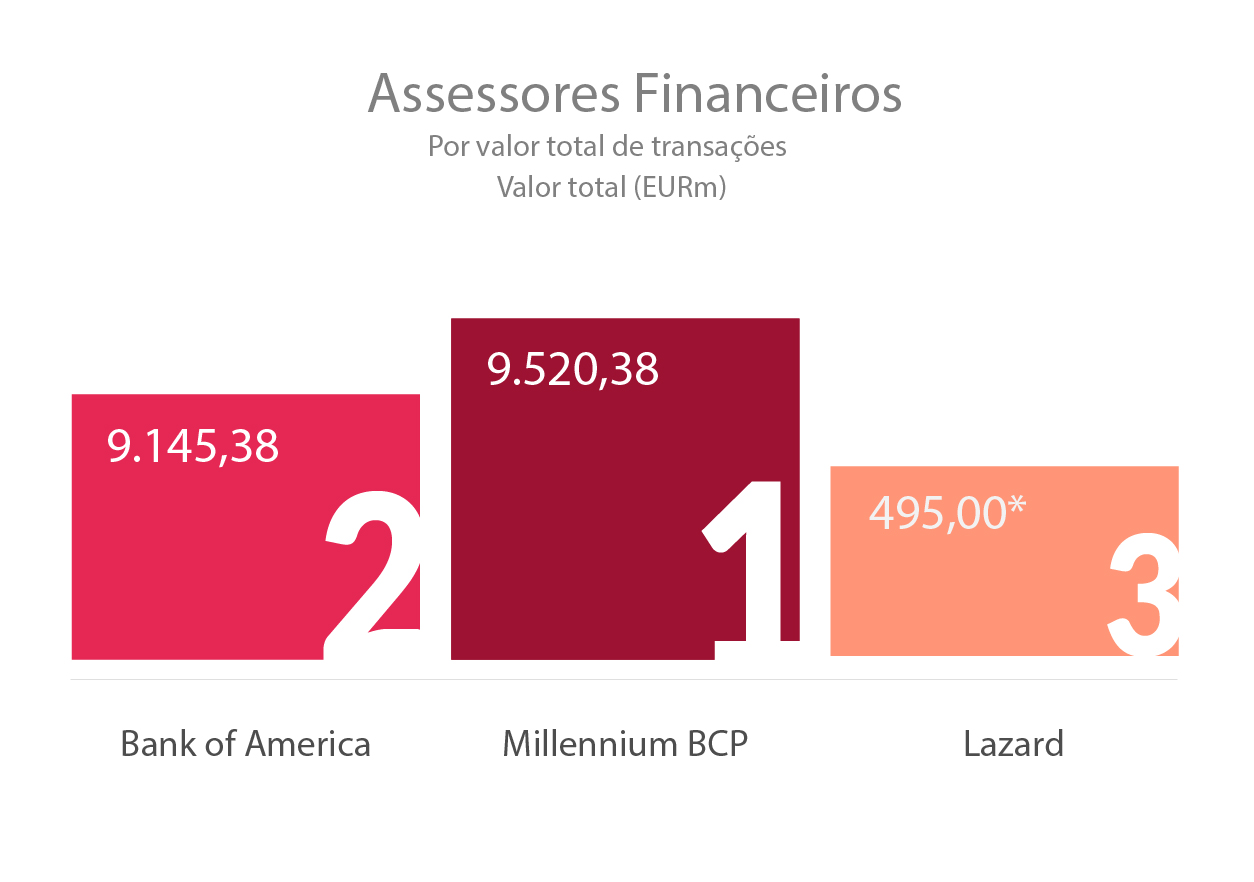

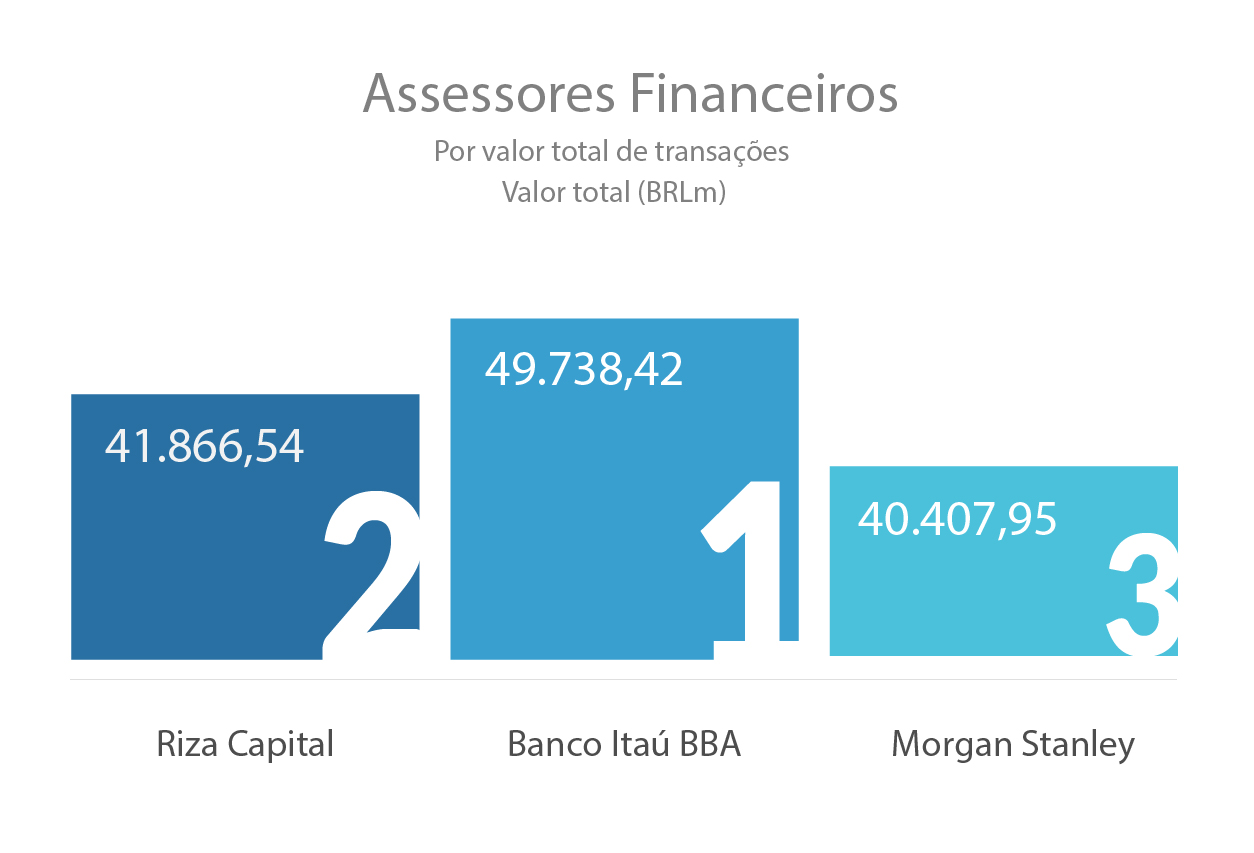

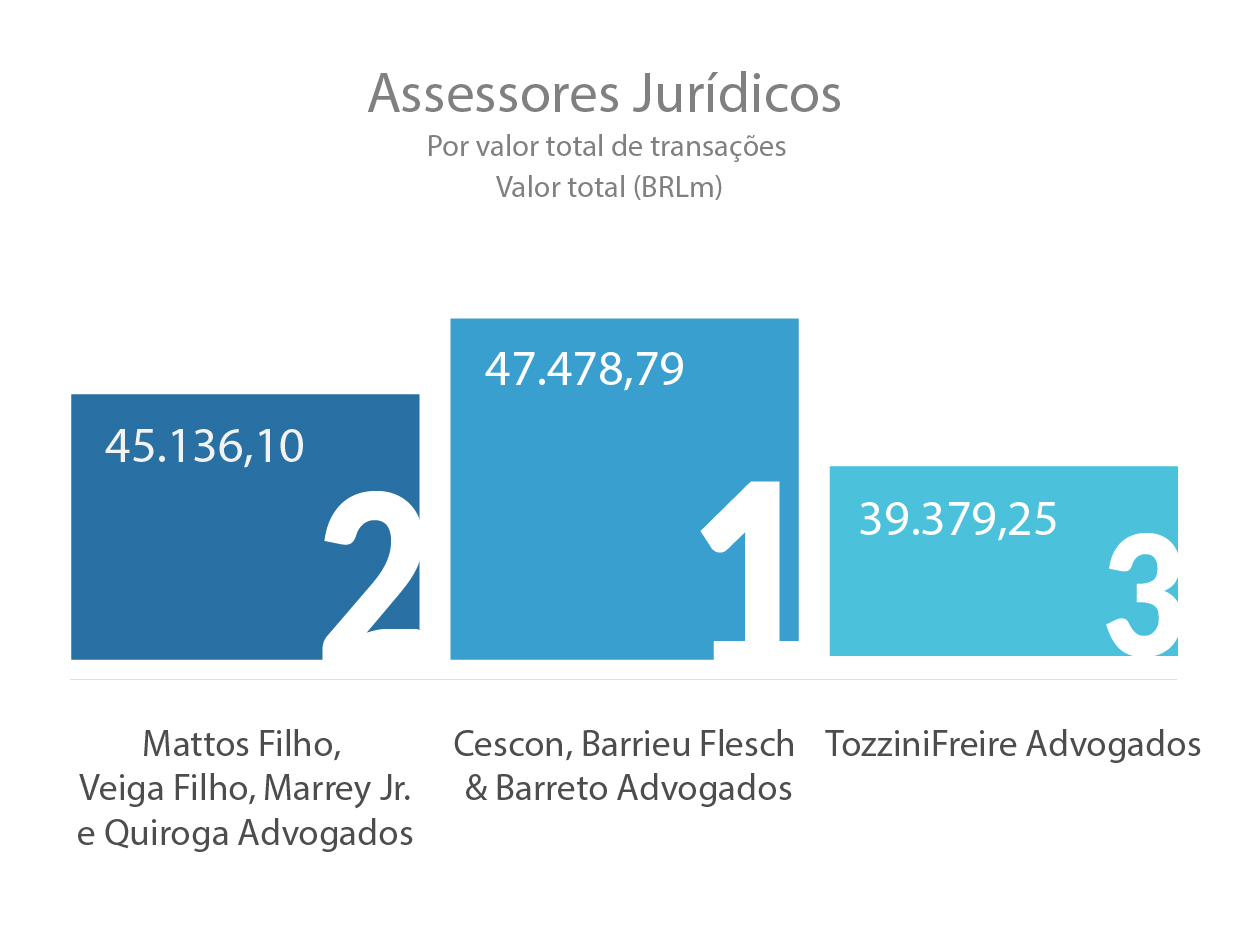

Ranking de Asesores Financieros y Jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico del segundo trimestre de 2018 de operaciones de M&A, Private Equity, Venture Capital y Mercado de Capitales, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe de las mismas.