Mercado de Fusões e Aquisições português movimenta EUR 5,1bi no primeiro semestre de 2022

- No primeiro semestre foram registadas 203 transações

- Volume de operações regista diminuição de 21% em comparação a 2021

- Setor de Real Estate foi o mais ativo no período, com 44 transações

- Fundos estrangeiros de Private Equity e Venture Capital aumentam em 27% seus investimentos em Portugal

O mercado transacional português registou no primeiro semestre de 2022, 203 operações com valor total de EUR 5,1bi, no qual 48% do total das transações possuem os valores revelados, de acordo com o mais recente relatório do Transactional Track Record em colaboração com o Intralinks.

No segundo trimestre, 97 fusões e aquisições foram registadas, entre anunciadas e concluídas, e um valor total de EUR 3,7bi.

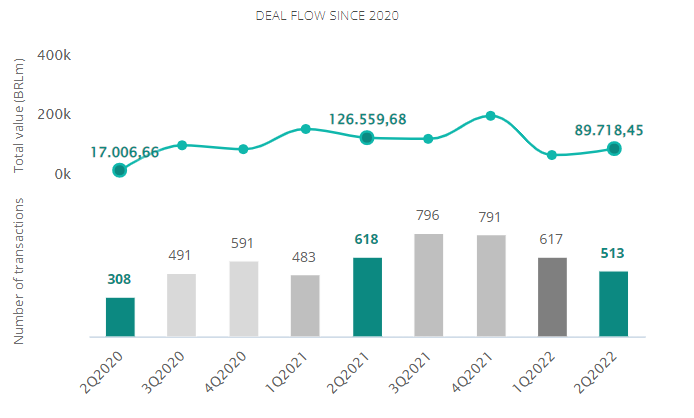

Operações do mercado transacional do 2Q de 2020 até 2Q de 2022

Fonte: Transactional Track Record.

Âmbito Cross-Border

No âmbito Cross-Border, quanto à número de transações, a Espanha foi o país que mais investiu em Portugal no período, contabilizando 21 transações. Em segundo lugar está a França com 16 operações.

As empresas portuguesas escolheram a Espanha e a Alemanha como principal destino de investimento, com seis e cinco transações, respectivamente.

As empresas norte-americanas diminuiram em 36% suas aquisições no mercado português, no primeiro semestre de 2022. As aquisições estrangeiras no setor de Tecnologia e Internet diminuíram 8% em comparação ao mesmo período de 2021.

Em relação aos fundos estrangeiros de Private Equity e Venture Capital que investem em empresas portuguesas, houve um aumento de 27% no período.

Private Equity, Venture Capital e Asset Acquisitions

No primeiro semestre foram contabilizadas 18 transaçõesde Private Equity com um total de EUR 1,0bi. Houve uma diminuição de 5% no número de operações em comparação ao mesmo período de 2021.

Em Venture Capital, foram realizadas 38 rodadas de investimentos com um total de EUR 522m, representando uma diminuição de 24% no número de transações.

No segmento de Asset Acquisitions, foram registadas 52 transações com um valor de EUR 1,4bi, representando uma queda de 11% no número de operações.

Transação do trimestre

A transação destacada pelo TTR no segundo trimestre de 2022 foi o aporte de capital na TagEnergy pela Capenergie 4 FPCI, Capenergie 4 SLP, ambas geridas pela Omnes Capital, Impala SAS, e Mirova. O valor da transação é de EUR 450m.

A operação contou com a assessoria jurídica dos escritórios Morais Leitão, Galvão Teles, Soares da Silva & Associados; Allen & Overy France; Linklaters Portugal; Garrigues Portugal; e Allen & Overy Spain.

Ranking de consultores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica no primeiro semestre 2022 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores jurídicos, por número de transações e em valor, lidera ao longo de 2022 o escritório Garrigues Portugal, com 18 transações e contabilizando um total de EUR 1,2bi.

No que se refere ao ranking de assessores financeiros, por número de transações e em valor, lidera em 2022 o J.P. Morgan Chase International Holdings, com uma transação e um total de EUR 652,99m.