Transactional Impact Monitor: Spain & Portugal – Vol. 2

24 April 2020

TTR’s Transactional Impact Monitor (TIM) is a Special Report combining local knowledge and market visibility from top dealmakers developed to address extraordinary situations affecting the macroeconomic stability and M&A outlook in core markets

INDEX

SPAIN

– M&A Outlook

– Private Equity

– Equity Capital Markets

– Handling the Crisis

PORTUGAL

– M&A Outlook

– Private Equity

– Handling the Crisis

– Dealmaker Profiles

SPAIN

Headlines across the world have begun to shift from the threatening global pandemic to the grim economic outlook facing countless countries grappling with the need to lift restrictions on business activities and resuscitate the livelihoods of their citizens.

Despite a two-week extension of the state of emergency that has kept residents locked inside their homes since mid-March until at least 9 May, Spain faces the same need to get its people back to work without succumbing en masse to SARS-CoV-2. All indications suggest a tough road ahead. The Bank of Spain projects a fall in GDP of between 6% and 13% and a public spending deficit as high as 11% in 2020, with a rapid, V-shaped recovery increasingly unlikely.

“Six percent is out of the question,” Deloitte Partner and Head of Private Equity Tomás de Heredia told TTR. Though there are some sectors performing quite well, including agriculture and food manufacturing, Spain’s heavy dependence on tourism and construction will slow the recovery, Heredia said.

If hotels aren’t permitted to open until September, according to the most likely scenario under discussion, Spain will lose a large chunk of its GDP over the next several months as its peak tourism season falls flat, Heredia noted.

In the construction industry, building already underway will carry on as restrictions are lifted, but investors are not likely to bank on new projects, he added. “I don’t see any real estate developer starting something from scratch now without the certainty that they will be selling in 24 months.”

In the first few weeks of the crisis, there was a sense that Spain was falling into a black hole just like Italy, said Pérez-Llorca Founding Partner Pedro Pérez-Llorca. Spain transitioned quickly from a growing market nearing the end of the economic cycle into a state of emergency harboring a very serious problem, he said. It was initially seen as a local problem, he noted, but within a few weeks, that emergency spread to the most important markets in world: the UK and the US.

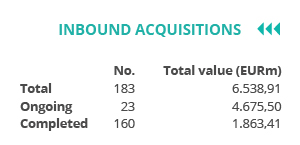

With 22m newly unemployed in the US, the largest source market for capital under management has its own problems, Pérez-Llorca pointed out. “Strategic investors that had been considering investments in Spain, now have too many problems at home to look at cross-border deals,” he said. Add to that the restrictions on foreign investment passed by the Spanish government to protect the local market and the outlook for inbound deals in the short-term is complicated, he said.

The word, in terms of politics and economics, is uncertainty, said Heredia. As long as you have some certain kind of environment, whether it’s good or bad, people will adjust their investment strategies. The worst thing that we are seeing is that the government is not giving the necessary certainty. “One day they say kids will return to school, the next day they say they won’t,” said Heredia. “They say businesses can reopen, then they say they can’t,” he added.

Auriga Global Investors Head of Derivatives and Alternative Investments Diego García de la Peña said his clients and portfolio companies were indeed desperate for clarity on the duration of the lockdown.

“If the confinement lasts only three months, restaurants can recover. It will be three months of write-off, of zero sales, and then we’ll hit bottom with a bad, but more or less manageable, outlook for 2020,” said García. “If the measures are extended, or if there’s another wave in October, anything to do with food and beverage and tourism – those sectors will face restructuring,” García said. “The duration of the confinement and the resolution of the health crisis are key.”

“We hope that over the next two weeks, at a maximum, all this will be cleared up,” Heredia said. “Everyone was expecting that the economy would recover before the summertime. Now everyone factors in that growth will recover after the summer.”

The unemployment rate in Spain, like in many other countries, “is going through the roof”, meanwhile, Heredia noted, and though there’s no official data because the government considers this a temporary situation being contained with public funds, there’s uncertainty over how long this will endure and people are depleting their savings.

Four-to-five months down the road, when people go back to work, a lot of companies will reduce their workforce and people will devote their savings to the most critical needs: education for their children and groceries, he said. “Obviously, there will be a recovery next year, but I don’t see many people buying second homes. That’s going to drive down everything,” he said.

Tourism will not begin to recover until the fall, and construction will remain sluggish, Heredia said. “Our view is that hotels won’t be reopened until September or October.” Next year, without a doubt, tourism will be good, Heredia said, and as soon as tourism starts flowing, the economy will pick up overall. Companies have stronger balance sheets than they did in the global financial crisis of 2008 and the government is providing liquidity; demand will come back next year, he said.

The retail industry, meanwhile, will see a contraction once everything opens up again, Heredia noted, and companies will begin cutting costs by closing the last points of sale they opened, which tend to be those secured at higher cost in poorer locations when retail space was scarce. Companies will start scaling down their retail platforms to where they were two years ago, he said, noting that the shift towards e-commerce accelerated by the crisis will further contribute to a scale-back.

The great winner in Spain is Amazon, Heredia said, noting that within specific niches there were smaller Internet companies, including wine and grocery distributors, capitalizing on the shift to e-commerce. “Those verticals are covered locally, but at a much smaller scale.”

Despite the confounding limbo crippling the country, Heredia said he had a positive outlook for the medium term. “I can only see growth. We are now at the trough; investors already discount this year and there is only one way to go: up. We cannot get worse.”

M&A Outlook

… Click here to access the second issue of Transactional Impact Monitor: Spain & Portugal – Vol. 2

PORTUGAL

On 20 April, Portugal’s prime minister outlined new rules for cautiously reanimating the economy beginning in May with a gradual return to normalcy under restrictions aimed at avoiding a surge in the number of SARS-CoV-2 cases heading into the summer tourism season.

What started out as, and still remains, essentially a health crisis, will create substantial shockwaves in the Portuguese economy, Alantra Portugal Managing Partner Rita Barosa told TTR. The crisis hit Portugal at a particularly bad moment, as the country had a number of vulnerabilities, Barosa said.

Portugal’s public debt stood at 118% of GDP, with the IMF projecting an increase to 135%, noted Oxy Capital Partner Daniel Viana, which does not allow much fiscal space for helping companies emerge from the crisis. Viana described the measures offered by the Portuguese government to address the crisis as “lightweight” compared to what other EU countries have done.

Portugal’s dependence on tourism and aging population also represent vulnerabilities, Viana said, and projections of an 8% contraction in GDP and an increase in unemployment to 14% paint a stark picture for 2020.

This crisis has an additional risk for Portugal compared to the 2010 crisis because it is much more global, said Barosa. It affects not just Portugal but the whole world in a more severe way at a time when prosperity was very much associated with freedom of movement and global commerce, she added. “In the previous crisis, a big part of the rest of the world wasn’t in the same situation as we were and that was an important force pushing us towards prosperity again. In fact, most transactions then were cross-border.”

Small businesses will be disproportionately impacted and many will probably have to close shop, said Viana. The largest companies are financially prepared to endure three or four months of disruption, but most companies do not have that solidity and strength, Morais Leitão Partner Nuno Galvão Teles agreed.

Rising unemployment and declining purchasing power will impact many businesses across the board, said Viana. “Companies are trying to be prepared for the worst case scenario, while at the same time hoping for the best.”

The economic crisis impacting countries across the world may lead to important structural changes with important implications for trade and commerce and M&A, Barosa noted. “We are living in a time of global distribution chains, but we may see a few countries try to reinforce their own domestic distribution channels since this crisis has caused a disruption.”

It is now obvious that the crisis will be deeper, longer and tougher than initially thought, which makes following a business plan and managing liquidity a real challenge, she said. Companies that were thinking about corporate acquisitions now have their own internal challenges, be it with their supply and distribution channels, costs related to maintaining sanitary measures in place, or being prepared to have staff working remotely; all that represents costs that were considered fleeting, but are now here to stay, she said.

It is not yet clear what amount of support will be given by the European Commission and how that will be carried out, Barosa added, and if it will result in a deeper asymmetry between EU members. “There is still a lot being discussed. What we have now in terms of information and aid is still insufficient.”

M&A Outlook

… Click here to access the second issue of Transactional Impact Monitor: Spain & Portugal – Vol. 2