Content available in English and Spanish (scroll down)

TTR Dealmaker Q&A with Across Legal Partner Sarah Schwartz

Across Legal

Sarah Schwartz

Partner at Across Legal, Sarah has extensive international experience, with a particular focus on M&A and venture capital transactions, both in Spain and in the US. She specializes in legal and strategic advice on mergers and acquisitions, venture capital, integrations, good corporate governance and strategic matters. She has carried out his professional experience in Amadeus IT Group, where she was Senior Legal Counsel, Mergers & Acquisitions of the legal department. In addition, she was also an Attorney at the Madrid office of Baker McKenzie and Associate at the Chicago office of McGuireWoods LLP.

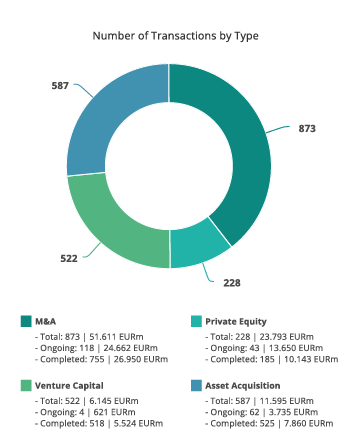

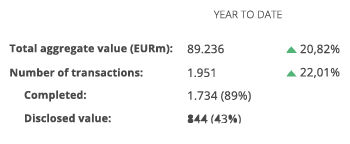

2021 has become a record-breaking year for levels of investment in both private equity and venture capital. Why do you think this is?

For several reasons. Firstly, in 2020 Covid and the lockdown led to a major freeze of the market; so 2021 was seen as the year of the recovery. This was because of a mix of optimism and the need to do everything that had been prevented in the previous year. Moreover, there is a lot of liquidity and, despite the existence of inflation, interest rates have not yet risen, meaning that the best option is to channel capital into investment.

In what segments or sectors do you think transactions are more focussed?

Significant investment is being made in FinTech, or business technology, specifically in cyber security, in applications for remote work or in information and data management. Moreover, in 2022 I believe there will be a clear trend towards investment in ESG, i.e., environment, sustainability and good governance. It is an essential issue for firms that are beginning to prioritise these kinds of matters.

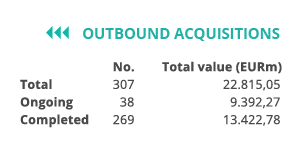

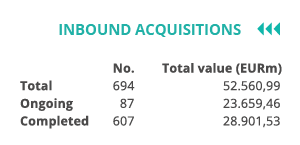

Many rounds of funding have been run for Spanish startups seeking international investors. Indeed, Across Legal recruited you specifically to promote their presence within these kinds of deals, didn’t they?

Spain is a hive of creativity and innovation with powerful startup accelerators. It is a stable European country – with a generation of successfully trained young people – which also offers a range of employment benefits compared to other European countries. It is a highly interesting country when it comes to investment. What is more, Spanish startups are also seeking international investors. The USA benefits from more capital and two powerful stock markets facilitating outflows and enhancing the returns secured in Europe. In recent months, I have observed a great deal of movement within Spanish firms with American parent companies over vastly interesting and complex deals. In tax terms, for instance, the impact of these transactions is critical; hence, it is vital to benefit from expert advisors. Indeed, one of the distinguishing traits of Across Legal is that it recruits native lawyers from the USA and the UK who are employed in Spain but benefit from experience in the aforementioned jurisdictions. The firm’s team has a wealth of experience and is capable of handling complex cross-border transactions.

Furthermore, major exits are being observed. Are we at a good juncture for divestitures?

In my experience, the best investors I have seen refrain from speculating on market activity; rather, they design an exit in accordance with the company’s strategic plan in order to get the most out of it. A business needs capital in order to grow. If a point comes where you are no longer willing to continue to invest, perhaps the time has come for the company to change hands

to an investor or firm that will take it to the next level. As a result, the aim is not so much a case of thinking about market valuations or the stock market, but rather about a strategic exercise of considering where I wish to end up in the next three to five years.

Overall, 2021 has been a big year for Across Legal; a year also in which the company overhauled its image and brand. Why did you consider this change?

We felt the need to change our brand because we sought to speak the same language as our clients and, as a result, to also communicate in a different manner. The business world is akin to a jungle, and we sought to convey this through our new image. Our mission as legal partners is precisely to help companies and investors to be unstoppable amid the jungle of commercial transactions.

What goals have you set for 2022?

Our goals are very closely aligned with the experiences of the firm in recent months. We will uphold our commitment to this transatlantic activity and to transactions with US investors. In addition, we will highlight our presence in Valencia, a city with a remarkable innovation ecosystem. Lastly, we are also contemplating joint work with our IT/IP department, which shall be entirely complementary and will enable us to deliver a 360-degree service to all emerging companies with clear innovation milestones.

Spanish version

Across Legal

Sarah Schwartz

Socia de Across Legal, cuenta con amplia experiencia internacional, con particular enfoque en transacciones de M&A y venture capital, tanto en España como en EE.UU. Está especializada en asesoramiento legal y estratégico en fusiones y adquisiciones, capital riesgo, integraciones, buen gobierno corporativo y asuntos estratégicos. Anteriormente, ha desempeñado su experiencia profesional en Amadeus IT Group, donde fue Senior Legal Counsel, Mergers & Acquisitions del departamento jurídico. Además, fue Abogada en la oficina de Madrid de Baker McKenzie y Associate en la oficina de Chicago de McGuireWoods LLP.

2021 se ha convertido en un año récord en cuanto a niveles de inversión, tanto en private equity como en venture capital, ¿por qué cree que ha sido así?

Hay varias razones. En primer lugar, en 2020, el Covid y el confinamiento provocaron una gran parálisis del mercado, de manera que 2021 se planteó como el año de la recuperación. Era una mezcla de optimismo y de la necesidad de llevar a cabo todo lo que el año anterior no se había podido realizar. Por otra parte, hay mucha liquidez y, aunque existe inflación, todavía no han subido los intereses, de manera que lo mejor es canalizar el capital hacia la inversión.

¿En qué segmentos o sectores piensa que habrá más operaciones en el próximo año?

Se está invirtiendo mucho en fintech, tecnología empresarial, en particular, en ciberseguridad, en aplicaciones para trabajar en remoto o en la gestión de datos y la información. Además, durante 2022 creo que habrá una clara tendencia hacia la inversión en ESG, es decir, en medioambiente, sostenibilidad y buen gobierno. Se trata de un tema fundamental para los corporates, que están empezando a dar prioridad a este tipo de temas.

En los últimos meses ha habido muchas rondas de financiación de startups españolas buscando inversores internacionales. De hecho, Across Legal decidió realizar su fichaje precisamente para impulsar su presencia en este tipo de deals, ¿no es así?

España es una cuna de creatividad e innovación, con potentes aceleradoras de startups. Es un país estable y europeo, y hay una generación de gente joven muy formada, al tiempo que existen ciertas ventajas laborales en comparación con otros países europeos. Es un país muy interesante para invertir. Y, al mismo tiempo, las startups españolas también buscan inversores internacionales. EE.UU. tiene más capital y dos mercados de valores potentes facilitando las salidas y mejorando los retornos obtenidos en Europa. En estos últimos meses, he podido comprobar que hay muchísimo movimiento en empresas españolas cuya matriz es americana, con deals muy interesantes y más complejos. En estas operaciones, por ejemplo, el impacto a nivel fiscal es crítico, por lo que es fundamental contar con asesores expertos. Precisamente, uno de los valores diferenciales de Across Legal es contar con abogados nativos, tanto de EE.UU. como en UK, activos en España, pero con experiencia en dichas jurisdicciones. Un team con gran experiencia y capaz de gestionar operaciones cross-border complejas.

Por otro lado, está habiendo exits de gran relevancia, ¿estamos en un buen momento para las desinversiones?

En mi experiencia, los mejores inversores que he visto no especulan con la actividad del mercado, sino que diseñan una salida alineada con el plan estratégico de la empresa para sacar el máximo provecho. Para crecer, una empresa necesita capital. Si llega un punto en el que no estás dispuesto a seguir invirtiendo, quizás ha llegado el momento de que la empresa cambie de manos con un inversor o corporate que la lleve al siguiente nivel. Por tanto, no se trata tanto de pensar en las valoraciones del mercado o en la Bolsa, sino en un ejercicio estratégico de pensar donde quiero estar en los próximos tres o cinco años.

En general, 2021 ha sido importante para Across Legal, un año en el que, además, han renovado su imagen y marca, ¿por qué se plantearon este cambio?

Sentimos la necesidad de cambiar nuestra marca porque queríamos hablar el mismo idioma que nuestros clientes y, por tanto, comunicarnos también de una forma diferente. El mundo de los negocios es como una selva, y así lo hemos querido representar con nuestra nueva imagen. Nuestra misión como partners legales es justamente ayudar a empresas e inversores a ser imparables dentro de la jungla de las transacciones comerciales.

¿Qué objetivos se plantean de cara a 2022?

Nuestros objetivos van muy en línea con lo que ha vivido el despacho durante los últimos meses. Mantendremos nuestra apuesta por esa actividad transatlántica y las operaciones con inversores estadounidenses. Además, haremos hincapié en nuestra presencia en Valencia, una ciudad con un ecosistema de innovación increíble. Y, por último, tenemos muy en mente el trabajo conjunto con nuestro departamento de IT / IP, totalmente complementario y gracias al cual damos un servicio 360º a todas las empresas emergentes que tienen claros hitos de innovación.