TTR Dealmaker Q&A con

Mikel Mendiola, Socio. Manager del área de M&A y Capital de Riesgo en Lawesome

Mikel Mendiola

Lawesome

En 2018, Mikel se unió a Lawesome, donde actualmente lidera el área de “M&A & Venture Capital”. Comenzó su carrera en Cuatrecasas, donde trabajó durante más de nueve años en las oficinas de Bilbao y Londres.

Abogado especializado en M&A, Venture Capital y Private Equity, con notable experiencia en el diseño y la construcción de estructuras societarias complejas, así como en la implementación de Joint Ventures a nivel nacional e internacional. Ha asesorado indistintamente tanto a empresas nacionales como internacionales en numerosas operaciones de M&A, Venture Capital y Private Equity.

Su destacada trayectoria se refleja en su continua presencia durante los últimos años en el Top 5 del Ranking TTR Profesional de los abogados con mayor número de operaciones cerradas en España, donde en el año 2023 ocupó el 4º puesto con 21 operaciones cerradas.

Mikel se distingue por su espíritu constructivo y su capacidad para encontrar equilibrios en las negociaciones. En su tiempo libre, disfruta de la pesca en el Cantábrico y de jugar al fútbol.

TTR: El mercado de M&A en España ha cerrado 2025 con una menor cantidad de operaciones, pero con un volumen transaccionado en recuperación. Desde la experiencia de Lawesome, ¿qué factores explican esta dinámica y cómo se ha comportado el dealmaking en el segmento mid-market en los últimos meses?

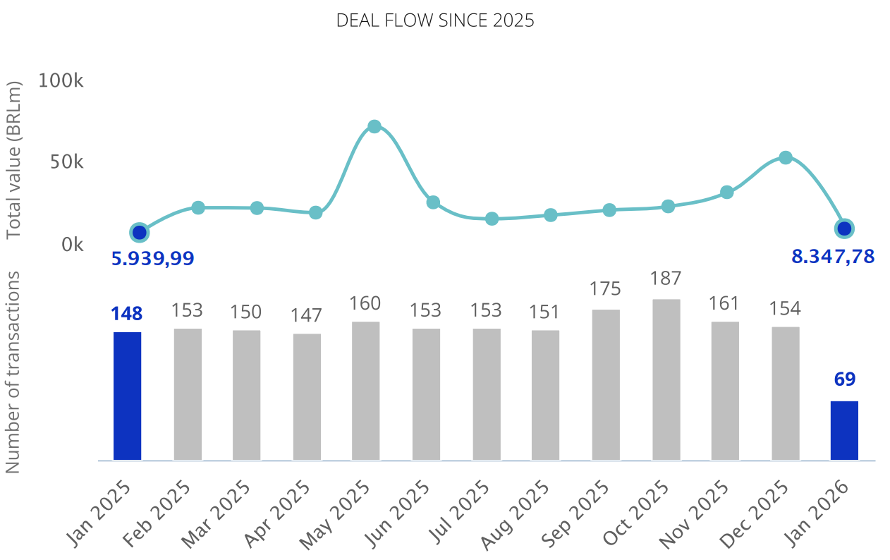

A finales de 2025, con el ejercicio prácticamente concluido, en Lawesome observamos con claridad cómo ha evolucionado el mercado de M&A en España. Ha sido un año con menos operaciones en términos de volumen, pero con transacciones más relevantes, mejor estructuradas y con un nivel de exigencia notablemente superior.

El entorno de tipos de interés elevados, la mayor prudencia del sistema financiero y un enfoque más riguroso en la gestión del riesgo han reducido de forma significativa las operaciones más pequeñas, muchas de las cuales han sido pospuestas o directamente descartadas. En paralelo, el volumen agregado se ha mantenido gracias al protagonismo de activos de alta calidad. Los inversores han concentrado su atención en compañías con fundamentos sólidos y ventajas competitivas claras, especialmente en sectores como tecnología, servicios profesionales, energía, infraestructuras y salud.

En este contexto, el mid-market ha demostrado una vez más su resiliencia y capacidad de tracción, consolidándose como el motor real del dealflow en 2025. Los compradores han elevado el nivel de sofisticación en sus procesos, con due diligences más exhaustivas y estructuras de precio y ajustes contractuales más elaborados. Además, las valoraciones han sido más racionales y alejadas de los máximos de 2021–2022. El private equity, por su parte, ha mantenido un papel especialmente activo, impulsando estrategias de plataforma y crecimiento inorgánico que han sostenido la actividad incluso en un entorno más selectivo.

En conjunto, 2025 se ha consolidado como un año de madurez y disciplina: menos operaciones, pero mejor fundamentadas; menos volatilidad, más criterio. El mercado ha premiado la calidad y la preparación siendo el mid-market el eje central de la actividad.

Para una firma como Lawesome, este entorno de 2025 es favorable porque premia la especialización. Ya no basta con redactar el contrato de compraventa correspondiente con estructuras básicas, sino que el cliente del mid-market actual demanda estructuras creativas (earn-outs ligados a rendimiento, reinversión de fundadores, pactos de socios sofisticados) para, entre otras razones, salvar las diferencias de valoración y asegurar el éxito de la operación a largo plazo.

TTR: Lawesome ha mantenido una fuerte presencia en operaciones de venture capital y transacciones con startups durante 2025. ¿Qué sectores han mostrado mayor actividad y qué tipo de inversores están liderando la actividad en estos verticales?

A lo largo de 2025 hemos seguido muy activos en operaciones de venture capital y en transacciones vinculadas al ecosistema startup.

La mayor parte de nuestra actividad se ha concentrado en proyectos de salud y life sciences, software e inteligencia artificial aplicada, tecnología industrial e infraestructuras, así como en soluciones orientadas a sostenibilidad y transición energética. Son compañías que combinan desarrollo tecnológico propio con aplicaciones muy concretas y validadas en el mercado, muchas de ellas con ambición internacional desde etapas tempranas.

Paralelamente, hemos observado un dinamismo notable en plataformas digitales y en modelos de negocio emergentes en ámbitos como educación, empleo, logística o servicios especializados. En estos segmentos, el énfasis ha dejado de estar en el crecimiento a toda costa para centrarse en la escalabilidad bien gestionada, la recurrencia de ingresos y la eficiencia operativa.

Desde la perspectiva inversora, el protagonismo ha recaído en fondos de venture capital con una especialización sectorial muy marcada y un enfoque más disciplinado que en ciclos anteriores. A su lado, los inversores estratégicos y corporativos han tenido un peso creciente, impulsados por la necesidad de incorporar tecnología o capacidades diferenciales a su actividad principal, especialmente en salud, industria y energía. Los fondos internacionales han recuperado presencia en proyectos con verdadero potencial de expansión global, mientras que los family offices y coinversores privados han seguido siendo esenciales en fases iniciales y de crecimiento, aportando capital estable y una visión de largo plazo.

En definitiva, 2025 ha reforzado un ecosistema de venture capital más exigente y maduro, en el que tanto emprendedores como inversores se orientan hacia proyectos con bases sólidas, tecnología con aplicación real y un camino claro hacia la rentabilidad o la integración estratégica.

TTR: ¿Qué balance hacen del posicionamiento de Lawesome en el ecosistema español de M&A y VC?,¿Cómo ha evolucionado su relación con fondos, emprendedores y empresas consolidadas en los últimos años de expansión de la firma?

Desde Lawesome, cerramos el año 2025 con un balance excepcionalmente positivo, marcando un verdadero punto de inflexión. Hemos superado la percepción de ser únicamente una boutique legal especializada en startups para consolidarnos como una firma de referencia a nivel nacional en el segmento Mid-Market transaccional, manteniendo intacta nuestra esencia ágil. En este proceso, la apertura y estabilización de nuestras oficinas en Cataluña ha sido fundamental, asegurando una presencia robusta en dos de los hubs de innovación más importantes del país.

Nuestro principal motor de diferenciación en 2025 ha sido la capacidad de actuar como un puente estratégico entre dos esferas que tradicionalmente operaban de forma aislada. Por un lado, nuestra intensa actividad en Venture Capital nos ha mantenido liderando las tablas de clasificación por número de operaciones y, por otro, hemos experimentado un crecimiento significativo en transacciones de mayor envergadura, especialmente en M&A industrial. Nuestra ampliación territorial nos ha permitido acompañar con éxito a empresas familiares, compañías del sector alimentario y proyectos de la industria 4.0, demostrando que nuestro asesoramiento en operaciones corporativas complejas abarca desde las rondas iniciales hasta la gestión de ventas secundarias e integraciones en o ventas a grandes grupos industriales o inversores institucionales.

Esta madurez en el mercado ha redefinido nuestro papel con cada categoría de cliente. Para los fondos de Venture Capital y Private Equity, nuestra relación se transformó: cada vez somos socios más estratégicos para ellos, facilitando la estructuración de inversiones, desinversiones y la ordenación de complejas estructuras corporativas.

Con los emprendedores, hemos profundizado en un modelo de acompañamiento de ciclo completo. Muchos de los clientes que iniciaron su camino con nosotros en fases tempranas han completado sus propios exits o procesos de fusión este año, y la confianza mutua nos ha permitido asesorarles en operaciones de gran escala.

En el ámbito de la empresa consolidada, el auge del corporate venturing ha sido un fenómeno clave. Nuestro crecimiento nos ha permitido acercarnos a grandes corporaciones con apetito por la innovación. Estas compañías valoran especialmente nuestra comprensión de la mentalidad y el ritmo de las startups, lo que nos permite facilitar sus inversiones sin comprometer la velocidad y agilidad de las participadas.

Además, 2025 ha sido un año de mucho dinamismo en el lanzamiento de spin-offs procedentes de centros tecnológicos y de investigación. Hemos asesorado a estas entidades en la definición jurídica de sus estrategias de transferencia, aportación y comercialización de la propiedad intelectual. Esto asegura estructuras sólidas que les permiten llevar su tecnología al mercado con plenas garantías y bajo modelos de explotación claros y sostenibles y, además, aumentar su atractivo como empresas invertibles.

En resumen, si tuviéramos que encapsular el 2025 de Lawesome en una sola idea, sería la “transversalidad”. Hemos demostrado con hechos que es viable fusionar la frescura y cercanía de una firma moderna con la capacidad técnica para ejecutar operaciones de alta complejidad para clientes corporativos de primer nivel.

TTR: En los últimos meses se ha observado un aumento en la complejidad de las operaciones, tanto por el tipo de inversores involucrados como por las estructuras utilizadas. ¿Qué características destacan hoy en los deals que asesoran y cómo ha evolucionado el perfil de las transacciones en su práctica?

Esto es porque para salvar la brecha de valoración que se ha acentuado este año entre compradores y vendedores y para equilibrar mejor los riesgos para unos y otros, se requiere de planteamientos a medida, con estructuras más complejas y creativas.

En este contexto, los earn-outs se han ratificado en una pieza central del precio. Ya no son un complemento, sino un elemento clave que puede llegar a representar hasta el cuarenta por ciento de la contraprestación total. Además, se vinculan a métricas mucho más específicas. Esto exige una definición extremadamente precisa de cómo se medirá el desempeño tras el cierre para evitar conflictos posteriores, así como de las herramientas de los vendedores y compradores para evitar que la otra parte influya artificialmente y de forma negativa en la métrica en cuestión.

Al mismo tiempo, los rollovers y la reinversión de los vendedores se han vuelto casi obligatorios en el Mid-Market. El comprador no solo adquiere la compañía, sino que pide a los vendedores que reinviertan entre un veinte y un treinta por ciento en la nueva estructura. Esto convierte la operación en una combinación de compraventa y pacto de socios, duplicando la complejidad jurídica. En las operaciones de Venture Capital También han ganado protagonismo las secondary sales en rondas avanzadas, especialmente en Series B y C, donde parte del capital nuevo se destina a comprar participaciones de inversores iniciales o fundadores ya menos activos, lo que añade retos fiscales y legales adicionales.

Por último, el auge de la inversión en DeepTech —sobre todo en biotech y software— ha cambiado el enfoque de la due diligence. La propiedad intelectual se ha convertido en el eje de la operación: su solidez, protección y transferibilidad determinan el éxito del deal. En resumen, las operaciones de 2025 son menos rutinarias y mucho más estructurales. Requieren menos formularios estándar y mucha más ingeniería jurídica para diseñar incentivos, equilibrar riesgos y construir acuerdos realmente adaptados a cada caso.

TTR: ¿Qué perspectivas tiene Lawesome para el mercado transaccional en 2026? ¿Qué señales creen que deben seguir de cerca los asesores legales e inversores en un entorno donde la cautela coexiste con oportunidades estratégicas?

En Lawesome, miramos hacia 2026 con una perspectiva de optimismo moderado. Nuestra previsión no apunta a una reactivación repentina del mercado, sino más bien a una paulatina normalización del ecosistema transaccional. Esto implica que la actividad inversora mantendrá una disciplina en la toma de decisiones, pero simultáneamente se incrementará el interés por operaciones que presenten una lógica industrial bien definida, que involucren activos verdaderamente diferenciales y que sustenten modelos de negocio con capacidad probada para generar valor a corto plazo.

Estimamos que 2026 será un año donde la selectividad seguirá siendo la norma, si bien las oportunidades se presentarán en un abanico más amplio que en ejercicios precedentes. Factores como la probable estabilización de los tipos de interés, una reactivación del crédito y la necesidad intrínseca de las grandes corporaciones con estrategias de innovación de desplegar capital, deberían impulsar un repunte moderado en el dealflow. Además, es crucial señalar la presión que ejercen los fondos de capital privado que levantaron capital en los años récord de 2017-2019, ya que están llegando al final de sus ciclos de inversión y tienen una urgencia creciente por devolver liquidez a sus partícipes o LPs. Esta dinámica generará una oleada de activos que saldrán al mercado, pero en un entorno donde el comprador será exigente. Anticipamos especial dinamismo en el mid-market, en segmentos como la tecnología aplicada, la energía, el sector salud y la industria. En particular, creemos que los sectores “calientes” para el próximo año serán aquellos considerados críticos para la autonomía estratégica de Europa: Defensa y Ciberseguridad, Semiconductores/Chips, y Agri-Tech.

Desde la óptica de los asesores e inversores, existe un indicador crítico que deberá ser monitoreado y es el coste de financiación: cualquier flexibilización en este ámbito tiene el potencial de desbloquear un volumen considerable de operaciones que han permanecido en pausa.

En conclusión, 2026 será un ejercicio donde la prudencia seguirá dominando, y las transacciones no se simplificarán, sino que se volverán intrínsecamente más estratégicas. Es aquí donde el rol del asesor legal, como Lawesome, será crucial: no solo para estructurar operaciones más inteligentes y anticipar riesgos, sino para facilitar que las partes negociadoras encuentren puntos de acuerdo sólidos.

English version

Mikel Mendiola

Lawesome

Mikel started his career in the law firm of Cuatrecasas, where he stayed for more than nine years, forming part of the team in Bilbao and London. He joined Lawesome in mid-2018 and is currently the head of the firm’s M&A and Venture Capital division.

Mikel is a lawyer who specialises in M&A, Venture Capital and Private Equity, as well as the design and development of complex corporate structures. He has extensive experience in the implementation of Joint Ventures, both nationally and internationally.

Although he has advised companies of all sizes throughout his career, with extensive experience in advising listed companies, Mikel has always had a unique connection with technological entrepreneurship, which led him to join the group of professionals who promoted the “Cuatrecasas Start-ups” programme within his previous firm.

Despite being a ruthless negotiator, Mikel is characterised by his constructive spirit and his constant search for balance in order to reach agreements in the negotiations in which he participates. When he isn’t in the office, you will be sure to find him fishing in the Bay of Biscay or enjoying a game of football, his other great passion.

TTR: The Spanish M&A market closed 2025 with a lower number of transactions, but with a recovering deal value. From Lawesome’s perspective, what factors explain this dynamic and how has dealmaking in the mid-market segment performed in recent months?

By the end of 2025, with the financial year virtually completed, at Lawesome we have been able to clearly observe how the Spanish M&A market has evolved. It has been a year with fewer transactions in terms of volume, but with more significant, better-structured deals and a notably higher level of rigor and sophistication.

The environment of elevated interest rates, increased caution within the financial system and a more stringent approach to risk management have significantly reduced smaller transactions, many of which have been postponed or outright abandoned. At the same time, aggregate deal value has been sustained by the prominence of high-quality assets. Investors have focused their attention on companies with solid fundamentals and clear competitive advantages, particularly in sectors such as technology, professional services, energy, infrastructure and healthcare.

In this context, the mid-market has once again demonstrated its resilience and strong traction, consolidating itself as the true engine of dealflow in 2025. Buyers have raised the level of sophistication in their processes, with more thorough due diligences and more elaborate pricing structures and contractual adjustments. Valuations have also become more rational and have moved away from the peaks seen in 2021–2022. Private equity has remained especially active, driving platform strategies and inorganic growth initiatives that have sustained activity even in a more selective environment.

Overall, 2025 has consolidated itself as a year of maturity and discipline: fewer deals, but better grounded; less volatility, more discernment. The market has rewarded quality and preparedness, with the mid-market standing at the core of activity.

For a firm like Lawesome, this 2025 environment has been favorable because it rewards specialization. It is no longer sufficient to simply draft a standard share purchase agreement; today’s mid-market clients demand creative structures (performance-linked earn-outs, founder reinvestments, sophisticated shareholders’ agreements) in order, among other reasons, to bridge valuation gaps and ensure the long-term success of the transaction.

TTR: Lawesome has maintained a strong presence in venture capital operations and startup-related transactions throughout 2025. Which sectors have shown the greatest activity, and what types of investors are leading deal activity in these verticals?

Throughout 2025, we have remained highly active in venture capital transactions and deals linked to the startup ecosystem.

Most of our activity has been concentrated in healthcare and life sciences, software and applied artificial intelligence, industrial technology and infrastructure, as well as solutions focused on sustainability and the energy transition. These are companies that combine proprietary technological development with very specific, market-validated applications, many of them with international ambitions from early stages.

At the same time, we have observed notable dynamism in digital platforms and emerging business models in areas such as education, employment, logistics and specialized services. In these segments, the focus has shifted away from growth at all costs toward well-managed scalability, revenue recurrence and operational efficiency.

From an investor standpoint, the leading role has been played by venture capital funds with strong sector specialization and a far more disciplined approach than in previous cycles. Alongside them, strategic and corporate investors have gained increasing relevance, driven by the need to incorporate technology or differentiated capabilities into their core businesses, particularly in healthcare, industry and energy. International funds have regained presence in projects with genuine global expansion potential, while family offices and private co-investors have continued to be essential in early and growth stages, providing stable capital and a long-term vision.

Ultimately, 2025 has reinforced a more demanding and mature venture capital ecosystem, where both entrepreneurs and investors are increasingly oriented toward projects with solid foundations, technology with real-world applications and a clear path toward profitability or strategic integration.

TTR: How do you assess Lawesome’s positioning within the Spanish M&A and VC ecosystem? How has your relationship with funds, entrepreneurs and established companies evolved during the firm’s recent years of expansion?

At Lawesome, we closed 2025 with an exceptionally positive assessment, marking a true inflection point. We have moved beyond the perception of being merely a legal boutique specialized in startups to consolidate ourselves as a nationally recognized firm in the transactional mid-market segment, while preserving our agile DNA. In this process, the opening and stabilization of our offices in Catalonia have been key, ensuring a strong presence in two of the country’s most important innovation hubs.

Our main differentiating factor in 2025 has been our ability to act as a strategic bridge between two spheres that traditionally operated in isolation. On the one hand, our intense venture capital activity has kept us at the top of the rankings by number of deals, and on the other, we have experienced significant growth in larger transactions, particularly in industrial M&A. Our territorial expansion has enabled us to successfully support family-owned businesses, food sector companies and Industry 4.0 projects, demonstrating that our advisory capabilities in complex corporate transactions span from early-stage rounds to secondary sales and integrations or exits to large industrial groups or institutional investors.

This market maturity has redefined our role with each client category. For venture capital and private equity funds, our relationship has evolved into a more strategic partnership, assisting with investment and divestment structuring and the organization of complex corporate structures.

With entrepreneurs, we have deepened a full-cycle advisory model. Many clients who began their journey with us at early stages have completed their own exits or merger processes this year, and mutual trust has allowed us to advise them on large-scale transactions.

Within established companies, the rise of corporate venturing has been a key phenomenon. Our growth has enabled us to engage with large corporations with a strong appetite for innovation. These companies particularly value our understanding of startup mentality and pace, which allows us to facilitate their investments without compromising the speed and agility of the investee companies.

In addition, 2025 has been a very dynamic year for the launch of spin-offs originating from technological and research centers. We have advised these entities on the legal definition of their technology transfer, contribution and intellectual property commercialization strategies, ensuring robust structures that allow them to bring their technology to market with full legal certainty, clear and sustainable exploitation models, and increased attractiveness as investable companies.

In summary, if we had to encapsulate Lawesome’s 2025 in a single concept, it would be “cross-functionality.” We have demonstrated in practice that it is possible to combine the freshness and closeness of a modern firm with the technical capability required to execute highly complex transactions for top-tier corporate clients.

TTR: In recent months, there has been an increase in deal complexity, both in terms of the types of investors involved and the structures used. What characteristics stand out today in the deals you advise on, and how has the transaction profile in your practice evolved?

This is largely because bridging the valuation gap that has widened this year between buyers and sellers, and achieving a better balance of risk allocation, requires tailor-made approaches with more complex and creative structures.

In this context, earn-outs have been reaffirmed as a central component of pricing. They are no longer a mere add-on, but a key element that can represent up to forty percent of total consideration. Moreover, they are linked to far more specific metrics. This requires extremely precise definitions of post-closing performance measurement to avoid future disputes, as well as mechanisms to prevent either party from artificially and adversely influencing the relevant metrics.

At the same time, rollovers and seller reinvestments have become almost mandatory in the mid-market. The buyer not only acquires the company but also requires sellers to reinvest between twenty and thirty percent into the new structure. This turns the transaction into a hybrid of a sale and a shareholders’ agreement, effectively doubling legal complexity. In venture capital transactions, secondary sales in later rounds—particularly Series B and C—have also gained prominence, where part of the new capital is used to acquire stakes from early investors or less active founders, adding further tax and legal challenges.

Finally, the rise of deep-tech investment—especially in biotech and software—has shifted the focus of due diligence. Intellectual property has become the core of the transaction: its robustness, protection and transferability determine deal success. In short, 2025 transactions are less routine and far more structural in nature. They require fewer standard templates and significantly more legal engineering to design incentives, balance risks and build agreements truly tailored to each case.

TTR: What are Lawesome’s outlooks for the transactional market in 2026? What signals should legal advisors and investors closely monitor in an environment where caution coexists with strategic opportunities?

At Lawesome, we look toward 2026 with a perspective of moderate optimism. Our outlook does not point to a sudden market reactivation, but rather to a gradual normalization of the transactional ecosystem. This means investment activity will remain disciplined, while interest will increasingly focus on transactions with clear industrial logic, genuinely differentiated assets and business models with a proven ability to generate short-term value.

We expect 2026 to be a year in which selectivity remains the norm, although opportunities will arise across a broader range of sectors than in previous years. Factors such as the likely stabilization of interest rates, a reactivation of credit and the intrinsic need of large corporations with innovation strategies to deploy capital should drive a moderate rebound in dealflow. It is also important to highlight the pressure faced by private equity funds that raised capital during the record years of 2017–2019, as they approach the end of their investment cycles and face increasing urgency to return liquidity to their LPs. This dynamic will generate a wave of assets coming to market, albeit in an environment where buyers remain highly demanding. We anticipate particular dynamism in the mid-market, especially in applied technology, energy, healthcare and industrial sectors. In particular, we believe the “hot” sectors for the coming year will be those considered critical to Europe’s strategic autonomy: Defense and Cybersecurity, Semiconductors/Chips and Agri-Tech.

From the perspective of advisors and investors, one critical indicator to monitor will be the cost of financing: any easing in this area has the potential to unlock a significant volume of transactions that have remained on hold.

In conclusion, 2026 will be a year in which prudence continues to prevail, and transactions will not become simpler, but intrinsically more strategic. This is where the role of the legal advisor, such as Lawesome, will be essential—not only to structure smarter transactions and anticipate risks, but also to help negotiating parties find solid and sustainable points of agreement.