Entrevista com Milena Mazzini, sócia do Madrona Advogados.

Segundo Milena Mazzini, o mercado de TI brasileiro tem se destacado em fusões & aquisições, e um dos motivos é a inovação estratégica, visto que “a tecnologia é fundamental para outros setores e requer investimento constante”.

Leia a entrevista completa abaixo:

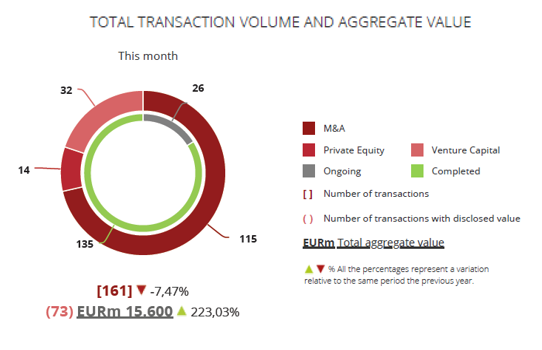

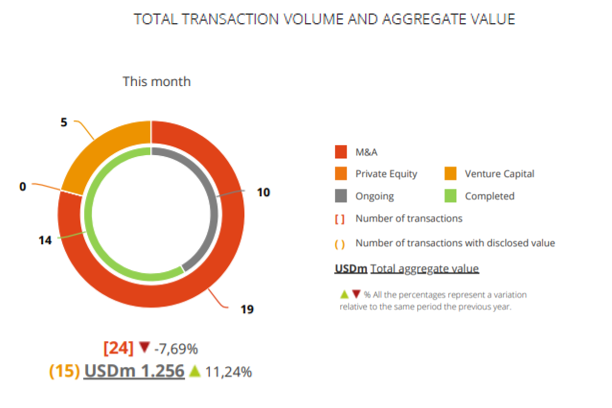

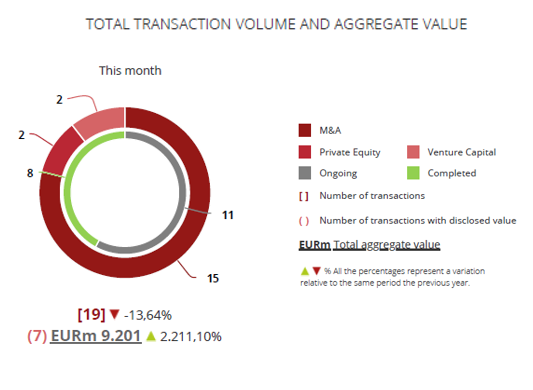

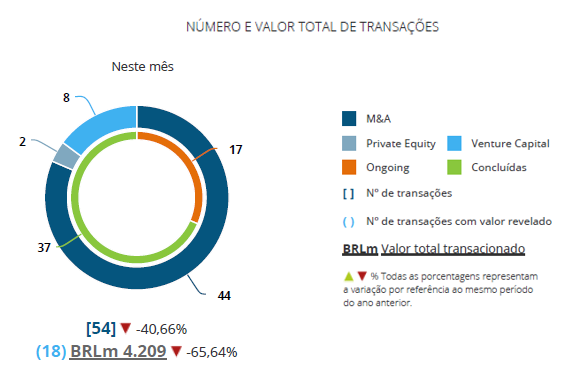

Como descreveria a performance do mercado brasileiro de M&A no primeiro semestre de 2018?

O ano iniciou com uma expectativa muito boa, em linha com a expectativa de crescimento do PIB (3% ao ano, conforme Boletim Focus). No entanto, conforme os meses se passaram, da mesma forma que o crescimento do PIB real não demonstrou a força esperada, o mercado de M&A também perdeu força.

Quais são as expectativas para o próximo semestre?

Dadas as incertezas associadas ao processo eleitoral, acreditamos que deva melhorar no último trimestre quando houver mais clareza sobre o resultado da corrida eleitoral.

O setor de Saúde, Higiene e Estética está entre os três mais ativos de 2018, além de seguir entre os mais atrativos para os investidores de Private Equity e Venture Capital. Quais são as condições do mercado hoje que favorecem ou explicam esse apetite do mercado pelas empresas do setor?

Esse setor tem estado ativo há muitos anos e sofre menos com a redução da atividade econômica em razão do envelhecimento da população brasileira. Prova disso foram os IPOs bem sucedidos de Hapvida e Intermédica no primeiro semestre.

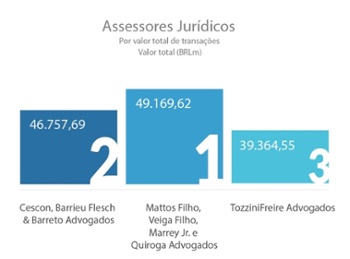

O Madrona tem participado de uma série de transações que envolveram investimentos em fintechs em 2018, tal como a aquisição da Bivaco Holding pela PagSeguro e essas operações tem sido um destaque bastante positivo no ano. Quais são os principais desafios das operações desse setor em termos de assessoria jurídica.

As transações envolvendo fintechs, e empresas de tecnologia, de forma geral, tem crescido significativamente. A falta de regulamentação clara, por um lado, pode ser um atrativo para o setor. Por outro lado, no entanto, traz certa insegurança jurídica em relação ao futuro dos modelos que estão sendo desenhados. Ainda se observa um nível elevado de informalidade no setor, o que representa outro fator de preocupação nas transações de M&A.

E o que se pode esperar para o restante do ano para o setor?

Acredita-se que para o segundo semestre algumas empresas do setor tenham que se dedicar às adequações trazidas por recentes normas regulatórias, especialmente com a finalidade de se preparem para as transações que se seguirão.

“A tecnologia é fundamental para outros setores e requer investimento constante.”

A senhora participou recentemente do evento IT M&A Seminar, promovido pelo TTR. Considerando o dinamismo que o setor tem demonstrado no último ano, embora o volume de operações no setor registradas entre janeiro e junho deste ano esteja em queda, é possível dizer que o segmento sente menos intensamente os efeitos da crise econômica e política brasileira?

Ainda que se verifique uma retração, alguns dados nos levam a crer que o setor vem sofrendo relativamente menos do que os demais setores de forma geral. A tecnologia é fundamental para outros setores e requer investimento constante.

O que se pode esperar em termos de transações para o setor no segundo semestre?

Acreditamos que que o setor não enfrentará queda maior no segundo semestre em razão das potenciais transações que já vem sendo avaliadas durante o primeiro semestre de 2018.