TTR Dealmaker Q&A with Melissa Kanô, Corporate Law and M&A partner at KLA – Koury Lopes Advogados

TTR – How would you describe the performance of the Brazilian M&A market so far in 2018?

MK: Although one could say that in a year with World Cup and presidential elections the M&A market could be affected, we saw that, due to the Brazilian economy recovery (even though affected, in a very punctual way, by the truck drivers’ strike in May), the first semester has shown a very active period for M&A transactions. There has been a window for relevant acquisitions (i.e. acquisition of Fibria by Suzano, Somos by Kroton and Eletropaulo by Enel), which also enhanced the transactions involving the middle market companies. The clean energy sector (wind and solar) has also shown relevant moves, not only among Brazilian companies (i.e. Vale and CEMIG) but also foreign, specially Canadians companies. Finally, the technology sector has concentrated most of the investments in the first semester of 2018.

TTR – The Brazilian market has been heavily influenced by issues such as instability and political uncertainties, which has brought on several consequences for companies. Is it possible to recognize changes in the way Brazilian companies are dealing with internal investigations and implementation of compliance and corporate governance programs? How have these changes impacted the Brazilian M&A market?

MK: It is certain that the effects of the Car Wash operation are notorious not only in the market but also at the companies’ culture. There has been a positive evolution in the way of doing business in Brazil as well as in the companies´ internal practices and conducts. As a result of that, we have seen a relevant increase in the assistance to our clients in the implementation of compliance and corporate governance programs, trainings, risk assessments, background checks of suppliers and service providers, as well as the conduct of internal investigations with legal implications in various jurisdictions. On top of that, the Chief Compliance Officer role has been taken to a higher level in terms of relevance. It is a no return way and the M&A market, not only in Brazil but worldwide, shall help disseminating this positive trend. The authorities expect that, especially in the USA (DOJ and SEC), that the acquisitions involving historical risk markets/countries shall help uncover corruption practices and, at the same time, disseminate compliance for a larger number of companies. It is worth noting that specific due diligence on anticorruption, with analysis of the general ledgers, risk assessment and interviews with executives and key employees of the target have become a recurrent demand from our clients, especially those that, for some reason, are subject to the FCPA.

TTR – KLA has advised a series of Venture Capital operations involving fintechs in 2018, such as the investments in Volanty and Taki Payments. What are the main challenges of these operations in terms of legal advice?

MK: I believe the main challenges for the legal counsels are those related to the regulatory and operational aspects of the targets, which were identified during the due diligence. That includes the confirmation that targets are in compliance with all regulatory requirements (in terms of registrations, licenses and permits) and that they conduct their business properly, especially in relation to their employees and the taxes applicable to their operations. Also, it is important to review carefully the target´s IP rights. It is crucial that those IP rights are, in fact, owned by the targets, in order to avoid discussions and issues with former employees and third parties. In relation to the investment agreements, the main challenge is to negotiate the founders’ voting rights vis a vis the governance powers that are usually considered an essential right by the funds.

TTR – As GDPR, the General Data Protection Regulation, went into effect in the European Union, the Brazilian Congress approved the final version of the Brazilian General Data Protection Law (LGPD), which now needs to be sanctioned by the president. What impacts did GDPR have on the M&A market that can also be expected with the new legislation in Brazil? What are the risks that noncompliance with regulation can lead to in an M&A operation?

MK: The first major impact was understanding, effectively, how and in to what extent the GDPR affects the Brazilian companies. Basically, any company involved in storing, processing or sharing data of natural persons located in Europe, or that monitors their behavior (regardless of the nationality or residence) is subject to the GDPR. That is, for sure, a huge evolution in terms of protecting personal data and our LGPD is an example of that. It is also quite early to evaluate the impacts of the new regulation on the M&A market, however due diligence of companies subject to the GDPR shall include a detailed review of the target´s program for data collecting and storing, terms of use and private policy, as well as the post-acquisition shall ensure that those programs are effectively in force and are complied with in order to avoid penalties for infringements (under the GDPR, penalties range from 2% to 4% of the worldwide annual revenue or from 10 million to 20 million of Euros).

TTR – What are your expectations for the Brazilian M&A market in 2018? Which scenarios or trends can already be identified, and which sectors do you think have the greatest potential for growth by the end of the year?

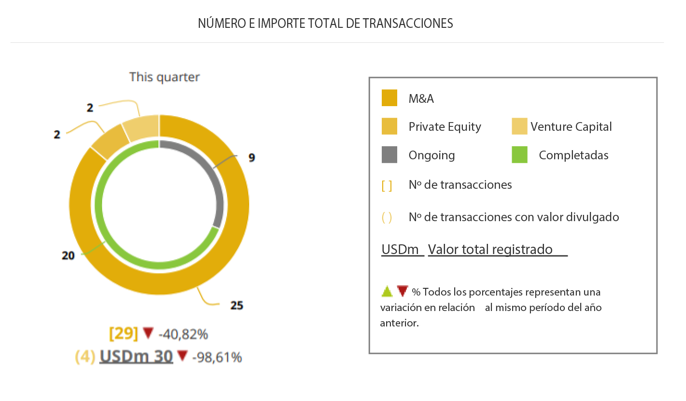

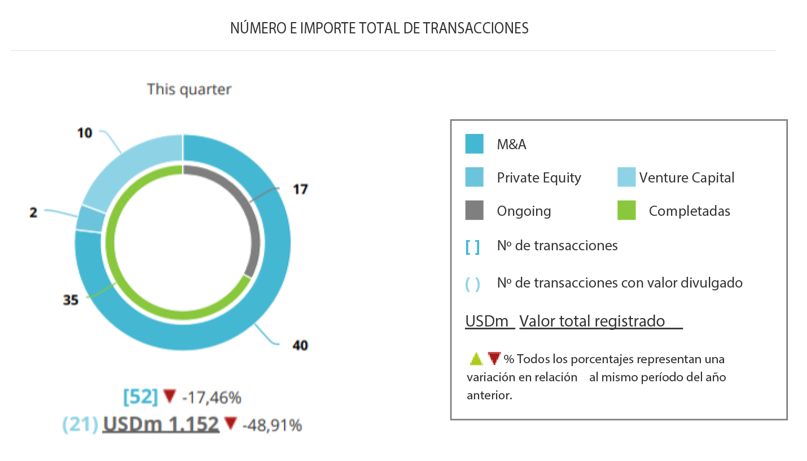

MK: Even though there has been a reduction on the number of transactions in comparison with the same period in 2017, as well as a reduction on the private equity transactions, the general expectation is that the M&A in Brazil will increase in 2018.

The technology market should continue to attract most of the investments. We could also suggest that there will be a consolidation of companies subject to the GDPR and the LGPD, as a result of the opportunities that may rise for the larger companies vis a vis the smaller companies, which may not have the financial resources to adjust their operations to the new regulation.

The clean energy market (wind and solar) shall also attract some transactions not only on the short, but mid and long terms, since the Brazilian wind potential is larger than the entire electric potential already installed. According to public information, in 2017 the wind energy production increased 19% in relation to 2016 and, in relation to 2017, it has represented 7.4% of the Brazilian energy market share. Over the next years, such market share shall reach 20%. The movement may also come from Eletrobras’ notice of sale of its interest in wind projects and transmission lines in September, as well as from new PPPs that shall attract private investors.

According to PwC, we can also expect some transaction in the food industry since prices are now attractive due to the Brazilian Real devaluation vis a vis the dollar. Finally, following Notredame Intermédica’s IPO, transactions within the health and life science sectors shall also be relevant.

Entrevista com Melissa Kanô, sócia da área de Direito Societário e Fusões & Aquisições do KLA – Koury Lopes Advogados

Segundo Melissa Kanô, o setor brasileiro de tecnologia deve continuar concentrando os investimentos, mas o setor de energia limpa também deve continuar em destaque até o fim do ano, atraindo “muitas operações ainda, tanto a curto como medio e longo prazos, já que, no mercado eólico, o nosso potencial é superior a todo o potencial elétrico já instalado”. Leia a entrevista completa abaixo:

TTR – Fazendo um balanço do primeiro semestre de 2018, como avalia a performance do mercado brasileiro de M&A até o momento?

MK: Apesar de muitos acreditarem que em um ano com Copa do Mundo e eleições presidenciais o mercado de M&A pudesse ser afetado, vimos porém que, com a retomada da estabilidade econômica no Brasil (mesmo que afetada pontualmente pela greve dos caminhoneiros em maio), o primeiro semestre em termos de performance de M&A no mercado brasileiro foi bastante ativo. Tivemos uma janela de oportunidade para grandes aquisições (ex. aquisição da Fibria pela Suzano, da Somos pela Kroton e da Eletropaulo pela Enel) que acabou fomentando o mercado em operações de médio porte também. O mercado de energia limpa (eólica e solar) também mostrou grandes movimentos, não só entre as empresas nacionais (por ex. Vale e CEMIG), mas também estrangeiras, principalmente as canadenses. Por fim, o setor de tecnologia concentrou a maior parte dos investimentos no primeiro semestre de 2018.

TTR – O mercado brasileiro tem sido muito pautado por temas como instabilidade e incertezas políticas, o que trouxe uma série de consequências para as empresas nacionais. É possível reconhecer mudanças na forma como as empresas brasileiras estão lidando com investigações internas e implementação de programas de compliance e de governança corporativa? Como essas mudanças tem impactado o mercado brasileiro de M&A?

“…vimos um aumento significativo na atuação junto aos clientes para fins de implementação de programas de compliance e de governança corporativa”

MK: Sem dúvida, os efeitos da operação Lava Jato são evidentes não só no mercado como na cultura das empresas. Houve uma evolução positiva na forma de fazer negócios e também nas condutas internas das empresas. Com isso, vimos um aumento significativo na atuação junto aos clientes para fins de implementação de programas de compliance e de governança corporativa, treinamentos, análises de risco, background checks de fornecedores e prestadores de serviço, além de realizações de investigações internas com implicações jurídicas em múltiplas jurisdições. Além disso, verificamos uma valorização praticamente mundial do cargo de Chief Compliance Officer. É um caminho sem volta e o mercado de M&A, não só no Brasil, mas mundialmente, deve ajudar a disseminar essa tendência positiva. Há uma expectativa das autoridades, principalmente nos EUA (DOJ e SEC), de que as aquisições envolvendo mercados/países historicamente de risco ajudem a desmascarar práticas ilícitas e, ao mesmo tempo, disseminar práticas de compliance para um maior número de empresas. Vale ressaltar, ainda, que o due diligence específico de anticorrupção em M&A, com análise de livros contábeis, risk assessment e entrevistas com executivos e funcionários da empresa alvo, tornou-se um serviço muito procurado por nossos clientes, especialmente aqueles que por algum motivo estejam sujeitos ao FCPA.

TTR – O KLA tem participado de uma série de operações de Venture Capital que envolveram aportes em fintechs em 2018, tal como os investimentos na Volanty e na Taki Pagamentos. Quais são os principais desafios das operações desse setor em termos de assessoria jurídica?

MK: Acredito que os principais desafios dos assessores legais estão relacionados aos aspectos regulatórios e operacionais das targets, analisados durante a auditoria legal. Isso envolve confirmar que as investidas estão cumprindo os requisitos regulatórios (em termos de registros e licenças) e que operam de forma correta, principalmente no que se refere aos seus colaboradores/empregados e aos tributos aplicáveis nas suas operações. Uma outra análise que sempre deve ser feita refere-se à propriedade intelectual das investidas; é fundamental confirmar que a propriedade intelectual seja, efetivamente, de propriedade da investida para evitar discussões com antigos colaboradores ou com terceiros. Com relação aos contratos de investimento, o maior desafio é negociar os direitos de voto dos fundadores face aos poderes de governança que normalmente são considerados fundamentais pelos fundos.

TTR – Após a entrada em vigor do Regulamento Geral de Proteção de Dados da União Europeia (GDPR), o congresso brasileiro aprovou a versão final da Lei Geral de Proteção de Dados brasileira (LGPD), que agora depende da sanção presidencial para virar lei no país. Que impactos a GDPR causou no mercado de M&A que também podem ser esperados com a nova legislação no Brasil? Quais os riscos que o descumprimento da regulação pode trazer para uma operação de M&A?

MK: O primeiro grande impacto foi entender, efetivamente, como e qual a extensão dos efeitos da GDPR nas empresas brasileiras. Basicamente, qualquer empresa que armazene, processe ou compartilhe dados de pessoas naturais localizadas na Europa, ou que monitore o comportamento dessas pessoas (independentemente de nacionalidade ou residência) está sujeita à GDPR. É com certeza um grande avanço na proteção de informações individuais e a nossa LGPD é um exemplo disso. Ainda é cedo para avaliar os impactos da nova regulamentação no mercado de M&A, de toda forma a due diligence de empresas do mercado deverá englobar uma revisão mais detalhada dos programas de coleta e armazenamento de dados, dos termos de uso e política de privacidade, bem como o pós-aquisição deverá garantir que esses programas sejam efetivamente respeitados e cumpridos, de forma a evitar as penalidades (nos termos da GDPR, as multas são de 2% a 4% do faturamento global ou de 10 milhões a 20 milhões de euros).

TTR – Quais são suas expectativas para o mercado de M&A brasileiro em 2018? Quais cenários ou tendências já podem ser identificados, e quais setores possuem, na sua opinião, maior potencial de crescimento até o fim do ano?

MK: Mesmo com uma redução no número de transações se comparado ao mesmo período em 2017, bem como uma diminuição nas operações de private equity, a expectativa é que, no geral, o mercado de M&A brasileiro cresça em 2018.

O setor de tecnologia deve continuar concentrando os investimentos. Podemos arriscar também uma tendência na consolidação de empresas sujeitas à GDPR e à LGPD, como resultado das oportunidades que se abrirão para as grandes empresas do setor vis a vis as empresas de menor porte, as quais dificilmente terão fôlego e capacidade para se adaptar à nova regulamentação.

“Podemos arriscar também uma tendência na consolidação de empresas sujeitas à GDPR e à LGPD”

O setor de energia limpa (eólica e solar) deve atrair muitas operações ainda, tanto a curto como medio e longo prazos, já que, no mercado eólico, o nosso potencial é superior a todo o potencial elétrico já instalado. Segundo dados, a produção de energia eólica em 2017 cresceu 19% em relação a 2016 e, em 2017, representou 7,4% do mercado de energia no Brasil. A tendência é que, nos próximos anos, essa representatividade atinja 20% do mercado de energia. O impulso pode vir também decorrente do anuncio da Eletrobras de venda de participações em parques eólicos e linhas de transmissão ainda em setembro, bem como de novas PPPs que deverão atrair investidores do setor privado.

Segundo a PwC, podemos apostar também no setor de alimentos, por conta dos preços atrativos em decorrência da desvalorização do real frente ao dólar. Por fim, com a abertura de capital da Notredame Intermédica, a movimentação no setor de saúde e life science também deve ser expressiva.