TTR DealMaker Q&A with Ecija Partners Javier Bustillo, Leticia Domínguez, Emilio Prieto and Yolanda Lobao

Ecija Partners:

Javier Bustillo: Corporate / M&A and Venture Capital Partner.

Leticia Domínguez: Corporate / M&A, Innovation & Entrepreneurship, Media Partner.

Emilio Prieto: M&A / Private Equity Parter.

Yolanda Lobao: Private Client, Litigation, Real Estate, Corporate Partner.

_____________________________________________

TTR: Based on the closing of 2019 and taking into consideration the beginning of 2020, what are your expectations for the Spanish M&A market this year?

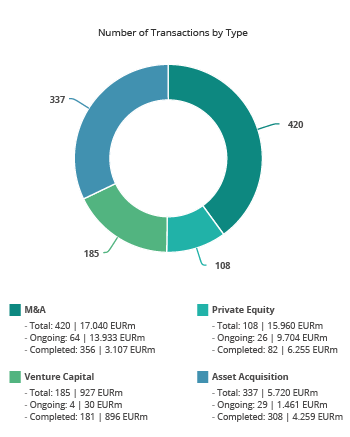

E: 2019 was a positive year for the Spanish M&A market and we are optimistic for 2020, since all indicators predict a year with a lot of investment activity. Despite of the possible economic slowdown, the available liquidation and the permanent arrival of foreign investment, along with positive growth expectations and profitability of Spanish companies, allow us to anticipate a very positive outlook in the Spanish M&A market.

In addition, the leading role that private equity funds have acquired in the closing of corporate transactions is remarkable. We continue to see interest in acquiring stakes in technology and disruptive companies; as well as an appetite for quality assets in the market. All these factors lead us to expect a transactional activity improvement.

For us, 2020 begins with dynamism, as we are leading transactions in booming sectors such as technology and media, with a clear commitment from all investors who have good financing and perceive positive signals and cracking Spanish companies.

TTR: Real Estate is a cornerstone of Spain’s M&A market. What can we expect in this sector in 2020?

E: It is foreseen that the increase of property sales will continue during 2020, although on a more stable basis than previous years. Factors such as diversifying investments in different countries and the existence in Spain of a Golden Visa program, will continue to contribute the growth of foreign investments. Golden Visa in Spain is a fast way to obtain an Authorization of Residency for an investment of a minimum of 500.000 € which allows to non-EU citizens and their families to live and work in Spain.

Globalization and new ways to spend holidays abroad have certainly changed the real estate industry in Spain. People seek now, not only a pure relaxing time on the beach, but to carry out interesting activities involving healthy food, physical exercise, sports leisure, and psychological -stress free- break. In order to carry out these activities inside a property, certain licenses could be required, and activity use would have to be allowed.

The major challenge for cities is the appearance of the global co-living phenomenon which is forcing authorities to regulate the use of rentals of a long-term sharing flats (without being considered hotels, pensions or bed & breakfasts), the urge of regulation is a fact.

In addition, we will see in the next years if implementation of blockchain and smart contracts will change and facilitate real estate and rental property transactions.

TTR: What are your views for the Spanish Private Equity market in 2020? Which sectors do you expect investors will target more?

E: We expect a good year in terms of private equity due to the large number of funds available and low interest rates. These circumstances are allowing us to face a cycle with a great appetite for purchasing. Furthermore, we must highlight Spain’s advantageous position as a result of having first-class companies at more affordable purchase prices than in other European Union countries.

We observe that opportunities in private equity and mid-size markets arise, both in the more traditional sectors and in those in which the technological disruption has had, and is expected to have, an important impact by taking advantage of big data, artificial intelligence and machine learning. Investors clearly are interested in these areas, which are so intensely linked to innovation and digital transformation. Indeed, innovation is nothing more than the transformation of their business. Investors know that consumer markets are highly competitive and both potential buyers as well as investors are eager to find targets that really make a difference.

Finally, and precisely in certain sectors in which it has grown with a high degree of leverage, we also see an activation of the turnaround market, which we are sure will become more present in the near future.

TTR: And what about Venture Capital? Can we expect a new increase in this segment? Will the technology sector be the most targeted again?

E: No doubt about it, the venture capital will continue increasing its size. This segment is in a process of accelerated maturation in Spain. Even though it is far from achieving the same scope as in countries like United Kigndom or Germany, we must recognize a very solid growth in recent years.

Also, we are seeing how every day there are more investments in venture capital and the liquidity available at the moment is boosting diversification. This situation is turning out to be a major advantage for venture capital.

Technology has become the central axis of almost all business’ models, so it will continue to be a crucial part in M&A processes, since the acquisition of technology has become the way to invest in innovation. Technology is one of the sectors that we know well at ECIJA and thus, we have seen large operations in recent years.

TTR: ECIJA just signed a global alliance with China-based Grandall Law Firm. Could this agreement boost Chinese investment in Spain? Do you expect an increase in the interaction between China-based and Spain-based companies?

E: Last October 2019, ECIJA signed one of the most ambitious international joint ventures in the legal sector with China’s fifth largest firm, Grandall Law. This agreement resulted in the merge of the China-Spain-Latin America triangle, bringing together more than 3,500 lawyers in 18 countries in a total of 54 offices.

Currently, despite the global decline in Chinese investments in 2019, China remains the third export country and the seventh import country with Spain and there are many Chinese projects that are being executed in Spain. The outlook for 2020 is positive, which will be driven by the easing of trade tensions between the US and China. This factor will facilitate Chinese investment abroad, including Spain. In addition, another factor that will help is the increase of Chinese investment appetite, taking into account that liquidity conditions in the Chinese economy have improved slightly throughout 2019. Also, favorable conditions will be boosted by the implementation of new rules for evaluating foreign investments in the US and Europe.

In this investment map, Spain has positioned itself in a beneficial spot, since our country is seen for China as connection vehicle for Chinese companies to establish themselves throughout Europe and Latin America. In this regard, while in 2019 Chinese investments decreased globally, they did increase in Latin America, especially in sectors such as energy and transport.

TTR: According to TTR data, the interaction between companies from Latin America, a region where ECIJA recently made investments to increase its presence, and from Spain is lower than the interaction between European companies and Spain-based companies, and lower too than the interaction between US-based companies and Spain-based companies. What are the reasons?

E: First of all, it is important to highlight that Spanish investment in Latin America has had multimillion dollar figures in recent years. It is the second most important in the world after the United States. Between 1993 and 2015, the gross investment accumulated by Spanish companies exceeded 207,000 million euros (the equivalent of 20% of national GDP). At the same time, Spain is the main European destination for Latin American investments.

Secondly, our customers’ commitment to the Latin American market is clear. For many Spanish companies it is their natural leap and it is also for companies in other countries (China, USA, UK, among others) that see in Spain the gateway to the American continent. Our role is to accompany them in the region landing in the most integrated way possible. From ECIJA, we are noticing Spanish clients who obtained more income in Latin America than in Europe. For this reason, the Firm wants to be present in these regions, in addition to the cultural and linguistic links between Spain and Latin America.

Therefore, the interaction between companies in Latin America and Spain remains active and the presence of Spanish companies in Latin America continues. Although it is worth emphasizing that Spanish companies might be cautious when investing in these regions due to the influence of the global economic environment. By contrast, the US economy performance is excellent, driven primarily by the effects of tax reform, exceeding nine years of the expansive economic cycle and unemployment rates to unknown levels since 1969.

_____________________________________________

Versión en español

_____________________________________________

Socios de Ecija:

Javier Bustillo: Socio Corporate / M&A y Venture Capital de ECIJA Madrid.

Leticia Domínguez: Socia Corporate / M&A, Innovación y Emprendimiento, Media.

Emilio Prieto: Socio M&A / Private Equity.

Yolanda Lobao: Socia Private Client, Inmobiliario, Procesal, Civil.

_____________________________________________

TTR: Viendo el cierre del año 2019, y teniendo en cuenta el inicio de 2020, ¿Qué sensaciones tienen para este año sobre el mercado de M&A en España?

E: 2019 fue un año positivo para el mercado español de M&A y somos optimistas para 2020, ya que todos los indicadores predicen un año con mucha actividad inversora. La liquidez disponible y la permanente llegada de inversión extrajera, unido a unas expectativas positivas de crecimiento y rentabilidad de las empresas españolas, permiten anticipar un panorama muy positivo en el mercado español de M&A, pese a la posible desaceleración económica. Además, cabe recalcar el protagonismo que han adquirido los fondos de private equity en el cierre de transacciones corporativas. Seguimos viendo interés por adquirir participaciones en compañías tecnológicas y disruptivas; así como un apetito por activos de calidad en el mercado. Todo esto nos lleva a esperar una mejora de la actividad transaccional.

Para nosotros, 2020 comienza con dinamismo, ya que estamos liderando transacciones en sectores en auge como la tecnología y los medios de comunicación, con una apuesta clara por parte de todos los inversores que cuentan con buena financiación y perciben señales positivas de crecimiento y rentabilidad en las empresas españolas.

TTR: En el mercado transaccional español el sector inmobiliario es sin duda un pilar fundamental, ¿qué cabe esperar de este sector en 2020?

E: Prevemos una continuación del aumento de ventas de propiedades durante 2020, aunque de manera más estable que en años anteriores. Factores como la diversificación de las inversiones en diferentes países y la existencia en España de un programa “Golden Visa” continuarán contribuyendo al crecimiento de las inversiones extranjeras. En este sentido, la Golden Visa en España se ha convertido en un vehículo rápido para obtener una Autorización de Residencia, bajo una inversión mínima de 500.000 €. De este modo, permite vivir y trabajar en España a los ciudadanos de fuera de la UE, así como a sus familiares.

La globalización y las nuevas formas de pasar las vacaciones en el extranjero sin duda han cambiado la industria inmobiliaria en España. Los extranjeros no solo buscan un turismo puramente de playa, sino realizar actividades interesantes que involucren comida saludable, ejercicio físico, ocio deportivo y descanso psicológico sin estrés. Para llevar a cabo estas actividades dentro de una propiedad, se podrían requerir ciertas licencias.

Para 2020, el principal desafío para las ciudades es la aparición del fenómeno global de coliving, que está obligando a las autoridades a regular el uso de alquileres de pisos compartidos a largo plazo (sin ser considerados hoteles, pensiones o bed & breakfast). Además, veremos en los próximos años si la implementación de blockchain y los contratos inteligentes cambian y facilitan las transacciones de bienes raíces y propiedades de alquiler.

TTR: ¿Qué perspectivas tienen respecto a operaciones de Private Equity para este año? ¿Qué sectores se perfilan como importantes para los inversores?

E: Esperamos un buen año en términos de private equity, debido al gran número de fondos disponibles y a los bajos tipos de interés, circunstancias que hacen que nos encontremos ante un ciclo con gran apetito de compra. A esto a hay que añadir la posición ventajosa de España como consecuencia de disponer de empresas de primer nivel a unos precios de compra más afrontables que en otros países de la Unión Europea.

Observamos que en los mercados de private equity y en el de mid-size se ofrecen oportunidades, tanto en los sectores más tradicionales como en aquellos otros en los que la disrupción tecnológica ha tenido, y es de esperar tenga, un impacto importante, aprovechándose de big data, inteligencia artificial y machine learning. Los inversores claramente apuntan a estos ámbitos, tan intensamente relacionados con la innovación y transformación digital, que no es más que la transformación de su negocio, pues saben que los mercados de consumo son altamente competitivos y tanto los potenciales compradores de naturaleza industrial como los inversores están deseosos de encontrar targets que realmente marquen la diferencia.

Por último, y precisamente en ciertos sectores en los que se ha crecido con alto grado de apalancamiento, vemos también una activación del mercado de turnaround, que estamos seguros se hará más presente en próximas fechas.

TTR: ¿Y respecto a Venture Capital? ¿Veremos un nuevo repunte de este segmento de mercado? ¿Seguirá el sector tecnológico copando la mayor parte de las operaciones?

E: Sin lugar a duda el venture capital seguirá incrementando su tamaño que se encuentra en un proceso de maduración acelerada en España y que, aunque lejos de países como Gran Bretaña o Alemania, debemos reconocer un crecimiento muy sólido en los últimos años. Cada día hay más inversiones en venture y la liquidez disponible en estos momentos invita a la diversificación, resultando en que el venture capital sea uno de los grandes beneficiados.

La tecnología se ha convertido en el eje central de casi todos los modelos de negocio por lo que seguirá siendo una pieza capital en los procesos de M&A, ya que la adquisición de tecnología se ha convertido en la forma de invertir en innovación. La tecnología es uno de los sectores que conocemos bien en ECIJA y hemos observado grandes operaciones en los últimos años.

TTR: ECIJA acaba de firmar una alianza global con el despacho chino Grandall Law Firm. ¿Abre esto aún más la puerta de entrada al mercado transaccional español del inversor chino? ¿Desde ECIJA se espera un incremento de la interacción entre empresas chinas y empresa españolas?

E: El pasado mes de octubre de 2019, ECIJA protagonizó una de las joint ventures internacionales más ambiciosas del sector legal con la quinta firma más grande de China, Grandall Law. Este acuerdo resultó en la unión del triángulo China-España-Latinoamérica, aglutinando a más de 3.500 abogados repartidos en 18 países en un total de 54 oficinas.

En la actualidad, a pesar del descenso global de las inversiones chinas en 2019, China sigue siendo el tercer país de exportación y el séptimo país de importación con España y hay muchos proyectos chinos que se están ejecutando en España. Las perspectivas para 2020 son favorables, impulsadas por el alivio de las tensiones comerciales entre EE.UU. y China, que facilitará la actividad inversora china en el extranjero, incluyendo a España. Además, otro factor que ayudará es el aumento del apetito inversor chino, dado que las condiciones de liquidez en la economía china han mejorado ligeramente a lo largo del 2019, o la implementación de nuevas reglas de evaluación de las inversiones extranjeras en EE.UU. y Europa.

En este mapa de inversión, España se sitúa en una posición beneficiosa, ya que nuestro país es para China un vehículo de conexión para que empresas chinas se establezcan en Europa y Latinoamérica. En este sentido, mientras que en 2019 las inversiones chinas disminuyeron a nivel global, en América Latina aumentaron, con especial interés en sectores como energía y transportes.

TTR: Según los datos de TTR, la interacción entre empresas de Latinoamérica, región en la que ECIJA también ha realizado inversiones recientemente para ganar presencia, y de España es inferior a la interacción entre empresas europeas y empresas españolas, e incluso a la interacción entre empresas estadounidenses y empresas españolas. ¿Cuáles son los motivos?

E: En primer lugar, es importante destacar que la inversión española en América Latina ha alcanzado cifras multimillonarias en los últimos años. Es la segunda más importante del mundo tras la de Estados Unidos. Entre 1993 y 2015 la inversión bruta acumulada por las empresas españolas superó los 207.000 millones de euros (el equivalente al 20% del PIB nacional). Al mismo tiempo, España es el principal destino europeo de las inversiones latinoamericanas.

En segundo lugar, la apuesta de nuestros clientes por el mercado latinoamericano es clara. Para muchas empresas españolas es su salto natural y también lo es para empresas de otros territorios (China, EE.UU., Gran Bretaña, etc.) que ven en España la puerta de entrada al continente americano. Nuestro rol es acompañarles en ese desembarco en la región de la manera más integrada posible. Desde ECIJA, estamos observando clientes españoles que obtienen más ingresos en América Latina que en Europa. Por este motivo, la Firma quiere estar presente en estas regiones, además de aprovechar los vínculos culturales y lingüísticos entre España y América Latina.

Por tanto, la interacción entre empresas de Latinoamérica y de España sigue siendo activa y sigue aumentando la presencia de las empresas españolas en Iberoamérica. Si bien cabe hacer hincapié que las empresas españolas se muestran cautas a la hora de invertir por la influencia del entorno económico global en la región. En cambio, esto contrasta con el excelente desempeño de la economía norteamericana, impulsada principalmente por los efectos de la reforma fiscal, superando los nueve años de ciclo económico expansivo y llevando las tasas de desempleo hasta niveles desconocidos desde 1969.