Capital movilizado en el mercado M&A de Perú aumenta 238% en el primer trimestre de 2018

- A lo largo del año se han registrado 31 operaciones y un importe de USD 3.830m

- El sector de Minería lidera el mercado transaccional en el primer trimestre de 2018

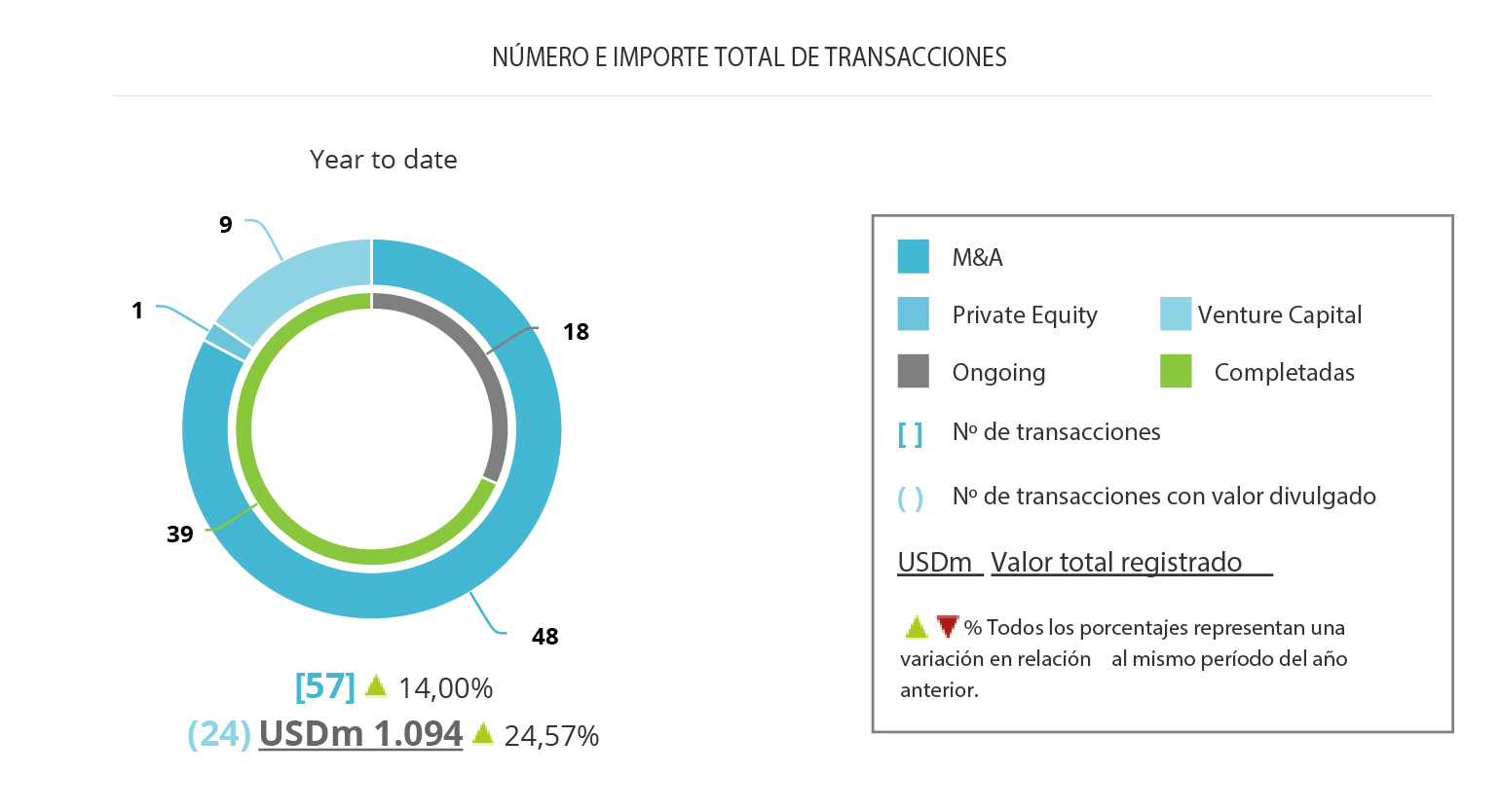

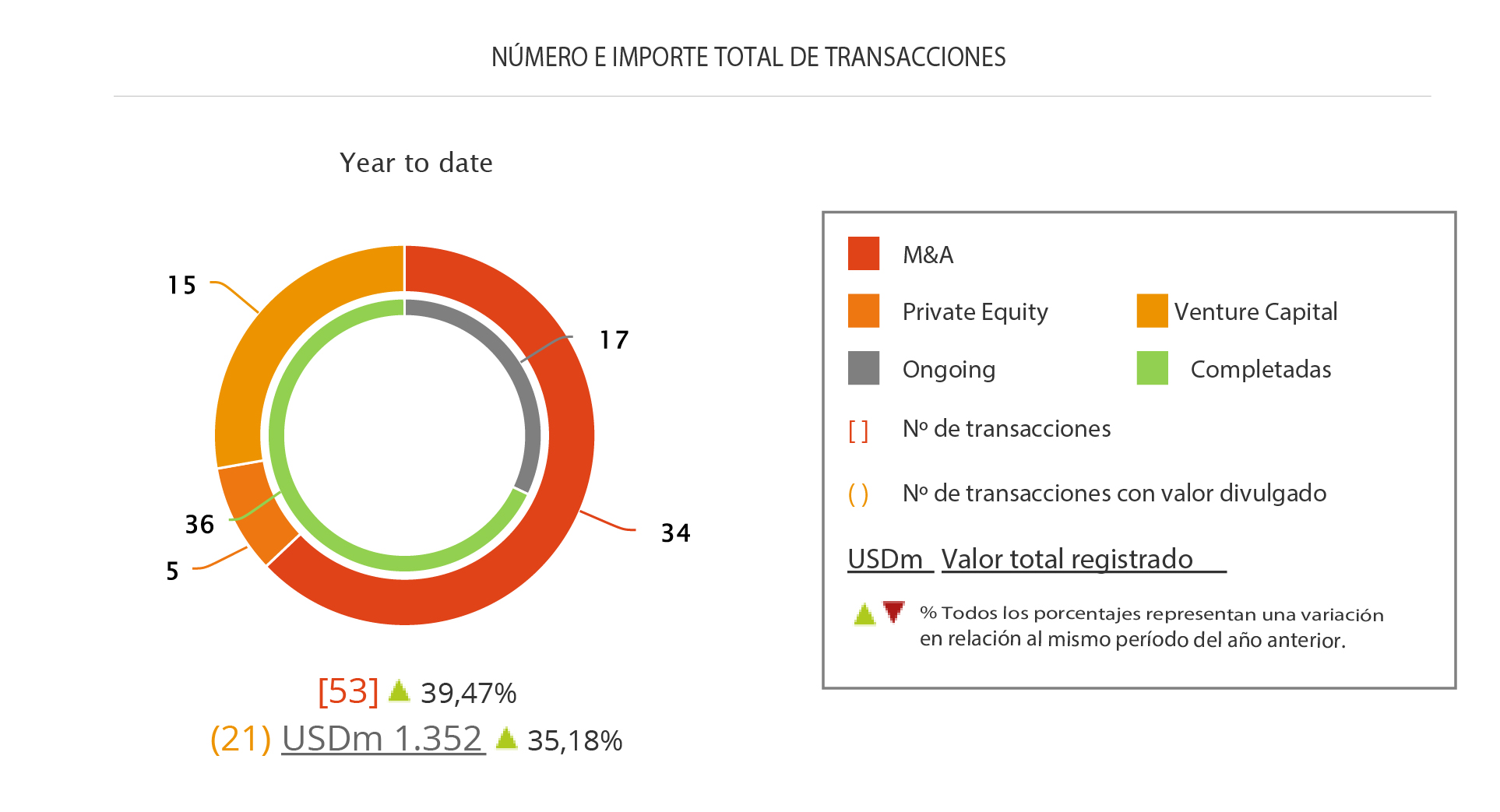

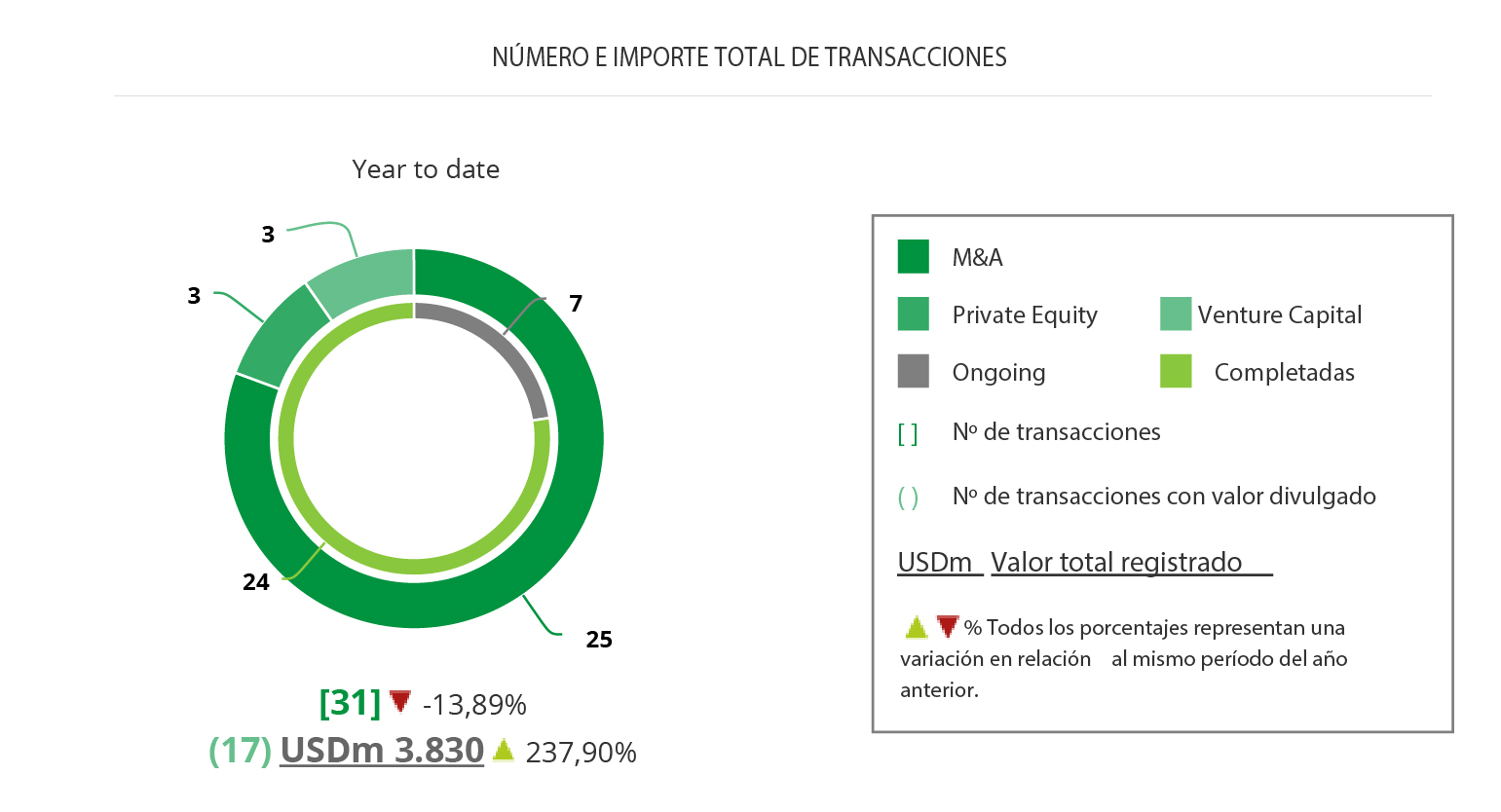

El mercado de M&A en Perú ha contabilizado en los tres primeros meses del año un total de 31 operaciones, de las cuales 17 suman un importe no confidencial de USD 3.830m, de acuerdo con el informe trimestral de Transactional Track Record. Estos datos reflejan un descenso del 13,89% en el número de operaciones y un aumento del 237,90% en el importe de las mismas, con respecto al primer trimestre de 2017.

De las operaciones contabilizadas de enero a marzo, 10 son de mercado bajo (importes inferiores a USD 100m) y 4 de mercado medio (entre USD 100m y USD 500m), y 3 de mercado alto (superior a USD 500m).

En términos sectoriales, el subsector Minero y el de Vidrio, Cerámica, Papel y Plástico son los que más transacciones han contabilizado a lo largo de 2018, con un total de 4 operaciones cada uno, seguidos por los subsectores Inmobiliario y Agricultura, Agronegocios, Ganadería y Pesca, con 3 operaciones en cada uno.

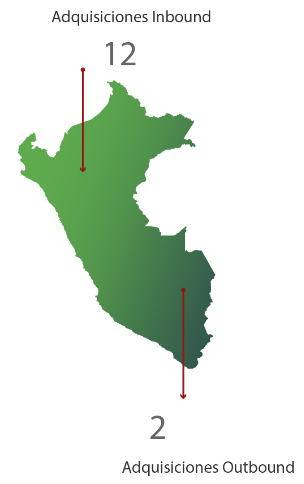

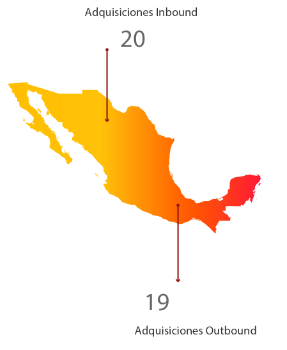

Por lo que respecta al mercado Cross-Border, en el primer trimestre del año las empresas peruanas han apostado principalmente por invertir en Colombia, con 2 transacciones.

Por otro lado, Estados Unidos (con tres operaciones), Colombia y Alemania (con 2 operaciones en cada uno), son los países que más han apostado por realizar adquisiciones en Perú. Por importe destaca Estados Unidos, con USD 2.350m.

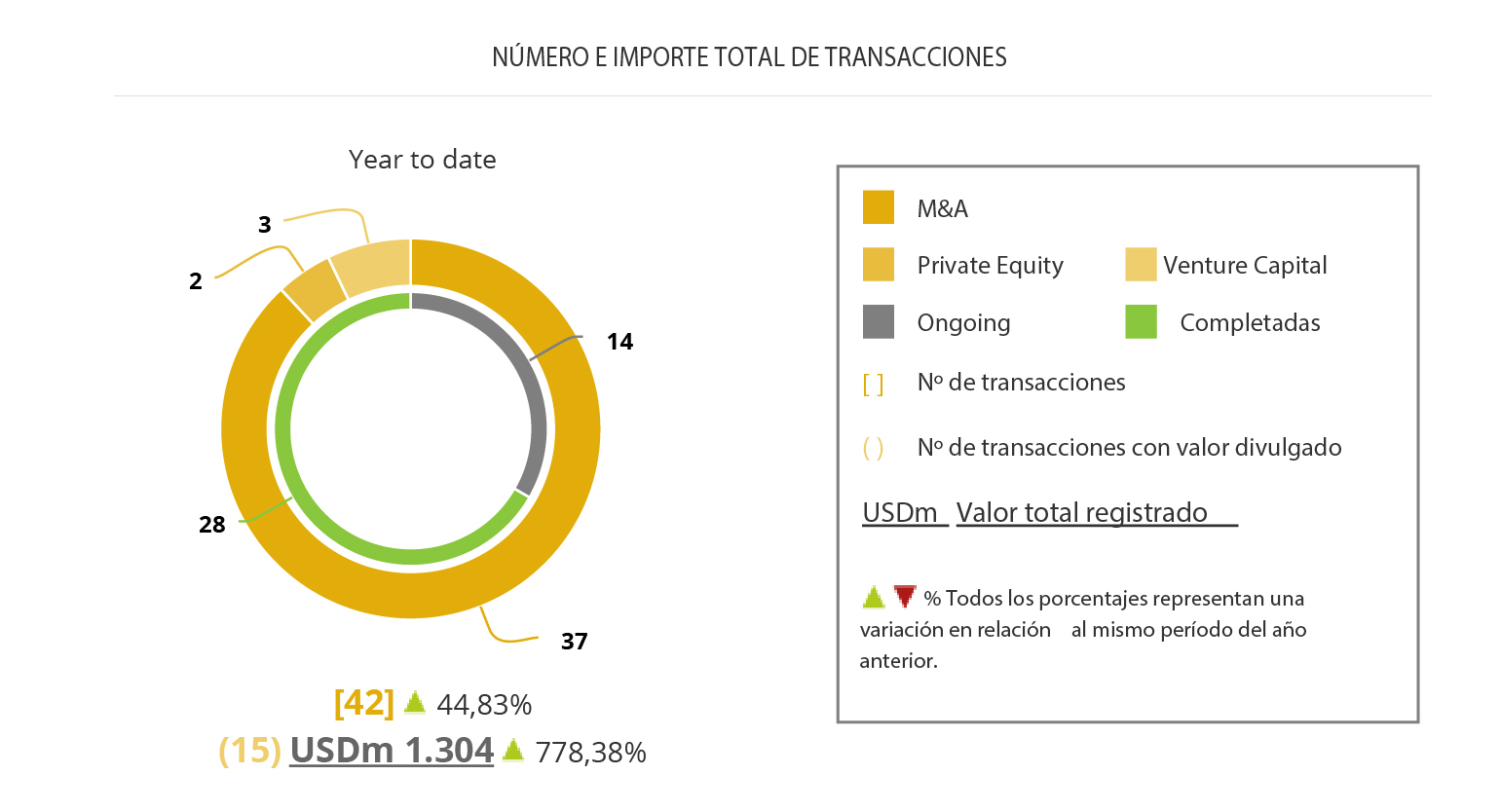

Private Equity y Venture Capital

En el primer trimestre de 2018, Perú ha registrado una operación tres operaciones de Private Equity, de las cuales 2 operaciones registran un importe conjunto de USD 1.050m, lo que representa una tendencia estable en el número de operaciones, así como un aumento del 775% en el capital movilizado con respecto al primer trimestre de 2018.

En cuanto al segmento de Venture Capital, Perú ha registrado 3 operaciones, de las cuales 2 operaciones contabilizan un importe conjunto de USD 1.03m, lo que representa un aumento del 200% en el número de operaciones con respecto al mismo periodo del año pasado.

Transacción Destacada

Para el primer trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada la realizada por CPPIB – Canada Pension Plan Investment Board y Goldman Asset Management junto con las peruanas Profuturo AFP, controlada por The Bank of Nova Scotia , AFP Integra y Prima AFP, controlada por Grupo Crédito, que han constituido un nuevo fondo a través del cual han invertido en las compañías participadas por Grupo Enfoca: La Gloria Propiedades, Celima Trebol-Cassinelli, Pesquera Diamante, Auna – Grupo Salud del Perú, Talma, Inmobiliaria Koricancha y Latina Televisión.

Para el primer trimestre de 2018, Transactional Track Record ha seleccionado como operación destacada la realizada por CPPIB – Canada Pension Plan Investment Board y Goldman Asset Management junto con las peruanas Profuturo AFP, controlada por The Bank of Nova Scotia , AFP Integra y Prima AFP, controlada por Grupo Crédito, que han constituido un nuevo fondo a través del cual han invertido en las compañías participadas por Grupo Enfoca: La Gloria Propiedades, Celima Trebol-Cassinelli, Pesquera Diamante, Auna – Grupo Salud del Perú, Talma, Inmobiliaria Koricancha y Latina Televisión.

La operación, con importede USD 950m, ha estado asesorada por la parte legal por Estudio Muñiz, Proskauer Rose, Fried Frank Harris Shriver & Jacobson, Davis Polk US Y Payet, Rey, Cauvi, Pérez Abogados.

Plan Investment Board del 20% del negocio de distribución de gas natural de Gas Natural Fenosa.

La operación, valorada en EUR 1.500m, ha estado asesorada por la parte legal por Bird & Bird España, PwC Tax & Legal España, Uría Menéndez España, Freshfields Bruckhaus Deringer España, y KPMG Abogados. Por la parte financiera, la transacción ha sido asesorada por J.P. Morgan, Morgan Stanley, y PwC España.

Lea más acerca de la transacción.

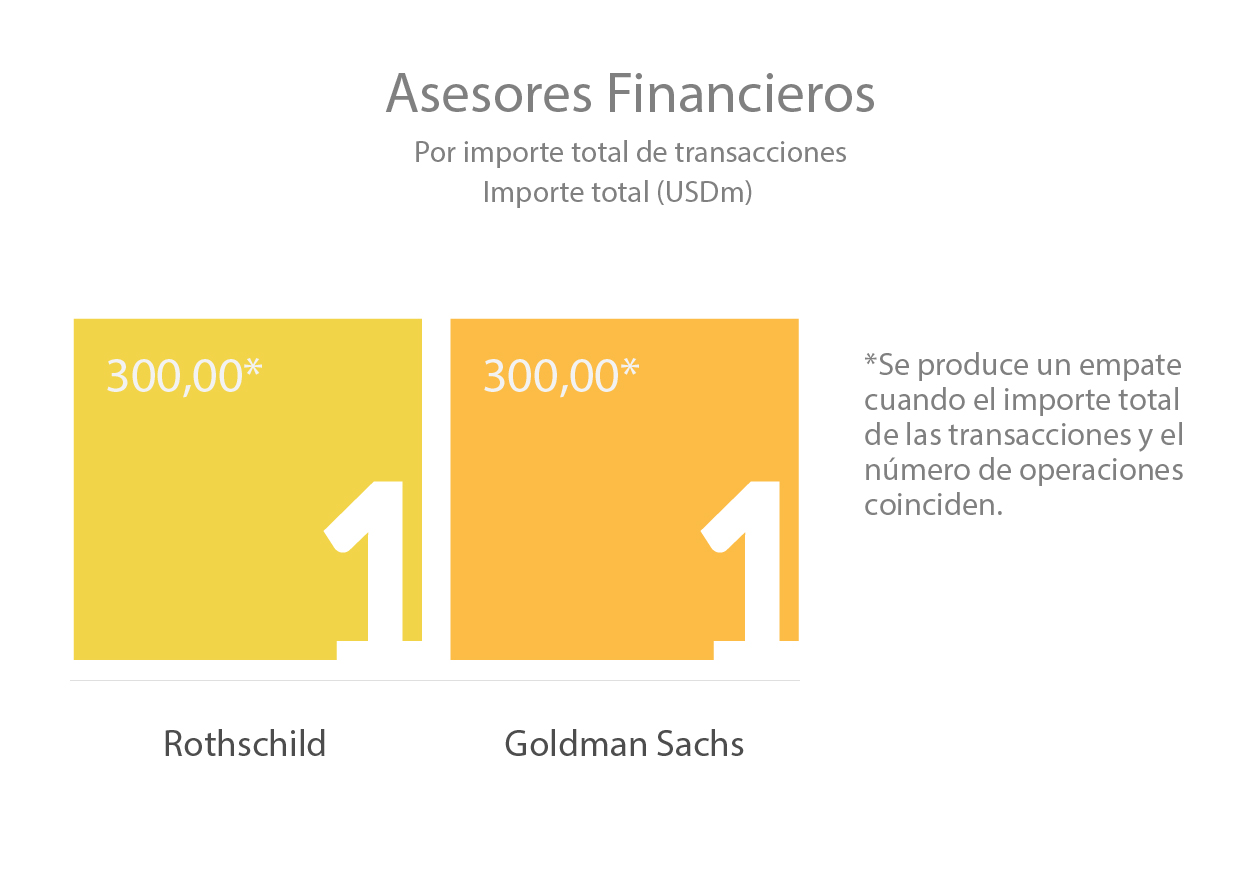

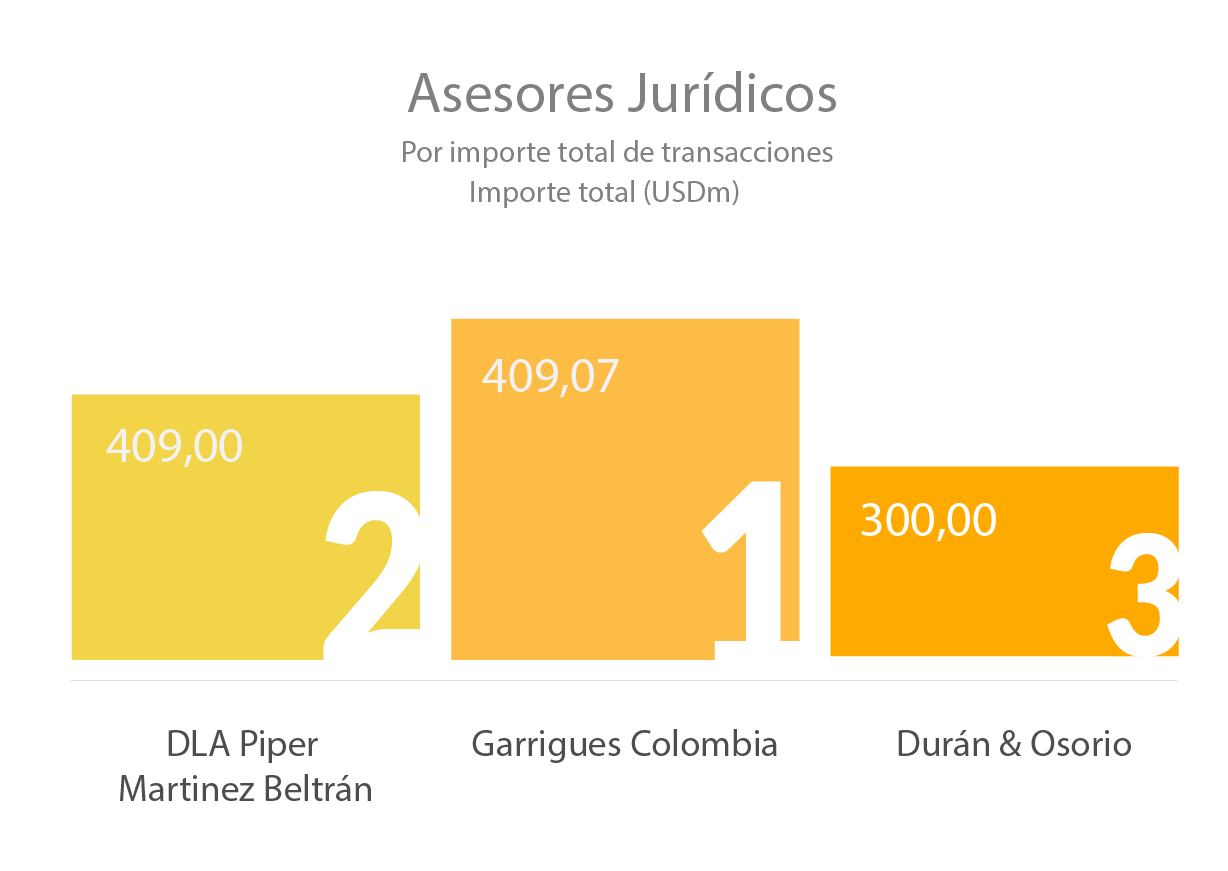

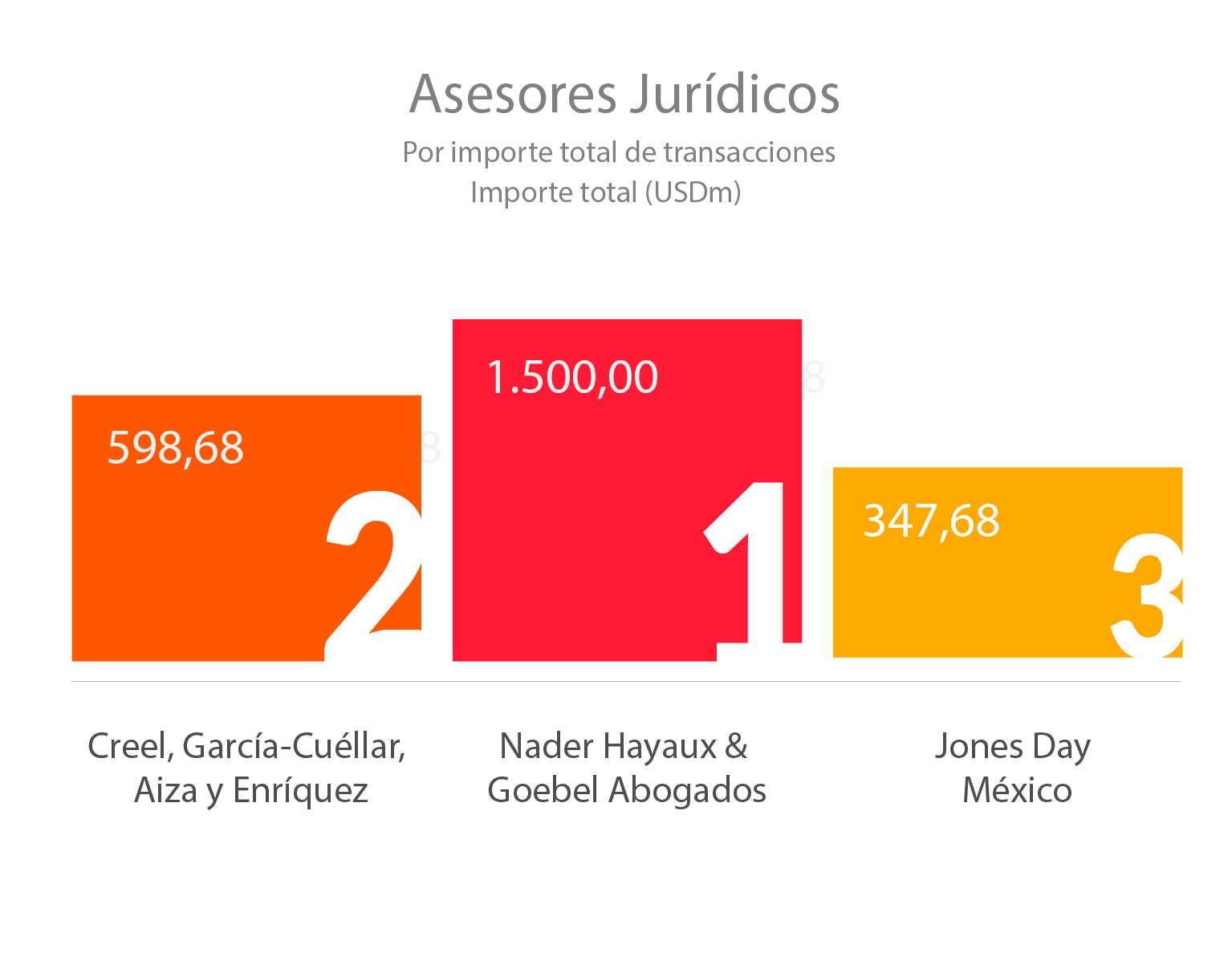

Ranking de asesores financieros y jurídicos

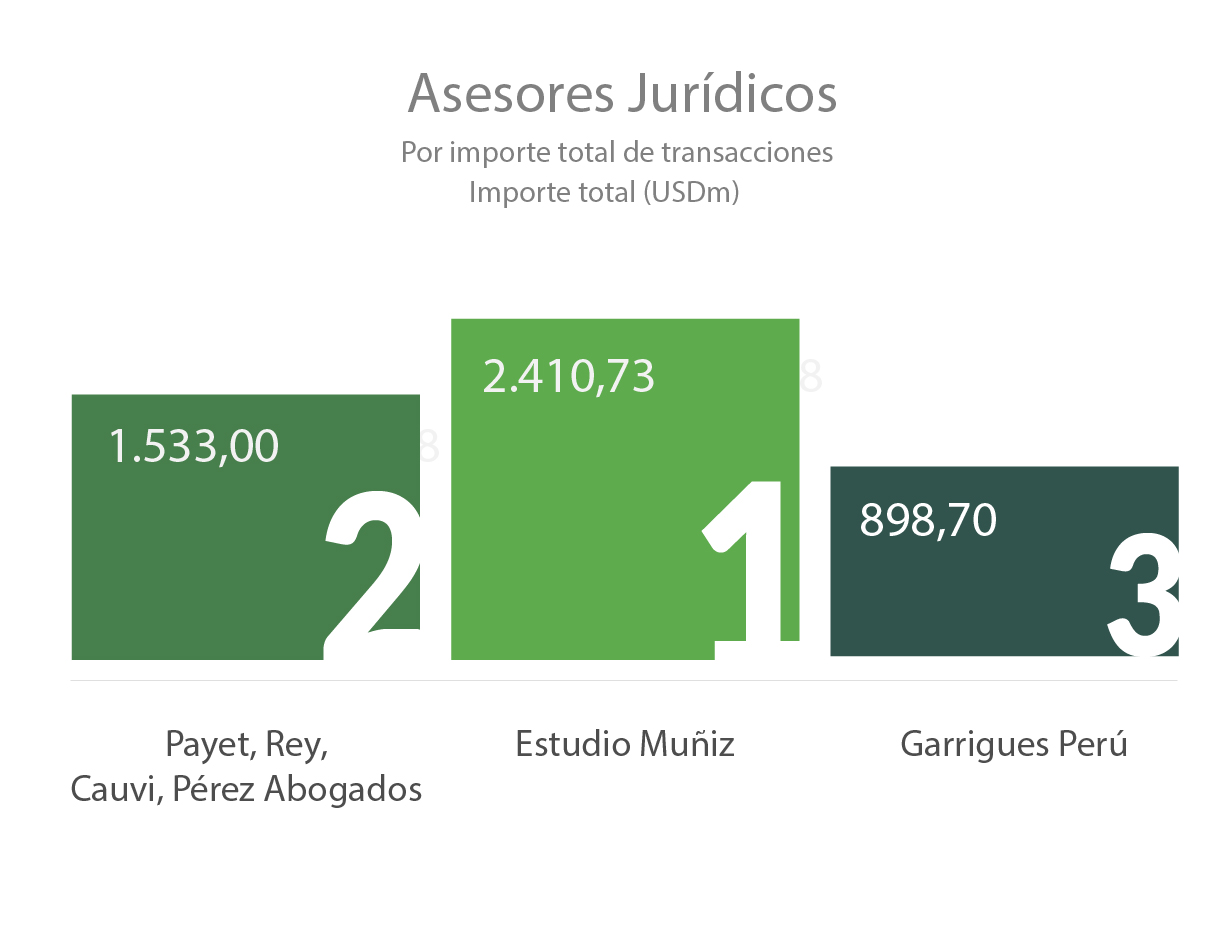

El informe publica los rankings de asesoramiento financiero y jurídico del mercado M&A peruano durante el primer trimestre de 2018, donde se informa de la actividad de las firmas destacadas por número de transacciones y por importe de las mismas.

En el ranking peruano de asesores jurídicos en el segmento de Fusiones y Adquisiciones, Estudio Muñiz ha ocupado el primer lugar por número de transacciones y por importe de las mismas, con 7 operaciones y con un capital movilizado de USD 2.410,73m, respectivamente.