TTR Dealmaker Q&A con José Luis Ortín Romero, socio de Garrigues España

Garrigues España

José Luis Ortín Romero

Master of Laws (LL.M) por la escuela de derecho de la Universidad de Columbia (Nueva York), graduado con la máxima distinción (James Kent Scholar).

Cursos de doctorado en Derecho Mercantil por la Universidad Autónoma de Madrid.

Licenciado en Derecho y Administración y Dirección de Empresas por la Universidad Pontificia Comillas (ICADE E-3).

Socio de la práctica mercantil, especializado en fusiones y adquisiciones, contratación mercantil , derecho financiero y capital riesgo. A lo largo de su carrera profesional ha participado en múltiples operaciones de M&A, private equity, venture capital, financiación de adquisición y levantamiento de fondos, asesorando a clientes nacionales e internacionales de distintos sectores, incluyendo, entre otros, financiero, energía y nuevas tecnologías. José Luis está especializado en la industria del capital riesgo, asesorando de forma recurrente a sponsors tanto nacionales como internacionales de primer nivel en sus inversiones en España, tanto en operaciones de equity como de deuda, y a gestoras de entidades de capital riesgo que operan en el mercado español en el proceso de levantamiento de fondos.

TTR: ¿Cómo describe la situación actual de los players del mercado M&A en España y América Latina con la actual coyuntura económica global en el año?

La situación actual de los players del mercado de M&A en España sigue siendo una posición activa, pero impregnada de cierta cautela. Indudablemente, la incertidumbre ante la coyuntura económica que resulta de la tensión inflacionaria y el incremento galopante en los costes de financiación está afectando al mercado de M&A. No obstante, en nuestra opinión, el ajuste no es comparable a lo que vimos en la primera mitad de la década pasada, donde la actividad se frenó bruscamente, sino que estamos ante un proceso de reconsideración de los términos de la operaciones que, en nuestra opinión, van a seguir produciéndose, con los ajustes que requieren las nuevas circunstancias del entorno. Además de que parece que ya hay algunos indicios de contención del crecimiento de la inflación, ahora el mercado de M&A en España es mucho más maduro que entonces y los operadores del mercado, tanto los denominados inversores estratégicos como los fondos de capital riesgo de todas las estrategias (buyouts, infra, venture capital) disponen de instrumentos de financiación alternativa en todos y cada uno de los mencionados segmentos que, creemos, permitirán que las operaciones se sigan estructurando y completando satisfactoriamente. Evidentemente, la clave será que tanto vendedores como compradores sean capaces de ponerse de acuerdo en el “precio” de la incertidumbre.

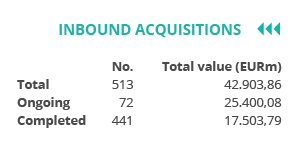

En cuanto a Latinoamérica, no soy un experto, pero por lo que he comentado recientemente con algunos de mis socios en Perú, Chile o México, el panorama es similar en lo que respecta a la coyuntura económica incierta, pero agravado por la incertidumbre adicional que resulta de los resultados electorales en varios países de la región. No obstante, a pesar de la coyuntura económica adversa y del “ruido político”, se ve con optimismo el mercado de M&A en la región. Se han dado importantes transacciones y existen importantes procesos de M&A en curso en los que muchos inversores han reiterado su interés en invertir en la región. Lo cierto es que este tipo de coyunturas genera oportunidades y consideramos que diferentes operadores en el mercado latinoamericano van a buscar -con la cautela propia de estas inversiones- concretar transacciones. Los empresarios latinoamericanos están buscando diversificar riesgos, lo que genera oportunidades de inversión que hace unos años no existían. Otro aspecto interesante, que coincide con estadísticas pasadas de TTR, es que empresas con capitales latinoamericanos están adquiriendo empresas en el extranjero. Ello es una reacción natural para empresas que buscan diversificar su riesgo y una tendencia que esperamos tenga más fuerza en los siguientes años dada la coyuntura de la región.

TTR: ¿Cuáles serán los drivers más relevantes para la consolidación del mercado M&A para España en los próximos meses en 2022?

Algunos de los drivers del mercado en el ámbito de los buyouts que han venido (y van a seguir) soportando este mercado en los últimos meses, serían los siguientes: (i) mucho interés internacional en el mercado español, donde las grandes multinacionales y los operadores de capital riesgo internacionales han encontrado una fuente de talento a precios atractivos, (ii) un mercado de empresas pequeñas y medianas muy amplio y propicio para operaciones de consolidación, y (iii) la importante cantidad de dry powder que los fondos de capital privado tienen disponible. Este último punto es importante. Dadas las elevadas valoraciones que se han visto hace muy pocos meses (y que muchos han catalogado de auténtica “burbuja”), hemos observado como casas importantes de capital privado con volúmenes de fondos comprometidos muy elevados no han puesto ese dinero en funcionamiento porque las valoraciones les parecían desorbitadas. Estos operadores se encuentran ahora en buena posición para aprovechar las oportunidades. Si en los próximos meses, como consecuencia de los cambios en el entorno, se produce una mayor convergencia entre las expectativas de precio de vendedores y compradores, creemos que los operadores de capital privado continuarán manteniendo el mercado activo y aprovechando las oportunidades que puedan surgir.

Otro aspecto a tener en cuenta y del que se viene hablando mucho en el mercado es el efecto de la finalización de la moratoria concursal y el vencimiento de los denominados “préstamos ICO”. Desde el punto de vista de los operadores de “distressed M&A” se espera un incremento significativo de las oportunidades de inversión, con distintas tipologías de proceso y perfil de activos objeto de inversión. Por otra parte, fuera del ámbito del “distressed M&A”, pero en este mismo ámbito, habrá que estar también atentos al interés que determinados operadores de capital privado puedan tener en compañías que, estando en situación financiera delicada, puedan contribuir al crecimiento inorgánico de sus alguna de sus participadas y el posible apetito y capacidad de estos operadores para realizar inversores con estructuras que se alejan de sus esquemas más habituales, como por ejemplo, la adquisición de unidades productivas o esquemas de loan to own.

TTR: ¿Cuáles serían los sectores que podrían ofrecer las mayores oportunidades en España para los inversores internacionales en el corto plazo y por qué?

En España hay oportunidades en una amplia gama de sectores, porque en España tenemos empresarios con mucho talento en múltiples sectores. En mi opinión, el sector de las energías renovables va a seguir siendo un sector con mucha inversión extranjera, a pesar de los vaivenes regulatorios, las dificultades en la cadena de suministro y las elevadas valoraciones (que, por otra parte, son una muestra del constante interés en este sector en España).

En esa misma línea, las empresas enfocadas en la transición energética y aquellas otras que tengan el foco en actividades sostenibles tendrán igualmente mucha demanda de inversores, dado el foco ESG que está imponiéndose de forma incuestionable en la comunidad de inversores financieros.

El sector tecnológico se ha resentido últimamente en cuanto a valoraciones, pero observamos que el interés internacional en las empresas tecnológicas españolas y, en particular, en el talento tecnológico español, no se frena. Se ajustarán las valoraciones, pero el interés va a seguir.

Y, por último, un sector menos “mediático” pero en el que me atrevería a decir que España es un titán es el sector agro o agroindustrial, en el que hemos visto igualmente un interés muy importante de inversores internacionales que creemos no sólo que se mantendrá, sino que se incrementará en esta nueva fase del ciclo económico.

TTR: ¿Cómo afectará el conflicto entre Rusia y Ucrania al sector energético y qué significa esta coyuntura para el mercado ibérico de fusiones y adquisiciones?

No es cómo afectará, sino cómo está afectando y va a seguir afectando. Nosotros hemos participado en operaciones en las que el estallido de la guerra trastocó integralmente las previsiones del plan de negocio y ha habido que reiniciar -por decirlo de alguna manera- las conversaciones. Alcanzar un acuerdo sobre las previsiones futuras de prácticamente cualquier negocio industrial que requiera suministros energéticos o de materias primas es más difícil en esta coyuntura. Por tanto, como mínimo, la expectativa es que este nuevo escenario afecte a los plazos de ejecución de las operaciones, que posiblemente sean más largos, y a las valoraciones, por el impacto de la prima de riesgo que resulta de la incertidumbre del entorno.

En cuanto al sector energético, se han producido cambios prácticamente inmediatos a través de varias medidas legislativas aprobadas por el Gobierno de forma urgente en lo que se ha denominado Plan Nacional de respuesta a las consecuencias de la guerra de Ucrania (RD-Ley 6/2022) y del mecanismo de ajuste al coste de producción (RD-Ley 10/2022). El impacto de esos cambios ha sido dispar en cuanto a tecnologías y en cuanto a proyectos que se benefician del régimen regulado (RECORE) y proyectos que venden a mercado (merchant), pero en todo caso, una vez analizados los efectos no ha supuesto un desincentivo que creamos relevante a la inversión en este tipo de activos renovables.

La crisis energética derivada de la Guerra de Ucrania ha puesto más el foco en la capacidad de España de conseguir una mayor autonomía energética y reducir la exposición a importaciones del exterior, pero no necesariamente una mayor presión en la implantación de mayor generación electricidad de fuentes de energías renovables, puesto que ya el Plan Nacional Integrado de Energía y Clima 2021-2030 (PNIEC) establece unos objetivos extraordinariamente ambiciosos a los que va a ser un reto llegar. Por otra parte, las nuevas medidas adoptadas por la comisión europea de considerar la energía nuclear y el gas como energías verdes, pueden generar nuevos movimientos en el sector, aunque en España no es previsible una reactivación de proyectos nucleares, por motivos sociales y políticos.. Por otra parte, tanto la guerra como la crisis de suministros derivada del fortísimo incremento de la demanda tras el COVID ha añadido una dificultad adicional al sector energético y en particular al de la energía renovable y es el de las roturas de stock suministro, que han disparado los precios de materiales (placas fotovoltaicas, seguidores, turbinas…), afectando a los plazos y costes de ejecución de los proyectos y añadiendo algo de incertidumbre o inestabilidad en mercado de las energías renovables.

TTR: ¿Podría existir algún cambio estructural en el mercado M&A ante los temores de recesión? ¿Cuáles serían esas tendencias?

En general, los cambios serían los ya mencionados en las respuestas anteriores. El temor a la posible recesión va a afectar a las valoraciones y en algunos casos va a desincentivar operaciones, pero seguimos siendo cautelosamente optimistas respecto a la actividad del mercado. Habrá ajustes y cambios de tendencia, habrá sectores que se vean más beneficiados y otros más perjudicados, pero no esperamos cambios estructurales radicales en el corto plazo.

Respecto a las tendencias, mi apuesta personal es que en este entorno va a haber un incremento de la financiación alternativa o híbrida, que puede servir de palanca de “desbloqueo” de operaciones en un entorno en el que la financiación tradicional va a ser más cara (y, posiblemente, más conservadora a la hora de aprobar operaciones o importes máximos) y el equity tenga un coste muy elevado. Y, desde el punto de vista de lo que nos toca a los abogados que nos dedicamos a esto del M&A, aunque no es tanto un cambio de tendencia, sino su consolidación, esperamos que siga en alza el uso de mecanismos de earn-out o precios contingentes, como instrumento que sirve de “puente” entre las diferencias de valoración de comprador y vendedor.

TTR: Garrigues ha sido la firma legal líder en el mercado M&A en España en el primer semestre de 2022, ¿cuáles serán los principales retos para la firma legal en términos de transacciones de M&A en el país para los próximos meses?

En línea con lo expuesto en las respuestas anteriores, uno de los retos principales (o el principal) que tenemos por delante los equipos de M&A en los próximos meses es ser capaces de innovar y encontrar soluciones creativas que ayuden a nuestros clientes a completar las operaciones satisfactoriamente en este nuevo entorno de incertidumbre. Los contratos no son otra cosa que herramientas al servicio del acuerdo entre las partes de una operación y los abogados debemos ser capaces de manipular la herramienta de forma creativa para que sirva a su propósito y no se convierta en un obstáculo para alcanzar el objetivo. Aunque siempre con los límites evidentes, porque cuando las expectativas de comprador y vendedor son muy distintas, no hay fórmula mágica…

Otro de los retos que se plantea actualmente a los equipos de M&A es la necesidad de mantenernos constantemente actualizados en los distintos ámbitos que afectan a los procesos de M&A en todos los ámbitos. Cada vez más, los procesos de M&A tienen asociados otros procesos accesorios que los clientes e inversores requieren en ejecución, por ejemplo, de sus políticas de sostenibilidad o compliance y requieren a los equipos estar en un proceso de formación constante en muchos aspectos normativos y tendencias del mercado que, en el pasado, no formaban parte del trabajo de un equipo de M&A. Los equipos de M&A debemos estar formados en todos los aspectos vinculados a la transición hacia un modelo de economía sostenible y ser un agente activo en la incorporación a las transacciones de dichos aspectos, ayudando a nuestros clientes, de forma integral y con equipos multidisciplinares del máximo nivel, en la adaptación de sus modelos de negocio y sus procesos de M&A a los nuevos requerimientos y tendencias en materia de información no financiera y sostenibilidad.