Content available in English and Spanish (scroll down)

TTR DealMaker Q&A with IMAP Albia Capital Partner Aitor Cayero

Aitor Cayero – IMAP Albia Capital

Aitor Cayero, who has lived for over 12 years in New Jersey, USA, obtained his Business Administration degree from the University of Deusto, having specialized in Finance. He continued his studies at Instituto de Empresa, having completed its Program for Direction in Corporate Finance.

In 2010 he joined IMAP Albia Capital, where he currently is a Partner. While at IMAP Albia Capital he has been involved in over 30 projects of M&A, Valuation and Refinancing. In 2016, Aitor became a Chartered Financial Analyst (CFA Institute).

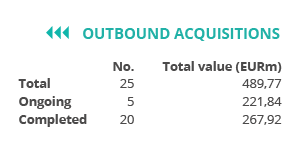

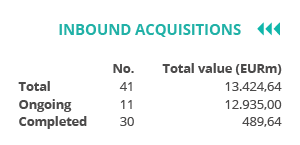

Within IMAP, Aitor coordinates the inbound and outbound opportunities to and from international IMAP partners, requiring an intensive international activity. IMAP is present in over 40 countries and has a total team of over 500 M&A professionals.

TTR: In 1Q21, M&A volume registered a decrease compared to 1Q20. How do you interpret this trend? What can we expect in terms of transaction volume in 2021?

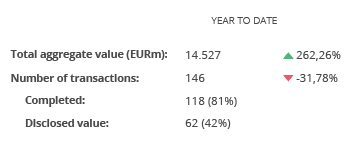

IMAP Albia: 1Q20 was the last pre-pandemic quarter, and we were in a fully-fledged M&A market for most of that quarter. So it´s an uneven comparison because market dynamics have changed dramatically between both quarters. All in all, both 2020 and 2021 are years heavily affected by the pandemic so I would expect 2021 not to be substantially different to 2020 in terms of transaction volume.

It´s worth clarifying that unlike the previous global crisis, where the M&A had a steep slow-down, this time around there is still substantial activity; the difference is that while certain sector have been hit hard (e.g. aeronautics, automotive, travel), others have thrived (e.g. chemical, nutrition, pet care, health, IT, logistics).

TTR: IMAP Albia Capital was one of the leading advisors on industrial production deals in Spain in the last years. What factors will drive consolidation of this sector in the medium and long term?

IMAP Albia: Internationalization of production sites had been one of the key drivers up until the pandemic. Companies massively sought to be more cost efficient by having plants outside of Spain, which made total sense, as it does in the current context. However, production shortages due to dependency of either raw material or production capacity on distant countries has made industrial production companies think about their supply chain, and consequently we think trends towards the acquisition of local companies to expand local capacity or backwards vertical integration could be a key factor.

Also, it is well known that Spain’s industrial production landscape is made up of primarily of small and medium sized companies. Many of these companies were already having financial problems pre-crisis. The pandemic has come to reveal and intensify their difficulties. Either these small and medium companies have very, very strong entry barriers in their technology, product or clients, or they will eventually have to necessarily need to integrate into larger organizations or find robust financial backing.

TTR: Regarding corporate restructuring, what was the situation in 2020 and what are the prospects for 2021 in Spain?

IMAP Albia: Precisely we were convinced that the factors were aligned for a strong corporate restructuring market. We even made a relevant effort from April to June to remind the market of our restructuring service capacities, as we have worked intensely on these type of projects in the past and hold significant credentials.

However, government backed financial support has basically overridden this market. In some cases, companies have sought this support to navigate short term difficulties. Others, on the other hand, were already financial week pre-crisis, as we mentioned previously, and consequently the government support is only postponing many restructuring cases that will eventually surface. But this won´t be the case until probably 2022 or 2023, when companies will finally be required to repay a higher debt load leveraged on pre-crisis business dynamics that were already faltering.

TTR: What would be another three sectors that could offer the greatest opportunities in Spain for international investors in 2021 and why?

IMAP Albia: There is a huge opportunity in the IT and digitalization sectors, in particular in the area of making serious progress in making work from home a truly natural process, and not a clumsy exercise imposed by a pandemic or whatever reason. There is loads of progress to be made in the area of being able to work from home in a secure environment, through a fully and professionally virtualized desktop.

Pet Care is booming in all over the value chain: from feed to health, from production through wholesale to retail channels. Structurally it looks like an industry that will continue growing as more and more people appreciate the company of domestic pets.

Finally, several relevant industrial and financial actors are moving into the circular economy industry. The amount of waste generated and what to do with that waste, whether it is domestic or industrial, is a structural concern for society in general. Public support and private initiatives should align in this area and there will surely be M&A processes involved.

TTR: What will be the main challenges for IMAP Albia Capital in its M&A advisory work in Spain in 2021?

IMAP Albia: We think the challenges we will face will be mainly of exogenous nature whether in form of strategic M&A decisions that are postponed by market uncertainty, or restructuring needs that are dulled by government backed financial support.

We expect heavy origination to come towards the end of 2021, which will hopefully coincide with the end of pandemic and company executives will finally green light projects that were postponed by market uncertainty. But timing of full recovery from the pandemic is surely a challenge.

Despite this, we currently hold a very exciting deal portfolio, both through domestic origination and also opportunities coming in from our international organization – IMAP – and we are looking forward and optimistic about the coming months of 2021.

Spanish version

Aitor Cayero – IMAP Albia Capital

Licenciado en Ciencias Económicas y Empresariales por la Universidad de Deusto, especialidad Finanzas. Ha completado el Programa Superior en Financiación Estructurada y Capital Riesgo impartido por el Instituto de Empresa (IE Business School).

Dentro de IMAP, organización cuyo miembro exclusivo en España es Albia Capital, Aitor coordina las oportunidades provenientes de despachos internacionales, requiriendo de una intensa actividad internacional.

Es ponente habitual de cursos sobre procesos de Incorporación de Socios en la Universidad de País Vasco, entre otros.

TTR: En el primer trimestre de 2021 el número de transacciones de M&A ha registrado una disminución con respecto al mismo periodo de 2020. ¿Cómo interpreta esta tendencia?, ¿qué perspectiva podríamos tener para 2021?

IMAP Albia: El primer trimestre de 2020 comprendió precisamente los tres últimos meses previos a la pandemia, con un mercado de M&A en pleno auge, por lo que es difícil hacer una comparación entre ambos períodos, ya que las dinámicas de mercado han cambiado drásticamente. En cualquier caso, 2020 y 2021 han sido dos años marcados profundamente por la pandemia, por lo que no esperamos que el año 2021 sea muy diferente a 2020 en términos de volumen de transacciones.

Merece la pena aclarar en todo caso que, a diferencia de la anterior crisis global, en esta ocasión sigue habiendo una notable actividad de M&A. Si bien ciertos sectores han sido afectados duramente (Aeronáutica, Automoción, Turismo, entre otros), otros (Química, Nutrición, Cuidado de Mascotas, Salud, Nuevas Tecnologías y Logística) han prosperado notablemente.

TTR: IMAP Albia Capital ha sido uno de los principales asesores líderes en operaciones de producción industrial en España en los últimos años, ¿Cuáles serán los drivers más relevantes para la consolidación de este sector en el mediano y largo plazo?

IMAP Albia Capital: La internacionalización de las plantas de producción fue una de las iniciativas clave hasta el comienzo de la pandemia. Las empresas han buscado la eficiencia de los costes con plantas fuera de España, lo cual tiene todo el sentido tanto previamente como en el contexto actual.

No obstante, la escasez de suministro, debido tanto a desabastecimientos puntuales de materias primas, así como a la dependencia de la producción en países lejanos, han hecho reflexionar a las empresas industriales acerca de su cadena de suministro. Por tal motivo, pensamos que la tendencia a adquirir compañías locales para aumentar su capacidad de producción o la integración vertical para asegurar el suministro de materia prima local podrían ser factores clave.

Además, es también por todos conocido que la producción industrial en España está formada sobre todo por pequeñas y medianas empresas. Muchas de estas compañías ya tenían problemas financieros previos a la crisis, y la pandemia ciertamente los ha manifestado e incrementado en mayor medida. Este tipo de empresas tendrían que tener fuertes barreras de entrada por su tecnología, producto o clientes para poder seguir su andadura en solitario. Si no fuera así, parece inevitable que será necesario que se integren en otras organizaciones de mayor tamaño o bien fortalezcan su estructura financiera para poder competir.

TTR: En cuanto a reestructuraciones societarias, ¿cuál fue la situación en 2020 y cuáles son las perspectivas para 2021 en España?

IMAP Albia: Precisamente, estábamos convencidos de que todos los factores estaban alineados para un crecimiento en el número de reestructuraciones corporativas. Incluso hicimos un esfuerzo muy relevante desde Abril hasta Junio de 2020 para promocionar nuestros servicios y amplias capacidades en operaciones de reestructuración, apalancándonos en nuestras importantes credenciales en este tipo de servicios corporativos.

En cualquier caso, las administraciones públicas han proporcionado un respaldo financiero a las empresas que han hecho que esto no suceda de esta forma. En algunos casos, se han utilizado estos instrumentos financieros para salvar las dificultades a corto plazo y continuar las empresas su camino. Por el contrario, en otras empresas, ya había una debilidad económica y financiera antes de la crisis, tal y como he expuesto anteriormente, y es por este motivo que estas medidas están dilatando en el tiempo numerosas e inevitables reestructuraciones que sin duda aflorarán en un futuro. En mi opinión, esto no sucederá hasta 2022 o 2023, cuando se deba finalmente hacer frente a las deudas y a la carga de endeudamiento, con una dinámica empresarial que para muchas compañías será débil, tal y como era antes de la crisis.

TTR: ¿Cuáles serían los otros tres sectores que podrían ofrecer las mayores oportunidades en España a los inversores internacionales en 2021 y por qué?

IMAP Albia: Hay una inmensa oportunidad en los sectores de IT y digitalización, especialmente en la necesidad de hacer del teletrabajo un hábito natural, y no un ejercicio de improvisación como consecuencia de una pandemia o cualquier otro motivo. Hay muchísimo trabajo pendiente en este sentido para poder trabajar, desde casa o cualquier otro lugar, en un entorno seguro a través de un escritorio virtual completo, desarrollado profesionalmente.

El cuidado de mascotas está experimentando un crecimiento extraordinario en toda su cadena de valor: tanto en el ámbito de su alimentación como en el de su salud, así como la producción, distribución o venta al por menor de productos. Estructuralmente parece una industria que continuará creciendo ya que cada vez más gente está comenzando a apreciar la compañía de mascotas.

Para terminar, estamos notando que varios de los actores relevantes en el panorama industrial y financiero están tomando posiciones en la industria de economía circular. La cantidad de residuos generados y qué se puede hacer con los mismos, tanto si son industriales o urbanos, es un problema que preocupa a la sociedad en general. Iniciativas públicas y privadas deberían alinearse en este ámbito lo que supondrá, sin lugar a duda, la implicación de procesos de M&A.

TTR: ¿Cuáles serán los principales desafíos en términos de transacciones de M&A en España durante 2021 para IMAP Albia Capital?

IMAP Albia: Creo que los desafíos que afrontaremos serán sobre todo de naturaleza exógena, tanto en forma de decisiones estratégicas corporativas de M&A que están siendo pospuestas por la incertidumbre del mercado, como en forma de reestructuraciones que están siendo anestesiadas por el respaldo financiero de las administraciones públicas.

Prevemos una fuerte originación de procesos de M&A para finales de año, que esperemos coincidirá con el final de la pandemia. Los ejecutivos de las compañías darán luz verde a aquellos proyectos que han sido pospuestos por el panorama de mercado incierto. Aún así, estimar cuando se producirá una total recuperación de la economía es sin duda el reto más importante.

A pesar de lo anterior, tenemos una sólida cartera de proyectos, originados tanto del mercado local como de oportunidades generadas a través de nuestra organización internacional IMAP. Somos optimistas para los próximos meses de este año 2021.