Content available in English and Spanish (scroll down)

TTR Dealmaker Q&A with Allen & Overy Counsel Teresa Méndez

Teresa is a counsel within the Corporate/M&A and capital markets team at Allen & Overy in Madrid. Teresa is specialized in equity capital market and public M&A deals in the Spanish market. She has taken part in some of the most relevant IPOs in Spain and has also advised in connection with follow-on offerings, accelerated bookbuilt offerings and takeover bids. Her experience includes some of the most complex deals undertaken as part of the restructuring of the Spanish banking sector. She has also a very solid background in corporate governance matters, private M&A deals and corporate reorganizations.

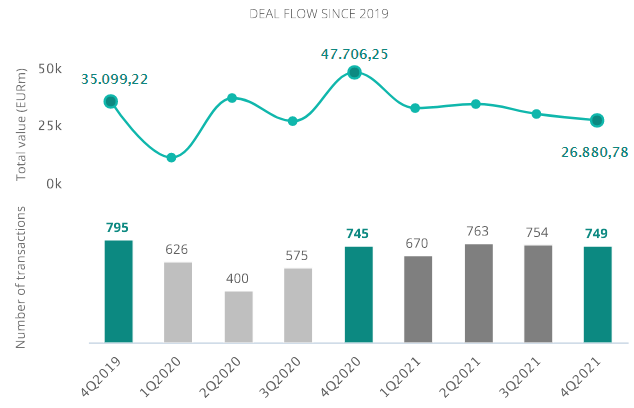

TTR: What are your main conclusions for the M&A market in 2021?

The truth is that 2021 has been a fantastic year for M&A. The Spanish market shows significant maturity and at the same time has a lot of development potential, solid assets and excellent professionals, all of which has allowed us to have a very intense year work-wise, and we feel confident and optimistic about what is coming in 2022.

TTR: What are the most relevant drivers of consolidation in the M&A market in Spain in 2022?

The M&A market in Spain is mature. There are vectors that will be repeated in 2022, thanks to liquidity levels, the cost of debt, optimism and dynamism – which continue to be in effect. We foresee consolidation in sectors such as fiberoptic networks and restaurants. We also expect many carve-outs to be executed, from which the value of powerful assets is going to emerge; and we continue to see an unstoppable trend in the development of renewable assets, with a market that continues to digest substantial increases in the price per MW in reasonably risky assets, due to the limited capacity existing today.

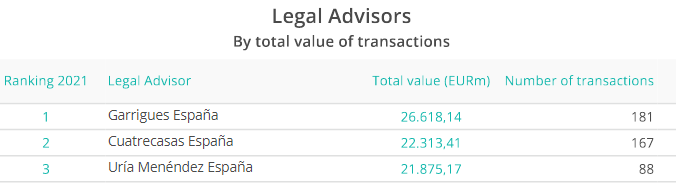

TTR: As one of the leading legal advisors in the Spanish M&A market, how has Allen & Overy handled the crisis in terms of advising clients, and what opportunities has the company identified through the current situation in the country?

Over the last few months, we have focused on staying very close to our most important clients, both companies and funds, which continue to invest and renew their portfolios. We always try to be close to them, accompanying them in the achievement of their strategic plans. Our goal is to be their trusted advisors in transactions of greater complexity, because that’s where we can add value.

TTR: In which sectors might international investors find the biggest opportunities in Spain in 2022. and why?

Renewables continue to attract very substantial amounts of investment, both from funds and companies, especially taking into account the transition the latter are undergoing to meet their strategic objectives. We have also seen that other sectors, including technology, which has gained strength as a result of the situation we’ve been experiencing, or food, attract investment from PEs due to their stability and predictability in times of crisis.

TTR: What will be Allen & Overy’s main challenges in terms of M&A deals in Spain during 2022?

We believe that 2022 is going to be a very powerful year for M&A. We see a strong pipeline in new investment transactions, in secondary deals and exits favoring industrials. The market is very active and has a lot of liquidity, so we are starting off the year with optimism, and with a lot of work!

Spanish version

Teresa es counsel del equipo de Corporate/M&A y mercado de capitales de Allen & Overy en Madrid. Está especializada en la estructuración y ejecución de operaciones de M&A público, incluyendo mediante la formulación de ofertas públicas de adquisición (OPAs). Asimismo, cuenta con una amplia experiencia en operaciones de emisión o venta de valores de equity (salidas a Bolsa, ampliaciones de capital de entidades cotizadas, colocaciones aceleradas, etc.) y en asuntos de gobierno corporativo y conflictos societarios en el ámbito de las sociedades cotizadas. En este ámbito, ha asesorado tanto a emisores como a entidades aseguradoras en varias de las salidas a Bolsa más relevantes de los últimos años. Cuenta además con amplia experiencia en operaciones de M&A privado y restructuración de empresas.

TTR: ¿Cuáles son sus principales conclusiones del comportamiento del mercado M&A en 2021?

La verdad es que 2021 ha sido un año fantástico para el M&A. El mercado español demuestra una madurez importante y a la vez tiene mucho potencial de desarrollo, activos sólidos y profesionales excelentes…y todo eso ha permitido tener un año intensísimo de trabajo y lleno de optimismo para lo que viene en 2022.

TTR: ¿Cuáles serán los drivers más relevantes para la consolidación del mercado M&A para España en 2022?

El mercado de M&A en España como digo es maduro. Hay vectores que van a repetirse en 2022, gracias a los niveles de liquidez, los precios de la deuda y el optimismo y dinamismo – que se mantienen: vemos operaciones de consolidación en sectores como la fibra o la restauración; vemos muchos carve-outs por ejecutar en los que va a aflorar valor de activos potentes; y seguimos viendo una tendencia imparable en el desarrollo de activos renovables, con un mercado que sigue digiriendo incrementos sustanciales del precio por MW en activos razonablemente arriesgados por la limitada capacidad que existe.

TTR: Allen & Overy, al ser uno de los líderes en asesoría legal en el mercado M&A: ¿Cómo ha manejado la crisis actual en términos de asesoramiento y qué oportunidades han encontrado a través de la coyuntura actual en España?

Durante los últimos meses, nos hemos volcado en mantenernos muy cerca de nuestros clientes más importantes, tanto compañías como fondos, que siguen invirtiendo y rotando cartera. Siempre centramos nuestros esfuerzos en estar cerca de ellos acompañándoles en la consecución de sus planes estratégicos. Nuestro objetivo es el de ser sus asesores de confianza en los asuntos de mayor complejidad porque es ahí donde podemos y sabemos aportar un valor añadido.

TTR: ¿Cuáles serían los sectores que podrían ofrecer las mayores oportunidades en España a los inversores internacionales en 2022 y por qué?

Las renovables siguen atrayendo cantidades muy sustanciales de inversión, tanto por parte de los fondos como de las compañías, sobre todo teniendo en cuenta la transición que están experimentando estas últimas, con el fin de cumplir con sus objetivos estratégicos. También observamos que otros sectores como el tecnológico, que ha cobrado fuerza como consecuencia de la situación que estamos viviendo, o el de la alimentación, atraen inversión de PEs por su estabilidad y predictibilidad en tiempos de crisis.

TTR: ¿Cuáles serán los principales desafíos para Allen & Overy en términos de transacciones de M&A en España para 2022?

Creemos que el 2022 va a ser un año muy potente para el M&A, vemos mucho pipeline en operaciones nuevas de inversión, en secundarios y en salidas a favor de industriales. El mercado está muy activo y cuenta con mucha liquidez, por lo que afrontamos el comienzo de año con optimismo…y con mucho trabajo!