Mercado M&A de América Latina registra un descenso del 6% en julio de 2022

- En julio se han registrado 201 operaciones y un importe de USD 8.110m

- En el año se han registrado 95 operaciones de Private Equity y 595 de Venture Capital

- Operaciones de Venture Capital muestran aumento del 2% en el transcurso de 2022

- Colombia y México, países que registran aumento en el número de transacciones en LatAm

- Deal del mes: EIG Global Energy Partners y Fluxys cierran la adquisición del 80% de GNL Quintero

El mercado de M&A en América Latina ha contabilizado en julio de 2022 un total de 201 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 8.110m, de acuerdo con el informe mensual de Transactional Track Record, en colaboración con Datasite.

Por su parte, en los siete meses del año se han producido un total de 1.883 transacciones, de las cuales 830 registran un importe conjunto de USD 59.663m, lo que implica un descenso del 6% en el número de operaciones y una disminución del 38% en el importe de estas, con respecto al mismo período de 2021.

Ranking de Operaciones por Países

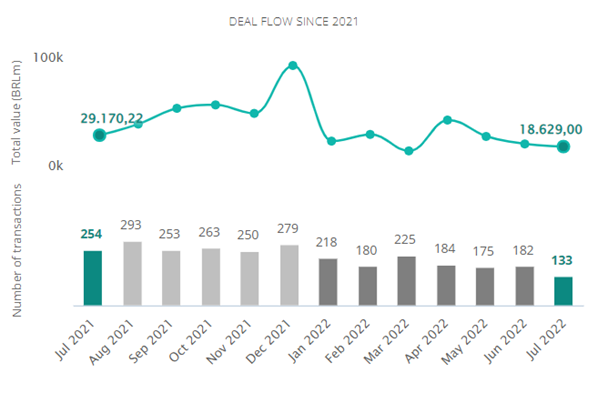

Según datos de julio, por número de operaciones, Brasil lidera el ranking de países más activos de la región con 1.297 operaciones (con un descenso interanual del 4%), y con un descenso del 39% en el capital movilizado (USD 35.374m). Le sigue en el listado México, con 242 operaciones (con un aumento del 12%), y un descenso del 23% de su importe con respecto a julio de 2021 (USD 9.322m).

Por su parte, Chile sube su posición en el ranking, con 157 operaciones (un descenso del 26%), y con un descenso del 16% en el capital movilizado (USD 8.825m). Colombia, por su parte, sube una posición en el ranking y refleja 142 transacciones en los siete meses de 2022 (aumento del 4%) y un capital movilizado que ha alcanzado los USD 6.635m (con un descenso del 26% respecto al año anterior). Argentina, por su parte, continúa en quinto lugar en el ranking y registra 110 transacciones (un descenso del 8%), y un descenso del 72% en el capital movilizado (USD 2.557m).

En último lugar, Perú presenta 67 operaciones (baja del 1%) y un descenso del 36% en el capital movilizado (USD 1.686m).

Ámbito Cross-Border

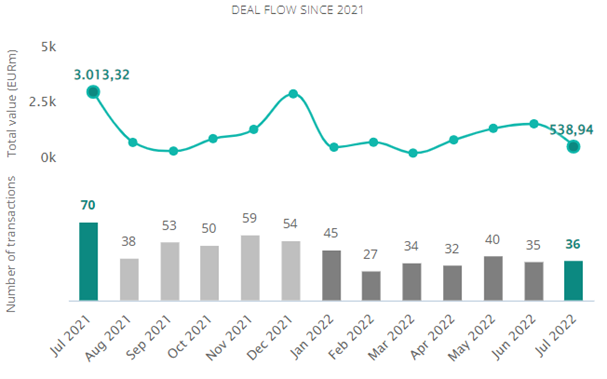

En el ámbito cross-border se destaca en julio el apetito inversor de las compañías latinoamericanas en el exterior, especialmente en Norteamérica y Europa, donde se han llevado a cabo 54 y 50 transacciones en cada región, respectivamente. Por su parte, las compañías que más han realizado operaciones estratégicas en América Latina proceden de Norteamérica y Europa, con 349 y 254 operaciones, respectivamente.

Private Equity, Venture Capital y Asset Acquisitions

Hasta julio de 2022 se han contabilizado un total de 95 operaciones de Private Equity por USD 5.738m, lo cual supone una disminución del 19% el número de operaciones y un descenso del 41% en el importe de éstas, con respecto al mismo periodo del año anterior.

Por su parte, el segmento de Venture Capital ha contabilizado hasta julio un total de 595 operaciones con un importe agregado de USD 6.090m, lo que implica una variación positiva del 2% en el número de operaciones y un descenso del 44% en el importe de las mismas en términos interanuales.

En el segmento de Asset Acquisitions, hasta finales de julio se han registrado 188 operaciones, por un valor de USD 11.828m, lo cual representa un descenso del 17,5% en el número de operaciones, y un descenso del 37% en el importe, con respecto al mismo periodo de 2021.

Transacción Destacada

Para julio de 2022, Transactional Track Record ha seleccionado como operación destacada la relacionada con el consorcio formado por EIG Global Energy Partners y Fluxys ha cerrado la adquisición del 80% de la chilena GNL Quintero a Enagás Chile (45,4%) y Ontario Municipal Employees Retirement System (OMERS).

La transacción, valorada en USD 1.154m, ha sido asesorada por Linklaters; Barros & Errázuriz; White & Case US; Guerrero Olivos; Baker McKenzie; Carey y Milbank. Por la parte financiera, la transacción ha sido asesorada por Citigroup Global Markets.

Entrevista con Garrigues Chile

Jaime de Larraechea, socio en Garrigues Chile, ha conversado con TTR para esta edición, y ha analizado las perspectivas del mercado transaccional de México y América Latina en 2022: “Hemos visto anuncios importantes en el sector de infraestructura, en especial carreteras y hospitales y energía. Asimismo, el mundo digital seguirá muy activo especialmente telecomunicaciones y TI. Finalmente, el ecosistema de ‘startups’ y ‘venture capital’ ha crecido a tasas altísimas el último año, permitiendo el nacimiento y desarrollo de una gran cantidad de empresas cuyas valorizaciones siguen sorprendiendo”.

Para conocer toda la entrevista, ingrese aquí