Entrevista com Amir Bocayuva Cunha, sócio da área de Direito Societário e Empresarial do BMA – Barbosa Müssnich Aragão.

Segundo Amir Bocayuva Cunha, a performance do mercado brasileiro de M&A em 2018 está acima das expectativas e as questões mais relevantes para o setor “não estão nem tanto relacionadas com as incertezas ou a instabilidade político-econômica e sim com as consequências da operação Lava-Jato e suas derivadas em termos de compliance, anti-corrupção e lavagem de dinheiro”. Leia a entrevista completa abaixo:

O mercado brasileiro tem sido muito pautado por temas como instabilidade e incertezas políticas, o que trouxe uma série de consequências para as empresas nacionais. Em termos de assessoria em transações de M&A, quais foram os maiores entraves que essas incertezas provocaram, para além do ritmo de espera?

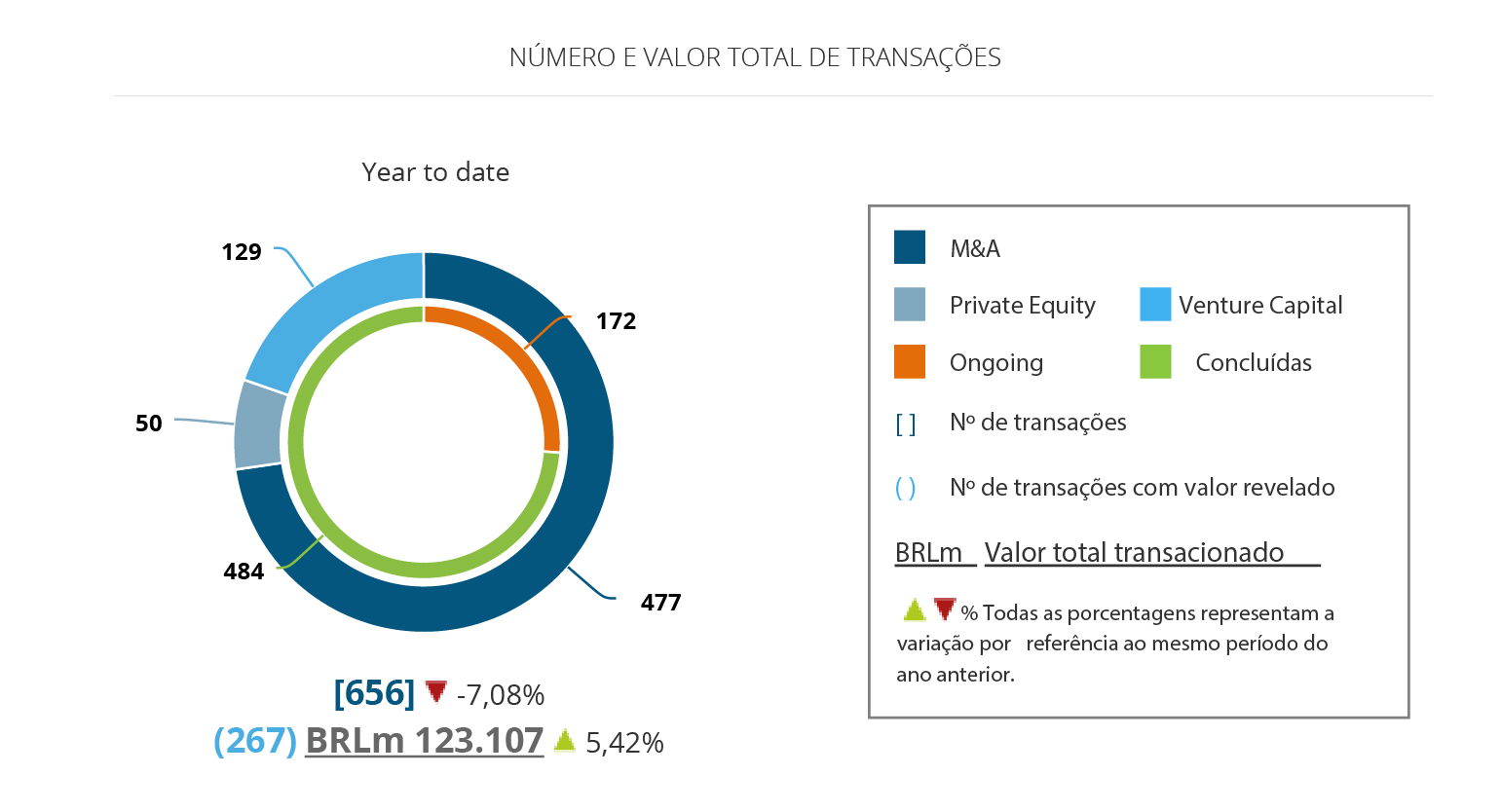

ABC: Considerando se tratar de um ano de eleições, o que adiciona incerteza a um mercado que já vem sofrendo com a crise política e econômica, a meu ver, até o terceiro trimestre de 2018, o mercado de M&A brasileiro, ficou acima das expectativas considerando-se. Portanto, eu diria que a performance do mercado foi bastante razoável até o fim do terceiro trimestre, e assim deve permanecer até o final do ano.

A meu ver, as principais questão no mercado de M&A em 2018 não estão nem tanto relacionadas com as incertezas ou a instabilidade político-econômica e sim com as consequências da operação Lava-Jato e suas derivadas em termos de compliance, anti-corrupção e lavagem de dinheiro. Tais fatores, embora já existissem no passado, continuam desempenhando um papel relevante nas mesas de negociação de operações de M&A. Essa questão se torna ainda mais relevante quando a operação envolve alguma empresa que, de alguma forma, tenha sido envolvida na Lava-Jato e tenha firmado um acordo de leniência. O risco de descumprimento do acordo de leniência e as consequências daí decorrentes são fatores que tem adicionado complexidade às transações.

O BMA participou de uma série de operações de Private Equity em 2018, incluindo operações de destaque como a venda da operação brasileira do Walmart para a Advent International. Entretanto, o ano tem sido de queda nos números de operações e também no total aportado no país. Qual a sua avaliação da performance do ano e suas espectativas para 2019 nos investimentos de PE?

ABC: Em relação às operações envolvendo fundos de Private Equity, nossa sensação é que, de fato, houve uma queda em termos de número de transações. Participamos de algumas operações, mas se olharmos numa perspectiva dos últimos cinco anos, percebemos que houve de fato uma redução, o que nos parece absolutamente normal e dentro da expectativa, tendo em vista que os fundos de Private Equity investem já vislumbrando as estratégias de saída. Em algumas conversas com fundos de PE, notamos que muitos estavam aguardando uma definição do cenário eleitoral para poder colocar em prática os seus planos de investimento.

Quais transações destacaria em termos de importância e complexidade esse ano, sejam as que tenham atuado diretamente ou que contaram com a participação do BMA?

ABC: As operações que mais se destacam em termos de importância e complexidade são: a conclusão da aquisição da XP Investimentos pelo Itaú, em que, pela primeira vez, vimos o Banco Central exercer uma função de controle concorrencial de uma maneira jamais vista antes. Essa operação foi uma mudança de paradigma no comportamento do Banco Central quanto à análise dos efeitos concorrenciais de operações envolvendo instituições financeiras. E, durante as negociações que tivemos com o Banco Central para a aprovação da operação, que, inclusive, exigiu modificações relevantes da operação inicialmente contratada, o Banco Central indicou que , a partir de agora, esse seria um novo padrão de conduta para operações futuras. Destaco também a operação da Embraer com a Boeing, que é uma operação bastante complexa e relevante e que acabou sendo afetada pelo cenário político, mas que agora, com a eleição definida, esperamos que tenha condições de ser concluída num futuro breve. Por fim, vale destacar a operação, que envolveu a maior disputa pelo controle de uma companhia aberta que vimos no mercado de capitais brasileiro, envolvendo a Eletropaulo, em que a Enel foi a vencedora. Além da disputa entre diferentes interessados, a operação resultou num incremento significativo do valor das ações da companhia, gerando enorme valor para seus acionistas.

Com o fim do ano se aproximando, quais setores possuem, na sua opinião, maior potencial de crescimento até o fim do ano e em 2019?

ABC: Com a definição do cenário eleitoral, entendo que os setores que apresentam potencial de crescimento para 2019 e para os próximos anos, serão os setores de Infraestrutura, tal como saneamento básico, rodovias, portos, dentre outros. Acreditamos que deverá haver uma nova onda de privatizações, concessões, PPPs fomentada pela vertente liberal anunciada pelo próximo governo, o que deve movimentar bastante o mercado. Vislumbro também um aumento da atividade no setor de energia e óleo e gás. As rodadas de leilões realizada pela ANP esse ano deverá produzir resultados em toda a cadeia produtiva que atende a esse setor.