Fusões e Aquisições movimenta BRL 39,6bi no primeiro trimestre de 2025

- No primeiro trimestre foram registradas 399 transações

- Setor de Internet, Software & IT Services é o mais ativo do ano, com 79 transações

- Em Venture Capital, registra aumento de 33% no valor total investido

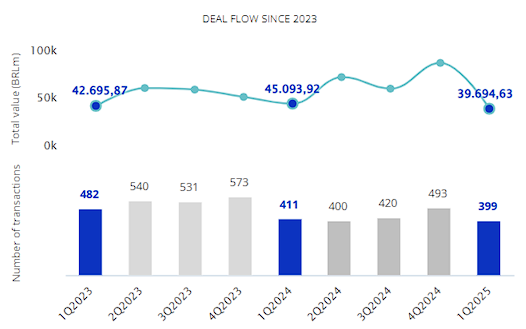

O mercado transacional brasileiro registrou um total de 399 transações e movimentou BRL 39,6bi no primeiro trimestre de 2025, de acordo com o relatório mensal do TTR Data (ttrdata.com).

Esses números representam uma diminuição de 2% no número de transações em relação ao mesmo período de 2024. Do total das transações, 34% possuem os valores revelados e 80% das operações já estão concluídas.

O setor de Internet, Software & IT Services foi o mais ativo no período, com um total de 79 transações, contabilizando o mesmo volume em relação ao mesmo período de 2024. Em segundo lugar está o setor de Real Estate e Banking & Investment, com 33 e 29 transações, respectivamente.

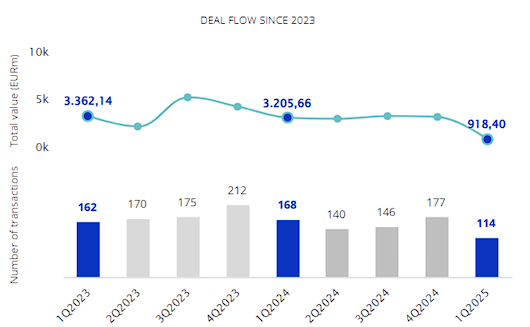

Operações do mercado transacional de 1Q2023 até 1Q2025

Fonte: TTR Data.

Âmbito Cross-Border

No primeiro trimestre de 2025, as empresas brasileiras escolheram os Estados Unidos como seu principal destino de investimento, com 29 transações e um total de BRL 503,31m, seguido por Portugal com quatro operações.

Os Estados Unidos e a Holanda, com 34 e 10 transações, respectivamente, são os países que mais investiram no Brasil.

As empresas norte-americanas que adquirem empresas brasileiras registraram uma queda de 24% em comparação com o mesmo período do ano passado. As aquisições estrangeiras nos setores de Tecnologia e Internet diminuiram em 22%.

Em relação aos fundos estrangeiros de Private Equity e Venture Capital que investem em empresas brasileiras, houve uma diminuição de 20% até março.

Private Equity, Venture Capital e Asset Acquisitions

Em Private Equity, foram contabilizadas 22 transações e um total de BRL 6,5bi no período, registrando uma queda de 35% no número de operações, em comparação com o mesmo período de 2024.

No âmbito do Venture Capital, foram realizadas 91 rodadas de investimento, movimentando um capital de BRL 3,0bi, o que resulta um aumento de 33% no valor investido.

No segmento de Asset Acquisitions, foram registradas 65 transações e um total de BRL 8,4bi no primeiro trimestre, representando um aumento de 6% no capital mobilizado, em relação ao mesmo período do ano passado.

Transação do trimestre

A transação destacada pelo TTR Data no primeiro trimeste de 2025, foi a conclusão da aquisição de 60% da Reframax Engenharia pela Shinagawa Refractories. O valor da transação é de BRL 600m.

A operação contou com a assessoria jurídica em lei brasileira dos escritórios Demarest Advogados; e Madrona Fialho Advogados. Do lado financeriro, contou com a asessoria dp Brasilpar; e Houlihan Lokey.

Entrevista com Galapos

Maurício Bergamaschi, sócio fundador da Galapos e responsável pela área de M&A, conversou com o TTR para esta edição, e identificou quais setores mais promissores nos segmentos de M&A, Private Equity e Venture Capital no Brasil em 2025: “A tecnologia segue em destaque, com ênfase em SaaS, cibersegurança e inteligência artificial. Além deles, corretagem de seguros, varejo alimentar, produtos biológicos e geração de energia aparecem como áreas relevantes para buscar oportunidades. O agronegócio, em especial, vem sendo o grande propulsor da nossa economia e deve passar por grandes transformações, o que abre mais espaço para transações. Esses segmentos combinam crescimento projetado, potencial de inovação e economias de escala, fatores que costumam atrair capital mesmo em períodos de maior cautela.”

Para entrevista completa, clique aqui

Ranking de assessores financeiros e jurídicos

O relatório publica os rankings de assessoria financeira e jurídica do primeiro trimestre de 2025 em M&A, Private Equity, Venture Capital e Mercados de Capitais, onde a atividade dos assessores é refletida pelo número de transações e pelo valor total.

Quanto ao ranking de assessores financeiros, por número de transações e em valor lidera em 2025 a Banco Itaú BBA, com 10 operações um total de BRL 7,5bi.

No que se refere ao ranking de assessores jurídicos, por número de transações e em valor em 2025 lidera o escritório Mattos Filho, com 21 operações econtabilizando um total de BRL 9,0bi.