Mercado M&A en América Latina registra una disminución del 26% en el primer semestre de 2024

- Adquisiciones de activos aumentan un 80% en el primer semestre del año

- Argentina, único país con aumento en el capital movilizado en 2024

El mercado transaccional de América Latina ha registrado en el primer semestre de 2024 un total de 1.242 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 33.572m, según el más reciente informe de TTR Data, en colaboración con Datasite y AON.

Estas cifras suponen una disminución del 26% en el número de transacciones y una disminución del 16% en su valor, con respecto a las cifras registradas en el primer semestre de 2023.

Private Equity y Venture Capital

En el primer semestre de 2024, se han contabilizado un total de 85 transacciones de Private Equity, de las cuales 31 tienen un importe no confidencial agregado de USD 2.530m. Esto supone una disminución del 8% en el número de transacciones y un descenso del 1% en su importe, con respecto al mismo periodo de 2023.

En cuanto al segmento de Venture Capital, en el primer semestre del año se han llevado a cabo 314 transacciones, de las cuales 253 tienen un importe no confidencial agregado de USD 2.318m, lo que supone una disminución del 37% en el número de transacciones y un descenso del 24% en el capital movilizado, en términos interanuales.

Asset Acquisition

En el primer semestre de 2024, se han contabilizado un total de 210 transacciones de adquisición de activos, de las cuales 96 tienen un importe no confidencial agregado de USD 6.708m. Esto supone una disminución del 11% en el número de transacciones y un aumento del 80% en su importe, con respecto al mismo periodo de 2023.

Ranking de transacciones por países

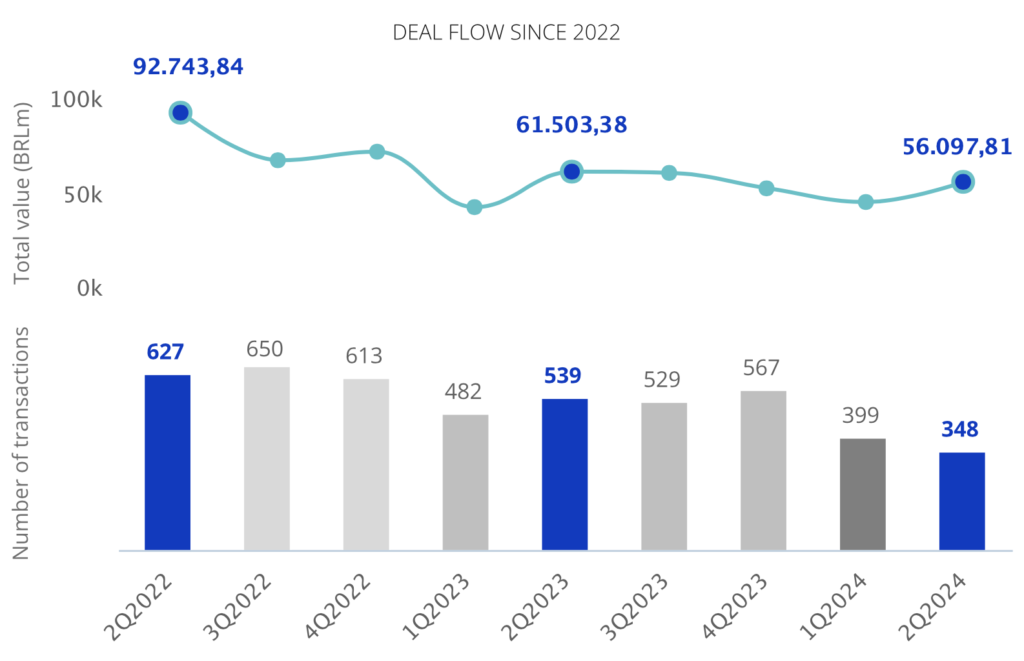

En 2024, por número de transacciones, Brasil lideró el ranking de países más activos de la región con 747 deals (disminución del 27%) y una disminución del 3% en el capital movilizado (USD 19.957m), en términos interanuales. Le sigue en el listado México, con 162 transacciones (descenso del 14%) y con una disminución del 42% de su importe

(USD 5.849m), con respecto al mismo periodo del año pasado.

Por su parte, Chile sube en el ranking, con 138 transacciones (un descenso del 37%) y con una disminución del 61% en el capital movilizado (USD 3.784m). Colombia, por su parte, desciende en el ranking, con 124 transacciones (descenso del 8%), y con una disminución del 10% en capital movilizado (USD 2.263m).

Entre tanto, las 84 transacciones ocurridas en Argentina representan un descenso del 23% en el número de transacciones y un aumento del 213% en su importe (USD 3.097m), respecto del mismo periodo del año pasado, lo que lo hace el único país con resultados positivos en su capital movilizado en la región. Perú, por su parte, ha registrado 63 transacciones (descenso del 11%) y una disminución del 65% en su capital movilizado (USD 1.463m), en términos interanuales.

Ámbito Cross-Border

En el ámbito cross-border, se destaca el apetito inversor de las compañías latinoamericanas en el exterior hasta el primer semestre de 2024, especialmente en Europa y Norteamérica, donde se han llevado a cabo 34 y 30 transacciones, respectivamente.

Por su parte, las compañías que más han realizado transacciones estratégicas en América Latina proceden de Norteamérica, con 206, Europa (134), y Asia (47).

Transacción Destacada

Para el primer semestre de 2024, TTR Data ha seleccionado como transacción destacada la relacionada con China Southern Power Grid International Hong Kong, entidad dedicada a invertir, construir y administrar redes de energía eléctrica con sede en Hong Kong, que ha completado la adquisición del 100% de Enel X Perú y el 83,15% de Enel Distribución Perú a Enel Perú, filial de Enel Américas.

La transacción, valorada en USD 3.100m, ha contado con el asesoramiento jurídico de Rebaza, Alcázar & De Las Casas, Hogan Lovells Italy, A&O Shearman China y Miranda & Amado Abogados. Por la parte de Acquisition Finance, el deal ha contado con el asesoramiento jurídico de Philippi Prietocarrizosa Ferrero DU & Uría Perú y King & Wood Mallesons China.

Por la parte financiera, la transacción ha sido asesorada por J.P. Morgan y por Morgan Stanley.

Ranking de Asesores Financieros y Jurídicos

El informe publica los rankings de asesoramiento financiero y jurídico de 2024 de transacciones de M&A, Private Equity, Venture Capital y Mercado de Capitales en América Latina, donde se informa de la actividad de las firmas destacadas por número de transacciones y por su importe.

Dealmakers Q&A con Aon

TTR Data ha entrevistado en exclusiva a Pedro Costa, líder de M&A and Private Equity de AON en Brasil, para conocer las perspectivas del mercado de Fusiones y Adquisiciones en 2024: “Aunque se ha conseguido un poco de flexibilidad en términos de recuperación financiera, los cambios políticos y las incertidumbres siempre influyen en las decisiones de los inversionistas. Por lo general, los riesgos se perciben como oportunidades, pero al considerar la situación actual de Latinoamérica, ser precavido será clave para obtener mejores retornos. En función de la recuperación económica, dichas tasas de interés y la inflación, se puede concluir que se alcanzará una estabilidad; sin embargo, debido a los conflictos políticos y las incertidumbres que han tenido lugar recientemente, se debe tener cautela con respecto a la expectativa de recuperación de M&A”.

Para conocer toda la entrevista, ingrese aquí.