Mercado M&A de América Latina registra un descenso del 22% hasta agosto de 2024

- Hasta agosto, se han registrado 1.763 transacciones y un importe de USD 45.731m

- Importe de transacciones de Private Equity aumenta un 26% en 2024

- Transacciones de Venture Capital disminuyen un 35% en el transcurso de 2024

- Perú y México, únicos países con resultados positivos en el mercado M&A de LatAm

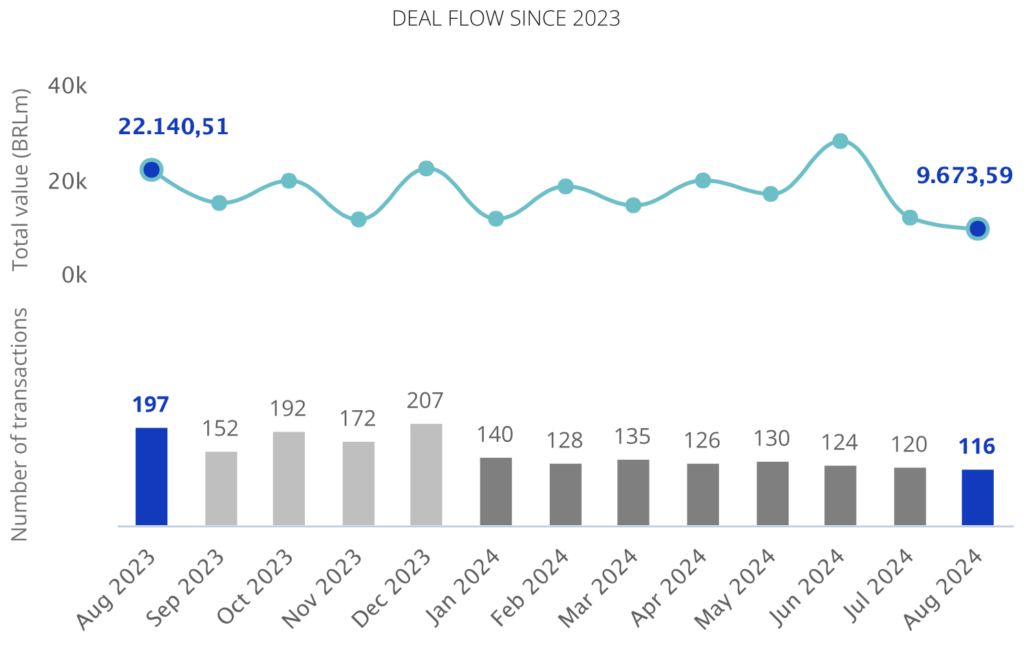

El mercado transaccional de América Latina ha registrado hasta agosto un total de 1.763 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 45.731m, según el más reciente informe de TTR Data y Datasite.

Estas cifras implican un descenso del 22% en el número de transacciones y del 16% en su importe, con respecto a agosto de 2023.

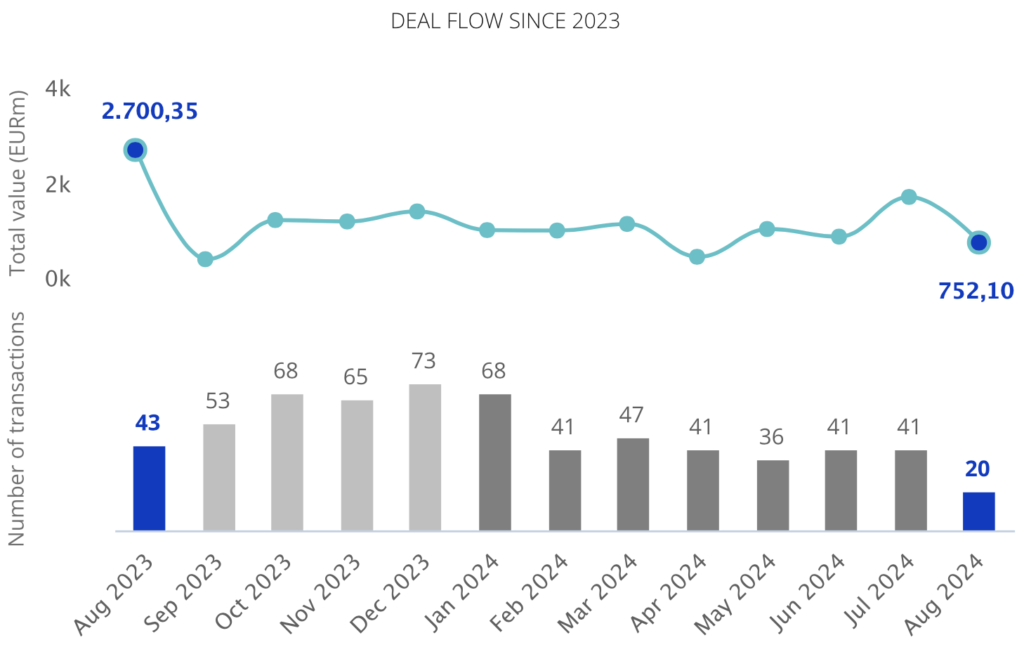

En cuanto a agosto, se ha registrado en el mes un total de 208 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 5.290m.

Ranking de Transacciones por Países

Según datos registrados hasta el mes de agosto, por número de transacciones, Brasil lidera el ranking de países más activos de la región con 1.019 transacciones (un descenso del 27%) y con un descenso del 16% en el capital movilizado (USD 25.464m). Le sigue en el listado México con 234 transacciones (un descenso del 8%) y un aumento del 5% de su importe (USD 11.919m), con respecto a agosto de 2023, lo que hace a este país el único con resultados positivos en su importe.

Por su parte, Chile desciende en el ranking, con 205 transacciones (una disminución del 25%) y con un descenso del 45% en el capital movilizado (USD 6.101m). Colombia, por su parte, desciende una posición en el ranking, con 163 deals (un descenso del 15%) y una disminución del 15% en el capital movilizado (USD 2.734m), en términos interanuales.

Entretanto, Argentina sube un lugar en el ranking y registra un descenso del 1% en su capital movilizado (USD 2.541m) y presenta 136 transacciones (disminuye un 9%).

En último lugar, Perú aumenta su actividad un 12% con 109 transacciones, lo que hace al país como el único con resultados positivos en el número de transacciones. No obstante, registra un descenso del 56% en su capital movilizado (USD 2.206m).

Ámbito Cross-Border

En el ámbito cross-border, se destaca en agosto el apetito inversor de las compañías latinoamericanas en el exterior, especialmente en Europa y Norteamérica, donde se han llevado a cabo 47 y 44 transacciones, respectivamente. Por su parte, las compañías que más han realizado transacciones estratégicas en América Latina también proceden de Norteamérica y Europa, con 276 y 192 deals, respectivamente.

Private Equity, Venture Capital y Asset Acquisitions

En agosto de 2024, se han contabilizado un total de 128 transacciones de Private Equity por

USD 4.374m, lo cual supone una tendencia a la baja en el número de transacciones (-1%) y un aumento del 26% en su capital movilizado, con respecto al mismo periodo del año anterior.

Por su parte, el segmento de Venture Capital ha contabilizado hasta agosto un total de 433 transacciones con un importe agregado de USD 2.964m, lo que implica una variación negativa del 35% en el número de transacciones y un descenso del 25% en su importe, en términos interanuales.

En el segmento de Asset Acquisitions, hasta agosto se han registrado 313 transacciones, por un valor de USD 7.773m, lo cual representa un descenso del 6% en el número de transacciones y un alza del 7% en su importe, con respecto al mismo periodo de 2023.

Transacción Destacada

Para agosto de 2024, TTR Data ha seleccionado como transacción destacada la relacionada con

Fibra Prologis, entidad dedicada a gestionar bienes inmuebles con sede en Ciudad de México, que ha adquirido el 77,14% de Terrafina mediante una Oferta Pública de Adquisición (OPA).

La transacción, valorada en USD 1.533m, ha contado con el asesoramiento jurídico de Creel, García-Cuéllar, Aiza y Enríquez y Cleary Gottlieb Steen & Hamilton US.

Adicionalmente, también ha participado como asesor financiero Goldman Sachs. Cuatrecasas México y Skadden, Arps, Slate, Meagher & Flom US han sido los asesores jurídicos de Goldman Sachs.