Mercado M&A peruano registra aumento del 13% hasta septiembre de 2021

- Hasta el tercer trimestre de 2021 se han registrado 77 transacciones por USD 3.584m

- El sector de Tecnología registra el mayor crecimiento en el año, seguido por el sector de Financiero y de Seguros e Inmobiliario.

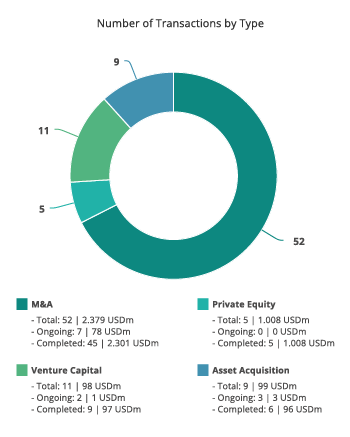

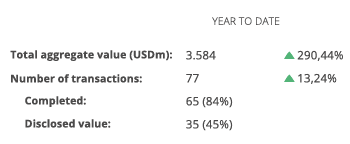

El mercado transaccional peruano ha registrado hasta septiembre de 2021 un total de 77 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 3.584m, según el informe trimestral de Transactional Track Record. Estas cifras suponen un aumento del 13,24% en el número de operaciones y un alza del 290,44% en el importe de las mismas, con respecto al mismo periodo de 2020.

Por su parte, tan solo en el tercer trimestre de 2021 se han contabilizado un total de 23 operaciones con un importe agregado de USD 317,19m.

En términos sectoriales, el sector Tecnología fue el más activo del año, con un total de 11 transacciones y un crecimiento del 120% con respecto al tercer trimestre de 2020.

Ámbito Cross-Border

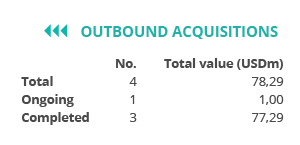

Por lo que respecta al mercado Cross-Border, hasta el tercer trimestre de 2021 las empresas peruanas han apostado principalmente por invertir en Colombia, con 2 transacciones y, por importe, destaca España con USD 69,79m.

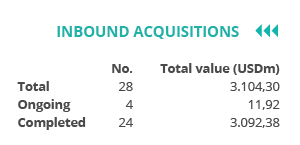

Por otro lado, Estados Unidos es el país que más ha realizado adquisiciones en Perú, con 15 operaciones y con USD 1.183,27m.

Private Equity

Hasta el tercer trimestre de 2021 se han producido un total de 5 transacciones de Private Equity con un capital movilizado de USD 1.008m, lo cual representa una disminución del 37,50% en el número de operaciones y un aumento del 103,81% con respecto al tercer trimestre de 2020.

Transacción Destacada

Para el tercer trimestre de 2021, Transactional Track Record ha seleccionado como operación destacada la relacionada con IG4 Capital, la cual ha adquirido el 12,29% de Aenza mediante una OPA.

La operación, valorada en USD 48,24m, ha estado asesorada por la parte legal por Hernández & Cía Abogados; Miranda & Amado Abogados; Shearman & Sterling y por Estudio Rubio Leguía Normand. Por la parte financiera, la operación ha sido asesorada por BTG Pactual Perú

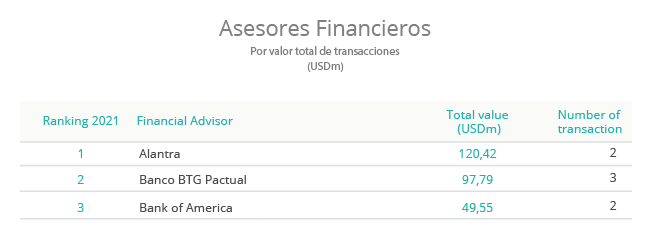

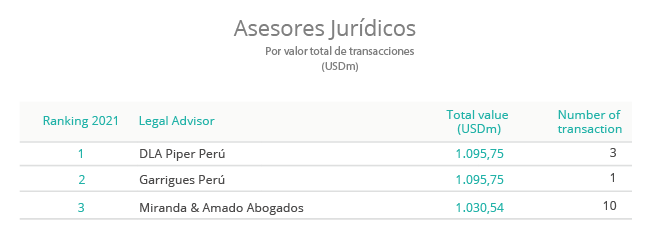

Ranking de Asesores Legales y Financieros